2024年3月24日

不動産投資の種類とは?メリット・デメリットと税金の仕組み

「不動産投資は税金との戦い」とは多くの不動産投資家が口を揃えていう言葉です。実際、株式投資などに比べて、不動産には多くの種類の税金が設定されています。事前に把握しておかないと、黒字だったはずが税金のせいで赤字に、ということも!不動産投資をするなら、税のことは税理士に任せるだけではなく、しっかりと自分でも知識を身に付ける必要があります。

実は、不動産投資のタイプによって、考慮しなければいけない税金の種類も変わります。本記事では、不動産投資の主な種類やメリット・デメリットを解説します。また、不動産投資にかかる税金についても解説します。ぜひ参考にしてみてください。

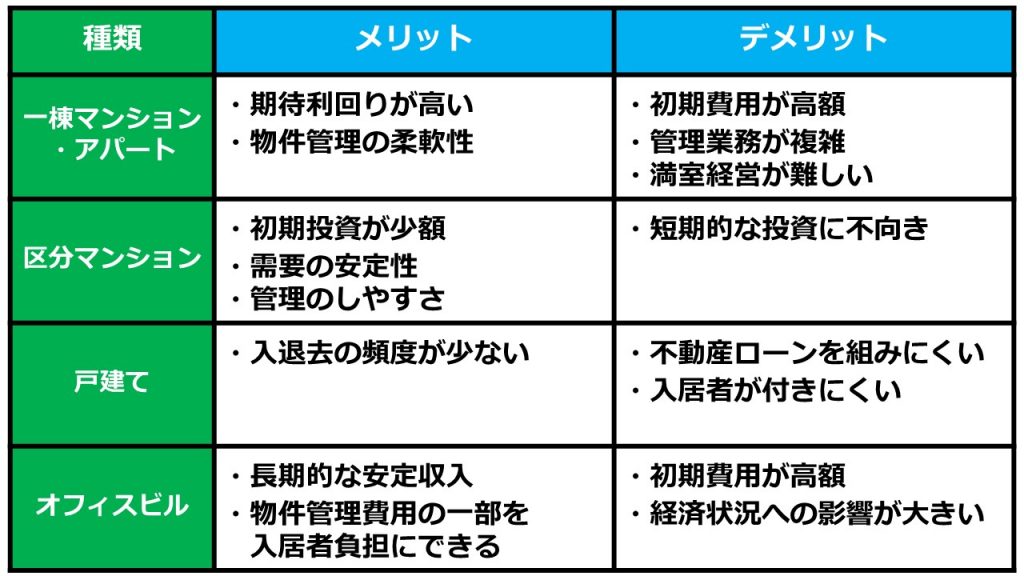

不動産投資の主な種類やメリット・デメリット

まずは、不動産投資の主な種類やメリット・デメリットについて解説します。それぞれについて詳しくみていきましょう。

一棟マンション・アパート

一棟マンションを購入するには多額の資金が必要です。通常は金融機関で不動産投資ローンを組んで購入します。ローンの利用により、手元の資金が少なくても高額な物件を購入し、レバレッジ効果による大きな利益を得ることが可能です。

また一棟すべてがオーナーの所有物となるため、建物の修繕やリフォームなどを自身の判断で実施できます。費用対効果を考えながら賃貸経営の戦略を立てることが可能です。

さらに、複数の部屋を所有するため、空室ができもの部屋の家賃収入でカバーできます。これにより空室リスクを分散できる点も特徴です。

メリット

一棟マンション・アパートの主なメリットとしては以下が挙げられます。

- 期待利回りが高い:一棟マンション・アパートは高い稼働率で運用できれば、高い収益が期待でき、一般的には、8%〜10%程度の利回りといわれている

- 物件管理の柔軟性:区分投資などと違い、オーナーは自身だけのため、物件の維持管理などの行動に柔軟性が持たせられる

このように、一棟投資は高い利回りと柔軟な物件管理が魅力です。

デメリット

一棟マンション・アパートの主なデメリットとしては以下が挙げられます。

- 初期費用が高額:一棟購入するため、購入費用も高額になる。一般的に、全額融資を受けるのは難しいため、ある程度、頭金を準備しなければならない

- 管理業務が複雑:管理の柔軟性はあるが、自分でやると負担が大きい。一部業務を委託する方法もあるが、規模が大きいと委託費用も高額となる

- 満室経営が難しい:複数の部屋を同時に運用するため、入退去の頻度が高くなる。そのため、全室で入居者を維持するのはハードルが高い

一棟投資には高い初期費用や管理業務の複雑さ、満室経営の難しさといったデメリットが存在します。

区分マンション

区分マンションは、手頃な価格と低い初期投資が特徴です。収益性が高いため金融機関からの融資が利用しやすいという魅力があります。また、不動産会社によっては、フルローンを選択できる場合もあります。

区分マンションは小規模な運用と比較的高い利回りが投資家にとって魅力です。そのため初心者から上級者まで幅広い層に支持されています。ただし、管理や入居者の入れ替わりへの対応が必要なため、適切な情報収集や計画が欠かせません。

メリット

区分マンションの主なメリットとしては以下が挙げられます。

- 初期投資が少額:区分マンションはほかの不動産投資に比べて初期費用が低い傾向にあるため、投資のハードルが低いといえる

- 需要の安定性:日本では単身者世帯が増加しており、区分マンションに対する高いニーズが見込まれる

- 管理のしやすさ:区分マンションの維持管理は建物管理会社が実施するため、手間がほとんどかからない

区分マンションは、比較的安い初期費用で運用できるため、投資のハードルが低い点が最大のメリットです。

デメリット

区分マンションのデメリットとしては、短期的な投資には向かない点が挙げられます。区分マンションの場合は、毎月コツコツとお金を積み上げていき、数年・十数年先に向けて、効率良く資産を拡大していくものだからです。そのため、短期的に利益を求める人には、あまり向いていない投資方法といえます。

🆕新着物件情報🏘️

戸建て

戸建て物件は、不動産投資の1種で戸建ての物件を購入して賃貸に出す方法です。一般的には中古物件を購入し、リフォームやリノベーションを実施してから賃貸に出す場合が多いです。

この投資方法は初期費用が比較的少なく、高い利回りを実現できる特徴があります。また、戸建て物件はファミリー層向けの賃貸に適しており、入居者の入居期間が長くなる傾向があります。

しかし、空室が発生した場合には家賃収入がゼロになるリスクもあります。

メリット

戸建て物件のメリットは、入退去の頻度が比較的少ない点です。通常、戸建て物件の入居者の対象はファミリー世帯が多いため、単身者世帯と比較すると1世帯あたりの入居期間が長期化しやすい傾向があります。そのため、入居が決まれば長期にわたって家賃収入が期待できます。

デメリット

戸建て物件のデメリットとしては、以下が挙げられます。

- 不動産ローンを組みにくい:一般的に、戸建て物件に対しては投資用不動産ローンを組みにくい傾向があり、多額の購入資金が必要となる

- 入居者が付きにくい:戸建て物件の入居者の主なターゲットがファミリー層であるため、入居者の幅が狭くなり、探す難易度が高くなる

戸建て物件は投資用不動産ローンが組みにくい傾向にあるため、資金調達が難しいケースがあります。また、入居者が付きにくい点も戸建て物件のデメリットです。

オフィスビル

オフィスビル投資は、ビル全体を購入し、各フロアを主に企業向けに賃貸する不動産投資の方法です。この投資は規模が大きく、高い収益性が期待されますが、初期投資が高額である点が特徴です。

居住用の不動産投資ではなく、商業不動産の一環となり、企業向けにオフィススペースとして貸し出します。オフィスビル投資は、不動産市場で高い需要がある都市やビジネス地区で安定した収益を生み出します。

メリット

オフィスビル投資のメリットとしては、以下が挙げられます。

- 長期的な安定収入:オフィスビルのテナントの平均入居期間は9〜10年と非常に長く、一度入居付すれば、安定した家賃収入が長期間にわたって期待できる

- 物件管理費用の一部が入居者負担:マンションやアパートと異なり、オフィスビルでは物件管理費用の一部が入居者負担となる。これにより、オーナーの経済的負担が軽減される

オフィスビル投資は、オーナーの負担が少なく、入居付けに成功すれば長期的な家賃収入が見込める点が大きなメリットです。

デメリット

オフィスビル投資のデメリットとしては、以下が挙げられます。

- 初期費用の高さ:オフィスビルは居住用不動産と比較して高額であることが多く、投資をはじめるためのハードルが高い

- 経済状況への影響の大きさ:居住用不動産と比較して、オフィスビルの入居は経済状況の影響を強く受ける。不景気の時には、テナントが撤退する可能性が高まり、新たな入居者の確保も難しい傾向にある

オフィスビル投資は初期費用が高く、経済の動向に影響を受けるため、投資がはじめての人にとっては難しい投資方法の1つです。

不動産投資にかかる3つの税金

最後に、不動産投資にかかる税金について解説します。それぞれについて詳しくみていきましょう。

1.不動産取得時にかかる税金

不動産取得時にかかる税金としては、以下のとおりです。

| 印紙税 | 不動産取引で発生する契約書や領収書などに課される税金。税額は文書の記載金額によって異なる |

| 登録免許税 | 不動産の所有権や抵当権を登記する際に必要な国税。税率は登記内容や不動産の種類に応じて変わる |

| 不動産取得税 | 不動産を取得する際、所在する都道府県に納付する地方税。税額は通常、不動産の固定資産税評価額の4%となる |

| 消費税 | 建物の購入や建設時に課される税金。土地の売買には適用されず、納付は代金と共に支払う |

これらの税金は不動産投資を実施する際に必要な経費となるため、投資計画を立てる際にはこれらの費用も考慮してください。どのタイプの投資にするにせよ、一定額がかならずかかってくるものなので、抑えておく必要があります。

2.不動産所有期間中にかかる税金

不動産所有期間中にかかる税金としては、以下のとおりです。

| 固定資産税 | 毎年1月1日現在、不動産を所有している人に課される地方税。税額は所有する不動産の固定資産税課税標準額の1.4%となる。納付方法は、4月頃に市町村から送付される納税通知書に従い、年度内で4回の分割や1年分を一括で納付する |

| 都市計画税 | 市街化区域内の不動産を所有している人に課される地方税。税額は所有する不動産の固定資産税課税標準額の0.3%となる。納付は固定資産税と共に支払う |

これらの税金は不動産を所有している期間中、毎年支払う必要があります。従って、不動産投資の中でも特に長期にわたって利益を回収していくスタイルの投資をする場合、これらの税金を重視する必要があります。

3.不動産で所得を得たときにかかる税金

不動産で所得を得たときにかかる税金としては、以下のとおりです。

| 所得税、住民税 | 不動産を賃貸して賃料収入を得た場合は不動産所得、不動産を売却して譲渡益を得た場合は譲渡所得として、所得税と住民税が課される |

| 事業税 | 一定規模以上で事業とみなされる不動産の貸付けから得た所得に対しては、事業税が課される |

| 消費税 | 通常、家賃は非課税取引ですので、建物を資産管理法人で保有している場合、その法人は消費税の非課税事業者となっていることが普通です。しかし、建物を売却し、課税売上が1,000万を超える場合、2期後は必ず消費税の非課税事業者となります。そうなるとその期については消費税を納税する必要があります。 |

これらの税金は、不動産投資によって所得が発生した際の負担となります。そのため、短期間に売買を繰り返すタイプの投資をする場合、これらの税金について、タイミングや金額をしっかりと確認する必要があります。

関連記事

-

フラット35で不動産投資を行うことはできる?2024-03-27フラット35を不動産投資に使うことはできません。しかし、長期的な視点で見れば自宅......

フラット35で不動産投資を行うことはできる?2024-03-27フラット35を不動産投資に使うことはできません。しかし、長期的な視点で見れば自宅...... -

賃料の引き上げに成功する秘訣を大家さん向けに解説!2024-09-29時代の変遷に伴い、賃貸住宅の人気エリアは変わります。例えば、新たな商業施設がオー......

賃料の引き上げに成功する秘訣を大家さん向けに解説!2024-09-29時代の変遷に伴い、賃貸住宅の人気エリアは変わります。例えば、新たな商業施設がオー...... -

不動産投資「なぜ利益が発生するのか?」2024-03-24不動産投資をしようと思っている・実際にしている方はかなり多くいらっしゃいます。一......

不動産投資「なぜ利益が発生するのか?」2024-03-24不動産投資をしようと思っている・実際にしている方はかなり多くいらっしゃいます。一...... -

相続税路線価とは?路線価図の見方から評価の計算方法までわかりやすく解説2024-03-24相続税路線価は、相続税の課税対象となる財産を評価するための数値です。この活用方法......

相続税路線価とは?路線価図の見方から評価の計算方法までわかりやすく解説2024-03-24相続税路線価は、相続税の課税対象となる財産を評価するための数値です。この活用方法...... -

不動産クラウドファンディングとは?仕組みから投資方法まで解説2024-03-26不動産クラウドファンディングは不動産特定共同事業法に基づく小口化商品の1つです。......

不動産クラウドファンディングとは?仕組みから投資方法まで解説2024-03-26不動産クラウドファンディングは不動産特定共同事業法に基づく小口化商品の1つです。...... -

多法人スキームとは?概要とメリット・デメリット2024-03-28多法人スキームという言葉をご存じでしょうか。あまり聞き慣れないワード......

多法人スキームとは?概要とメリット・デメリット2024-03-28多法人スキームという言葉をご存じでしょうか。あまり聞き慣れないワード......