2024年10月16日

ノンバンクとは?種類やメリット・デメリットを解説

金融機関と言えば、銀行を思い浮かべる方が多いかもしれません。

しかし実は、銀行以外にも住宅ローンの選択肢があるのです。それが「ノンバンク」と呼ばれる金融業者です。

過去に借金や金銭トラブルがあり、銀行の審査に通らなかった場合でも、ノンバンクは新たな希望となる可能性があります。

今回は、ノンバンクの概要とメリット・デメリットを解説します。また主なノンバンクの種類についてもまとめています。マイホーム購入を目指している方はぜひ参考にしてみてください。

ノンバンクとは何か

まずは、ノンバンクが一体どのような存在なのかを理解していきましょう。ノンバンクとは、一言で言えば「銀行以外の金融機関」です。

しかし、それだけでは抽象的で曖昧なので、本章ではもう少し具体的に解説します。

ノンバンクの定義

ノンバンクとは、銀行のように「預金業務」を行わない金融業者のことを指します。銀行のようにお金を預ける機能や概念はなく、お金を貸すことに特化した会社です。

住宅ローンに関して言えば、代表的な会社が「ARUHI(アルヒ)」です。ARUHIは、国内最大級の住宅ローン専門のノンバンクとして知られ、特にフラット35を中心とした商品ラインナップを展開しています。

銀行との大きな2つの違い

銀行とノンバンクの大きな違いは、先ほど述べたように「預金ができるかどうか」です。預金を受け入れ、そのお金を基に貸し付けを行う銀行に対して、ノンバンクでは預金を扱いません。

資金は投資家や金融市場から調達しており、これが銀行と運用が異なる点です。そのため、ノンバンクは銀行の審査に落ちた人でも融資が通りやすい反面、金利が高めに設定されることが多いです。

もう一つの大きな違いは、適用される法律の違いです。

| 銀行 | 銀行法に基づく |

| ノンバンク | 貸金業法に基づく |

銀行は「銀行法」に基づき厳格に規制されており、預金者保護や健全な金融システムの維持を目的とした多くのルールに従っています。

一方で、ノンバンクは預金を扱わないため、銀行法の対象外です。その代わりに、「貸金業法」やその他の規制の枠組みの中で事業を運営しています。

この違いにより、ノンバンクは銀行に比べて柔軟な融資条件を設定しやすいのです。一方で、監視や規制の度合いが異なり、リスクが高い融資を行うこともあります。そのため、ノンバンクの融資は金利が銀行よりも高く設定されることが多いのです。

ノンバンクが提供する金融サービス

ノンバンクは、以下のような多様な金融サービスを提供しています。

- カード支払いの立て替え業務

- 個人向けローンの提供

- 企業向けの設備や車両などのリース

- 企業へのファクタリング

さらに、ノンバンクの中には、ARUHIのような住宅ローン専門の会社もあります。また、自動車ローンなど、特定の目的に特化した商品を提供する会社もあり、さまざまなニーズに応じた柔軟な金融サービスを行っています。

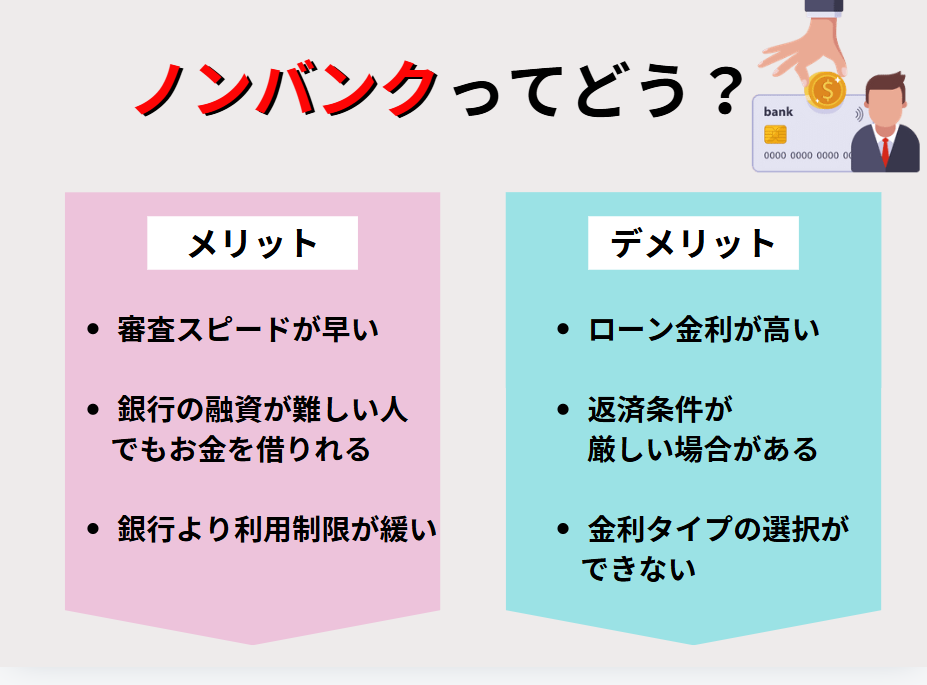

ノンバンクを使うメリット

ノンバンクには、銀行にはない独自の利点が存在します。

以下では、ノンバンクを利用する際の主なメリットを3つ解説します。

審査スピードが早い

ノンバンクを利用するメリットの一つは、審査のスピードです。

銀行のローン審査は時間がかかりがちですが、ノンバンクでは比較的短期間で結果が出ることが多いです。最短で即日、というケースもあります。

これは、審査自体は銀行と同じように属性や返済能力が見られますが、銀行よりも厳しくなく、審査手続きのプロセスが少ないことが理由にあります。

銀行で融資が難しい人でもお金を借りれる

ノンバンクは、銀行に比べて融資の条件が柔軟です。銀行では収入や信用情報によって融資の可否が決まることが多いですが、ノンバンクでは銀行で融資を断られた人でもお金を貸してくれることがあります。

- 過去にクレジットカードの支払いが遅れた

- 借金など金銭トラブルがあった

例えば、上記のような人でも、ノンバンクであれば融資の承認を得られる場合があります。

銀行に比べて利用条件の制限が緩い

ノンバンクのローンやサービスは、銀行と比べて利用条件が緩やかです。

例えば、収入が不安定な個人事業主やフリーランスの人は、銀行で融資を受けるのが難しい場合があります。しかし、ノンバンクでは収入証明がなくても融資を受けられる場合があります。

また、「再建築不可物件」や「旧耐震物件」など銀行審査で承認を得づらい条件でも、ノンバンクであれば融資が可能なケースもあるようです。

こうした柔軟な対応は、急な出費や一時的な資金不足に対して迅速に対処できる点で、ノンバンクの大きなメリットです。

🆕新着物件情報🏘️

ノンバンクを使うデメリット

ノンバンクを使うメリットが多い一方で、デメリットも存在します。

ノンバンクの利用に伴う注意点を3つ解説します。

ローン金利が高い

ノンバンクの大きなデメリットは、金利が銀行よりも高いことです。

銀行は預金をもとに低い金利でお金を貸せますが、ノンバンクは市場から資金を調達するため、どうしても金利が高くなります。

マイホーム購入時に利用する住宅ローンにおいて、銀行の変動金利は1.0%を下回るところがほとんどです。しかし、ノンバンク系のフラット35などでは、金利が1.5%以上となることが一般的で、2.0%以上になることも珍しくありません。

長期的な返済が必要な場合、銀行ローンに比べて最終的に支払う金額が1.5倍以上になる可能性もあります。

例えば、4,000万円の融資を受ける場合、0.5%と2.0%の金利差を比較すると、返済額は以下のようになります。

| 銀行(金利:0.5%) | ノンバンク(金利:2.0%) | |

|---|---|---|

| 毎月の返済額 | 103,832円 | 132,503円 |

| 総返済額 | 43,609,440円 | 55,651,260円 |

※借入期間35年、ボーナス返済無し、変動金利とする。

※借入期間中に金利の変動はないものとする。

結果的に、銀行とノンバンクでの借入には1,000万円以上の開きが見られました。

返済条件が厳しい場合がある

ノンバンクは融資をしやすい反面、返済に関しては厳しい条件が課されることがあるようです。

例えば、返済の遅延に対しては高額な延滞金が発生する場合もありますし、一定期間の遅延で一括返済を求められることもあります。銀行のような寛容さはないので、利用前に契約内容をよく確認しなくてはなりません。

金利タイプの選択ができない

ノンバンクから融資を受ける際には、金利タイプの選択肢が少ないことに注意が必要です。

特に「全期間固定金利型」が多く見られ、変動金利タイプを選ぶことができない場合がほとんどです。

そのため、市場金利が下がった際にも、高い金利を支払い続けなければなりません。リスクを避けたい方には安心かもしれませんが、将来的に金利の変動に応じた選択を希望する方にはデメリットとなることも考えられます。

主なノンバンクの種類

次に、ノンバンクの具体的な種類について見ていきましょう。ノンバンクは、実は私たちの日常生活にも多く関わっている存在です。

ただし、以下のノンバンクでは住宅ローンのような大型融資にはほとんど対応していません。住宅購入を検討している場合は、ARUHIのような住宅ローン専門のノンバンクを利用することが一般的です。

①クレジットカード会社

クレジットカード会社は、代表的なノンバンクの一つです。クレジットカードを使って買い物をした際、カード会社が立て替えて支払いを行い、後から利用者がその金額を返済するという仕組みです。

分割払いやリボ払いなどのオプションもあり、利用者は一度に大きな支払いをすることなく、少しずつ返済することができます。

②消費者金融

消費者金融は、個人向けの少額融資を専門にしているノンバンクです。

例えば、急にお金が必要になった際に短期間で融資を受けることができます。代表的な消費者金融には、アコムやプロミスといった企業があります。銀行よりも審査が緩やかであるため、利用者にとっては利用しやすい金融機関です。

消費者金融は、主に緊急時の資金調達で利用されています。

③リース会社

リース会社は、主に企業向けに設備や車両などを貸し出すサービスを行っています。

例えば、事業を始める際に高価な機械を購入するのではなく、リースすることで初期コストを抑えつつ、必要な設備を使えるメリットがあります。

リース契約は一定期間ごとの支払いであり、事業の資金繰りを柔軟にする手段として多くの企業が利用しています。

④信販会社

信販会社は、クレジットカード会社と似た役割を果たすノンバンクの一つで、「割賦販売(かっぷはんばい)」や「分割払い」の仕組みを提供しています。

例えば、高額な商品を購入する際、信販会社が代わりにその金額を立て替え、利用者は信販会社に分割して返済を行います。このサービスにより、利用者は一度に大きな支払いをすることなく、毎月一定額を返済していくことができます。

代表的な信販会社は、オリコやジャックスなどです。信販会社は家電や車の購入、教育ローンなどの大きな支出にも対応しているため、多くの場面で利用されています。

信販会社は、主に中規模の購入や短期間の返済計画に適した金融サービスを提供しています。

まとめ

ノンバンクは、銀行と比べて柔軟で迅速な対応ができるため、さまざまなシーンで役立つ金融機関です。特に急な資金調達や、銀行では融資が難しい人にとっては非常に便利な存在です。

ただし、金利が高い点や返済条件が厳しいことには注意が必要です。住宅ローンをノンバンクで検討している方は、商品の特徴や返済条件をしっかり比較し、自分の状況に合った最適な選択をすることが重要です。

関連記事

-

不動産クラウドファンディングとは?仕組みから投資方法まで解説2024-03-26不動産クラウドファンディングは不動産特定共同事業法に基づく小口化商品の1つです。......

不動産クラウドファンディングとは?仕組みから投資方法まで解説2024-03-26不動産クラウドファンディングは不動産特定共同事業法に基づく小口化商品の1つです。...... -

借地借家法・賃借権の仕組みとトラブル事例2024-03-24資産形成のための手段として、不労所得を得られる不動産投資はとても賢い選択です。し......

借地借家法・賃借権の仕組みとトラブル事例2024-03-24資産形成のための手段として、不労所得を得られる不動産投資はとても賢い選択です。し...... -

都心部の⼀棟物件の魅⼒◇不動産投資の基本戦略2024-03-26不動産投資を始めるとき、多くの人が「都心か地方か」「一棟物件か区分所有か」の選択......

都心部の⼀棟物件の魅⼒◇不動産投資の基本戦略2024-03-26不動産投資を始めるとき、多くの人が「都心か地方か」「一棟物件か区分所有か」の選択...... -

オーナーチェンジ物件の注意点◇不動産投資の基本戦略2024-03-27中古の投資物件を探している人が遭遇する「オーナーチェンジ物件」。 一般的には区分......

オーナーチェンジ物件の注意点◇不動産投資の基本戦略2024-03-27中古の投資物件を探している人が遭遇する「オーナーチェンジ物件」。 一般的には区分...... -

不動産投資とは?利益が出る仕組みやメリットを解説2024-03-22不動産投資について気になっている方も多いのではないでしょうか。ほかの投資と⽐べた......

不動産投資とは?利益が出る仕組みやメリットを解説2024-03-22不動産投資について気になっている方も多いのではないでしょうか。ほかの投資と⽐べた...... -

高齢入居者の受け入れにおける5つのポイントとトラブル事例集2024-10-30賃貸オーナーにとって、高齢入居者の受け入れは避けられない課題の1つです。しかし、......

高齢入居者の受け入れにおける5つのポイントとトラブル事例集2024-10-30賃貸オーナーにとって、高齢入居者の受け入れは避けられない課題の1つです。しかし、......