2024年3月26日

借地権物件◇不動産投資の基本戦略

不動産投資で「借地権」が設定されている物件に当たることがあります。借地権は、特に古い物件や売れ残っている物件で多く見られる条件です。そこで、不動産投資の戦略として「借地権物件は狙い目なのか?」「どういう借地権物件なら、買っても大丈夫なのか?」わかりやすく解説します。

この記事でわかること

- 安価である借地権付き物件は狙い目なのでしょうか?

- 借地権付き物件のメリット・デメリットを解説します

- 難航する融資審査で、評価を得るための方法とは?

- 借地権付き物件の実運用における教訓とは?

そもそも「借地権物件」とは

借地権物件とは、その名のとおり「借地権が付いた物件」のことを言います。借地権とは、建物を建てるために土地を借りる権利のことです。

例えば、「借地権付き物件」を購入した場合、建物の所有権を取得することができます。しかし土地の所有権は取得できず、土地の所有者に借地料を支払うことで利用します。また借地料をもらう「底地権」と言う権利もあり、これは地主が有します。

| 【権利関係の整理】 賃借権:土地を借りるため、建物のオーナーがもつ権利 底地権:土地を貸すため、土地のオーナーがもつ権利 |

借地権は、「地上権」と「賃借権」に大別されます。

どちらも他人の所有する土地の上に建物を所有することは同じです。大きな違いは地主の許可を得ずにリフォームや増改築、建物の売却ができるかです。

借地権の多くは、これらの許可を必要とする「賃借権」です。

借地権は、1992年(平成4年)の借地法(旧法)の廃止(新法は借地借家法)により、旧借地権(1992年7月以前に契約)と新借地権(1992年8月以降に契約)に分けることができます。

旧借地権と新借地権の契約期間・更新

旧借地権と新借地権の契約期間と更新について、簡単にまとめると次のようになります。

| 当初契約期間 | 契約更新 | 契約終了 | |

| 旧借地権(借地法(旧法)) | 木造:最低20年 鉄骨・RC:最低30年※1 | できる | 正当な事由が必要(借主に有利) |

| 新借地権(借地借家法(新法)) | |||

| 普通借地権 | 30年以上※2 | できる | 正当な事由が必要(借主に有利) |

| 定期借地権(一般定期借地権) | 50年以上 | できない | 期間満了後に確定的終了(地主に有利) |

※2:期間の定めがない場合は30年です。

旧借地権と新借地権の主な違いは、建物構造の区別がなくなり、定期借地権が新設されたことです。旧借地法では明らかに借主に有利な契約でした。そのため、貸主と借主双方の平等を考慮し、新法では地主に有利な内容を取り入れました。

ただし、1992年7月以前の借地権は更新の有無にかかわらず旧借地法が適用されます。そのため、建物の購入時には引き継がれる可能性を考慮する必要があります。

【借地権物件の評価】

借地権物件の評価はどうかというと、借地権の残存年数に影響を受ける場合があります。というのは、「旧借地権及び新借地権の普通借地権」か「定期借地権」かによって、借地権付き物件でも価格が変わるからです。

「旧借地権」および「新借地権の普通借地権」の場合、契約を更新するには正当な事由が必要になりますが、よほどの事情がない限り、契約は更新されるのが現状です。そのため、借地権の価格は借地権の残存年数には影響ありません。

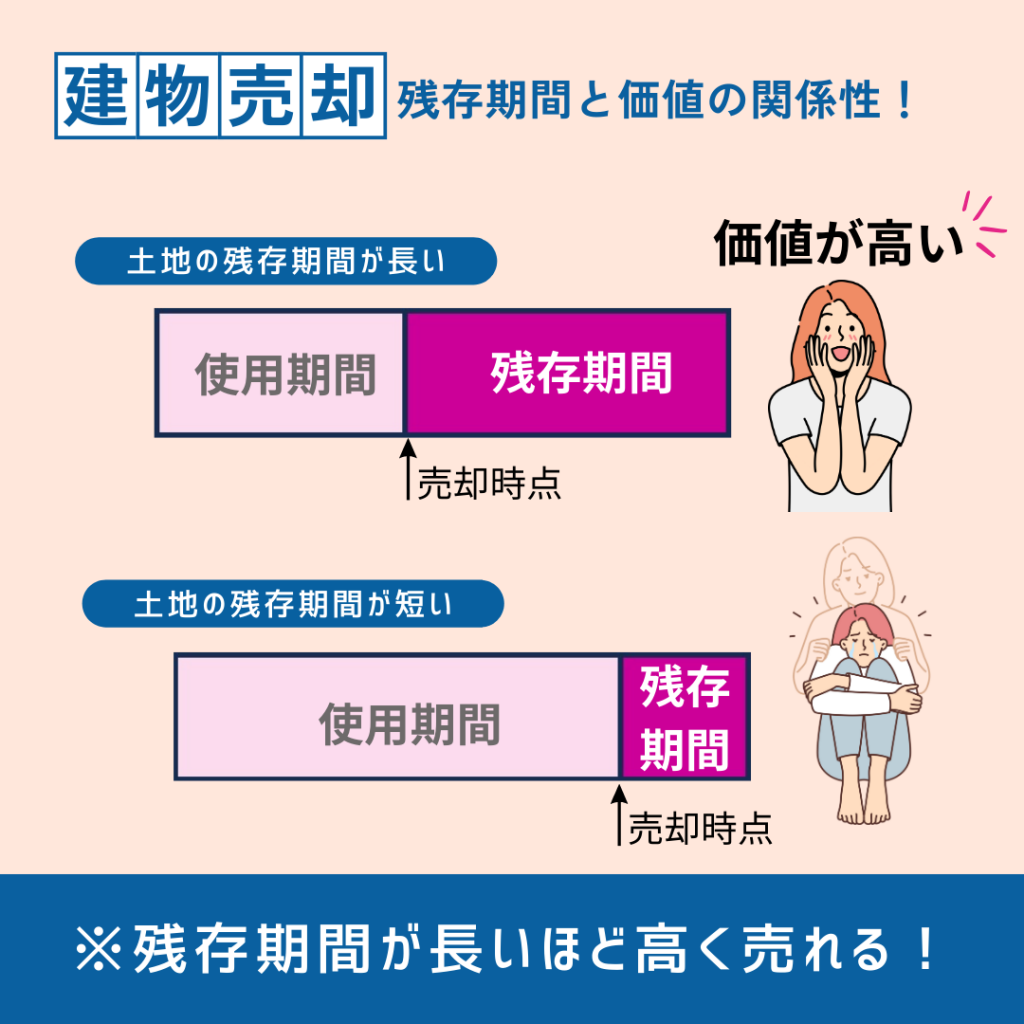

一方、定期借地権の場合、契約期間満了後、確定的に終了するため、借地権の残存年数によって、価格に影響があります。

【関連記事】借地権とは?権利の種類やメリット・デメリットをわかりやすく解説

投資物件における借地権付き物件のメリット・デメリット

借地権付き物件は、不動産投資の戦略として狙い目の手法の1つです。

なぜなら、借地権付き物件には「価格が安い」メリットがあるため、不動産投資を有利に働かせられる可能性があるからです。

そこで、ここからは借地権付き物件の具体的なメリット・デメリットを解説していきます。

借地権物件のメリット・デメリット

| メリット | デメリット |

| ・価格が安い ・土地の税金を負担しなくていい ・利回りが高い など | ・金融機関の融資が受けづらい ・流動性が低い ・更新料が必要な場合がある など |

【借地権付き物件のメリット】

借地権付き物件は、自分で土地から購入して所有権を有する場合と比較して、コストを抑えられる傾向にあります。土地の所有権は地主が持っていることから、土地に対する税金である不動産取得税や固定資産税、都市計画税の負担は地主側です。建物の所有者が負担する必要はありません。そのため、利回りを高くすることができるというメリットがあります。

【借地権付き物件のデメリット】

借地権付き物件には、金融機関の融資が受けづらいというデメリットがあります。理由は、価格が低いため担保として認可されづらく、さらに流動性も低いからです。借地権付き物件の流動性が低いのは、売却する際に地主の承諾が必要だったり、譲渡承諾料がかかる場合があったりと、運用に対する制限があるためです。契約を更新する際には、更新料がかかる場合があることもデメリットの1つです。

🆕新着物件情報🏘️

「契約期間」と「更新」の把握がリスク管理に繋がる

借地権付き物件で投資を行う場合、リスク管理と対策が重要になります。

具体的には、借地権物件の「契約期間」と「更新」の問題です。

- 旧借地権と新借地権における普通借地権:契約更新ができる

- 定期借地権(一般定期借地権):契約更新ができない

上記①の場合、地主が契約更新を拒むには、正当な事由が必要とされていますが、ほとんどが更新されるのが現状です。つまり、借地権物件は実質的に所有権を取得しているようなものと言えます。

① の場合、1回目の更新後は借地期間を20年、2回目の更新後は10年と短くなる点は覚えておきましょう。②については買ってはいけない、とまではいきませんが、期間の更新ができない契約ですので、あらかじめ注意が必要です。

借地権付き物件の「売却」を検討する場合には、契約の残存期間を考慮する必要があります。例えば、普通借地権物件の残存期間が長い場合は価格が高くなるのに対し、短い場合は価格が低くなります。

売却のシーンでは残存期間の影響を大きく受け、普通借地権物件の売却では、契約の残存期間が長いほうが売れやすくなります。

借地権付き物件の運用ポイント

借地権付き物件は、自分で土地から所有するよりも高い利回りで運用できるというのが、運用戦略における大きなポイントです。借地料をいかに抑えるか、また建物代金をいかに抑えるかによって、効率的な管理・運用をできるかが左右されるでしょう。

借地権付き物件は地主への賃料こそかかるものの、土地代や土地に対する税金を省いた低コスト運用を実現できます。

他に覚えておくべき運用時のポイントは、次の通りです。

- 土地価格の変動、将来的な土地の問題に左右されない

- 更新時に条件を再交渉できる余地があり、キャッシュフローの改善の可能性がある

- エリア分散させ、投資物件の選択肢が広がる(借地権付き物件であれば、同じ予算で2物件所有することができる、など)

金融機関の融資審査には「収益還元法」が有効

不動産投資における大きな課題は資金調達であり、いかに好条件で金融機関の融資を受けられるかが重要です。

しかしながら、借地権付き物件は、デメリットでも挙げたように融資を受けづらいという特徴があります。ただし、すべての金融機関が借地権付き物件を担保として認めないわけではありません。そこで、ポイントになるのが、借地権付き物件を評価する方法です。

不動産の評価方法には、積算法と収益還元法があり、方法は次のとおりです。

| 評価方法 | 具体的な内容 |

| 積算法 | 物件を土地と建物に分けて、担保価値を評価する方法 |

| 収益還元法 | 物件の家賃収入(将来生み出す収益)を予測により評価する方法 |

積算法は多くの銀行で使われている不動産の評価方法ですが、借地権付き物件が評価される可能性は、非常に低くなります。一方、収益還元法を用いる場合、積算法に比べて借地権付き物件でも評価される可能性が上がります。

借地権付き物件の運用における成功事例と教訓

借地権物件の実践的な事例として、1つ物件をご紹介します。

| 借地権物件 | 木造アパート(6室) |

| 購入価格 | 約3,500万円 |

| 築年数 | 約20年 |

| 利回り | 約10% |

| 所在地 | 埼玉県(最寄り駅から徒歩10分) |

上記の借地権付き物件の事例では、一般的な中古一棟アパートに比べて建物代金のみの融資なので価格が安く、利回りは高くなっています。それにもかかわらず、購入時は金融機関からの融資に苦戦しました。

そもそも木造で築年数がおよそ20年となると高評価を受けられるとは考えづらいですが、最終的に融資が下りたのは半年後だったそうです。やはり、銀行などの金融機関は、借地権付き物件の融資には慎重になるようです。

【成功のためのワンポイントアドバイス】

借地権付き物件を購入・売却する際、避けて通れないのは地主との交渉です。

借地権付き物件では売買の際に地主の承諾を得なければなりませんが、拒否されてしまっては、スムーズにことが進みません。

融資承認のために金融機関から、地主の押印付き書類の提出を要求されることも多くあります。地主に承諾をもらえない場合は、裁判所に申立てをすることができますが、その分時間がかかってしまいます。

これから賃借権付き物件で不動産投資を検討する方は、実際に売買を行うよりも前に不動産会社などから聞き取り、地主の人柄を調べておく必要があります。

まとめ

この記事では、不動産投資の基本戦略として「借地権物件は狙い目なのか?」「どういう借地権物件なら、買っても大丈夫なのか?」について、具体的に解説しました。

「価格が安い」「土地にかかる代金、税金を負担しなくていい」「利回りが高い」というメリットがありますが、金融機関の融資が受けづらいため、購入や売却の際の資金調達をいかにうまくやるかが重要になります。積算法を用いた正面突破は難しいので、土地の所有者と有効的な関係を築き、応用的な戦略を考えていきましょう。

関連記事

-

火災保険と地震保険の基礎知識!選び方のポイントも解説2024-10-30アパート経営を始める際、保険の選び方に悩む大家さんは多いのではないでしょうか。物......

火災保険と地震保険の基礎知識!選び方のポイントも解説2024-10-30アパート経営を始める際、保険の選び方に悩む大家さんは多いのではないでしょうか。物...... -

相続税路線価とは?路線価図の見方から評価の計算方法までわかりやすく解説2024-03-24相続税路線価は、相続税の課税対象となる財産を評価するための数値です。この活用方法......

相続税路線価とは?路線価図の見方から評価の計算方法までわかりやすく解説2024-03-24相続税路線価は、相続税の課税対象となる財産を評価するための数値です。この活用方法...... -

不動産投資「なぜ利益が発生するのか?」2024-03-24不動産投資をしようと思っている・実際にしている方はかなり多くいらっしゃいます。一......

不動産投資「なぜ利益が発生するのか?」2024-03-24不動産投資をしようと思っている・実際にしている方はかなり多くいらっしゃいます。一...... -

区分所有とは?マンション投資のポイントや登記簿の特徴も解説2024-03-24区分所有とは、分譲マンションのように1棟の建物の中で区分けされた「専有部分」を所......

区分所有とは?マンション投資のポイントや登記簿の特徴も解説2024-03-24区分所有とは、分譲マンションのように1棟の建物の中で区分けされた「専有部分」を所...... -

フルローンを借りたい!どうやったらいいの?リスクは?2024-03-27この記事でわかること フルローンを借りる方法が分かる フルローンを利用すれば手元......

フルローンを借りたい!どうやったらいいの?リスクは?2024-03-27この記事でわかること フルローンを借りる方法が分かる フルローンを利用すれば手元...... -

不動産団体の種類とREINSの役割を解説2024-03-24宅建事業者は基本的に「全宅」か「全日」のいずれかの不動産団体に加盟しています。こ......

不動産団体の種類とREINSの役割を解説2024-03-24宅建事業者は基本的に「全宅」か「全日」のいずれかの不動産団体に加盟しています。こ......