2024年3月27日

フラット35で不動産投資を行うことはできる?

フラット35を不動産投資に使うことはできません。しかし、長期的な視点で見れば自宅の購入も投資の一種だと言えます。不動産投資家として、フラット35を「単なる住宅ローン」と捉えるのではなく、しっかりとその仕組みについて理解しておきましょう。

フラット35とは?

フラット35住宅ローンの一種です。勤務形態や職業、勤続年数などに制限が少ないのが特徴です。住宅を購入したり、新築したりする方向けの商品となっています。

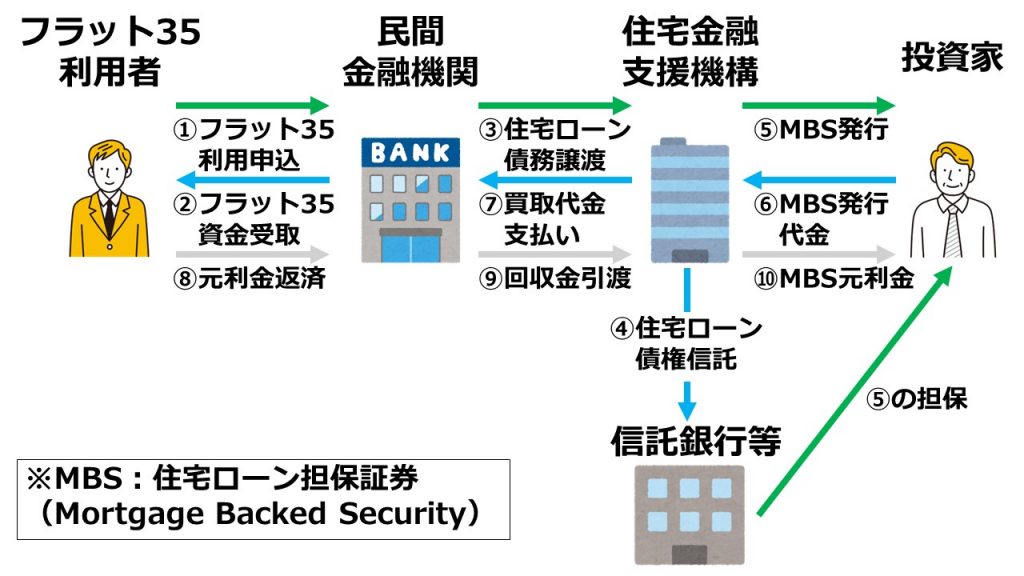

住宅金融支援機構と民間金融機関が提携して融資を行います。母体となる住宅金融支援機構は、国土交通省と財務省が所管していた住宅金融公庫の業務を引き継いだ独立行政法人です。そのため、比較的安心して融資を利用できます。

住宅金融支援機構は、金融機関から譲渡された住宅ローン債権を銀行等に信託します。そして信託した住宅ローン債権を担保として、住宅金融支援機構債券(MBS:Mortgage Backed Security)を発行します。投資家はこのMBSを購入し、代金を住宅金融支援機構に支払います。住宅金融支援機構は、MBSを発行して得た資金により、金融機関に対し住宅ローン債権の買取代金を支払う、というのが基本の仕組みです。

質の高い住宅の取得を支援するメニューや、地方公共団体と連携したメニューなど、多彩なメニューが揃っています。リフォーム目的のみのローン利用はできませんが、中古住宅購入と併せてリフォームを行う際には、リフォーム費用を含めた借入が可能です。

フラット35の特徴

フラット35のおおまかな仕組みについて理解していただけたでしょうか。ここからはフラット35の特徴を細かく見ていきましょう。

返済期間は35年

フラット35の返済期間は、基本的には15年以上35年以内です。ただし、住宅ローン完済時の年齢を75〜80歳までとする金融機関が多いため、借り入れ時の年齢によっては最長返済期間が短くなることがあります。

融資限度額は8,000万円

借入額は100万円以上8,000万円以下で、建設費または購入価額以内の金額を借りることになります。建築費には土地取得費も含めることができます。ただし店舗や事務所等非住宅部分に係る建設費または購入価額は借入対象外となります。

団体信用生命保険に加入できなくてもローンが利用できる

民間金融機関の場合、住宅ローンを利用する際には団信への加入が必須となります。契約者の病歴によっては審査に通過できないこともあります。

一方フラット35は団信加入が任意となっており、未加入でのローン契約が可能です。病歴に不安があり、団信の審査に通過できるか心配な方でも、フラット35であれば契約時に団信の心配をする必要がありません。

ただし保障がないため、住宅ローン契約者が死亡または高度障害といった事態に陥った際には多額の債務を抱えることになります。結果的にマイホームを手放さなければならなくなる可能性もあり、注意が必要です。

🆕新着物件情報🏘️

フラット35の利用条件

ここでは、フラット35の利用条件について見ていきます。

申し込み時の年齢が満70歳未満であること

フラット35を借りられるのは、申し込み時の年齢が満70歳未満の人です。ただし本人の子等と一緒に借りる「親子リレー返済」を行う場合は、満70歳以上の人でも借りられます。

日本国籍を有していること

フラット35は基本的には日本国籍を有している人が利用できます。また永住者・特別永住者の資格があれば、申し込み要件を満たした場合に利用できます。しかし、万が一永住者または特別永住者の資格がなかったことが判明した場合には、借入金を一括して返済する必要があります。

返済負担率が基準値以下であること

すべての借入れに関して、年収に占める年間合計返済額の割合(=総返済負担率)が、年収400万円未満の人は30%、400万円以上の人は35%以下である必要があります。ここで言う全ての借入れとは、フラット35のほか、フラット35以外の住宅ローン、自動車ローン、教育ローン、カードローン(クレジットカードによるキャッシング、商品の分割払いやリボ払いによる購入など)をいいます。また収入合算者の分を含みます。

資金使途は申込本人またはその親族が居住する住宅

フラット35の資金使途は、申込本人またはその親族が住む予定の新築住宅の建設・購入資金、もしくは中古住宅の購入資金に限られます。投資用物件の取得には利用できないので注意が必要です。

不動産投資にフラット35は使えない

上でも触れた通り、フラット35の資金使途は「申込本人またはその親族が住む予定の新築住宅の建設・購入資金、もしくは中古住宅の購入資金」です。第三者に賃貸物件として貸したり、店舗や事務所として使うことはできません。

債務者(もしくはその親族)の居住有無については定期的に確認が行われます。具体的には、転送不要郵便で融資した住宅宛に融資額残高証明書が届きます。もし第三者が住んでいたり、店舗や事務所など目的外に利用されていたりしたことが判明した場合、期限の利益を喪失し、借入金全額を一括返済しなければなりません。

フラット35で買った物件は「絶対に貸せない」のか

フラット35のサイトを見ると、「転勤等のやむを得ないご事情で、一時的に居住できない場合、融資住宅に戻ることを前提に賃貸することは可能です」とあります。つまり、絶対に貸すことができないわけではないのです。その際は、金融機関の窓口で住所変更に関する手続きをする必要があります。

賃貸や売却を繰り返し行うと、通常のローンが借りられなくなることも

投資用としては利用できないフラット35ですが、上記のようなやむを得ない状況では例外的に賃貸用として貸し出すことは可能であると書きました。とはいえ、あくまでも例外的な措置であることを理解してください。

近年、フラット35を不正利用して投資用物件として貸し出していたという事案が多数発覚しています。これにより、住宅金融支援機構は債務者の動向を今まで以上に厳しい目で見ています。もし賃貸用物件として貸し出した場合は最悪の場合、警察に通報されることがあります。そうなればあなたの信用情報にも影響が出て、ローンが借りられなくなってしまいます。

また、住み替えを繰り返して収益を得る「ヤドカリ投資」というものもあります。こちらもあくまでもフラット35のローンを完済した物件を売却して行うものです。残債が残っている場合は、基本的には不動産を売却できないと考えてください。(売却資金で住宅ローンの残債を完済できる「任意売却」という方法もありますが、こちらも居住用不動産の場合です)

いずれにせよ、ブラックリストに載ってしまうリスクを考えると、フラット35を投資用に利用してはならないことがわかっていただけたのではないかと思います。

まとめ

以上、フラット35の特徴と利用条件について見てきました。フラット35はあくまでも居住用の不動産を借りるためのローンです。自分の信用に傷をつけないよう、不正はしないようにしましょう。最近は「フラット35でも投資用不動産にできますよ」と勧誘してくるような悪徳業者は随分減りました。とは言え、万が一そういった勧誘を行う業者がいたら話を打ち切るようにしてください。悪徳業者もいますので、くれぐれも注意するようにしてください。

関連記事

-

客付け方法10選!注意するポイントも解説【賃貸】2024-03-27不動産投資を安定させるためには、いかに効率的に客付けを行って空室期間を短縮できる......

客付け方法10選!注意するポイントも解説【賃貸】2024-03-27不動産投資を安定させるためには、いかに効率的に客付けを行って空室期間を短縮できる...... -

耐用年数とは?仕組み・計算方法などの基礎知識を解説2024-03-26知っておきたい「耐用年数」 耐用年数とは? 不動産などの形がある固定資産は年数と......

耐用年数とは?仕組み・計算方法などの基礎知識を解説2024-03-26知っておきたい「耐用年数」 耐用年数とは? 不動産などの形がある固定資産は年数と...... -

抵当権とは?根抵当権との違いから手続きまでをわかりやすく解説2024-03-24抵当権は、担保とされた物件から優先的に弁済を受ける権利です。主に住宅ローンなどで......

抵当権とは?根抵当権との違いから手続きまでをわかりやすく解説2024-03-24抵当権は、担保とされた物件から優先的に弁済を受ける権利です。主に住宅ローンなどで...... -

物件のチェックポイント‧最重要事項◇不動産投資の基本戦略2024-03-27不動産投資で安定した収益をもたらすためには、購入前に物件のチェックポイントを確認......

物件のチェックポイント‧最重要事項◇不動産投資の基本戦略2024-03-27不動産投資で安定した収益をもたらすためには、購入前に物件のチェックポイントを確認...... -

相続にまつわる手続きとは?重要な期限やトラブル対策を解説2024-03-28相続は、民法で定められた「被相続人の財産上の権利や義務を相続人が引き継ぐ手続き」......

相続にまつわる手続きとは?重要な期限やトラブル対策を解説2024-03-28相続は、民法で定められた「被相続人の財産上の権利や義務を相続人が引き継ぐ手続き」...... -

不動産投資「なぜ利益が発生するのか?」2024-03-24不動産投資をしようと思っている・実際にしている方はかなり多くいらっしゃいます。一......

不動産投資「なぜ利益が発生するのか?」2024-03-24不動産投資をしようと思っている・実際にしている方はかなり多くいらっしゃいます。一......