不動産投資のキホン | 不動産投資の基礎知識 | 相続と不動産投資

2024年3月24日

相続税路線価とは?路線価図の見方から評価の計算方法までわかりやすく解説

相続税路線価は、相続税の課税対象となる財産を評価するための数値です。この活用方法を知っていれば不動産の実勢価格の算出にも役立ちます。所有する不動産の価値や購入物件の価格の妥当性を判断する際にも利用できるのです。

この記事で分かること

- 相続税路線価は相続財産の評価額の算出に用いる

- 路線価は国税庁の「財産評価基準書」で容易に調べられる

- 成約事例と路線価を比較することで、実勢価格の目安が分かる

相続税路線価は遺産額に算出に用いる評価額

一般的に「路線価」と呼ばれるものは「相続税路線価」を指しています。これは相続財産に含まれる土地の価格を算出する際に用いる数値です。つまり相続税を課すことを前提に、遺産の評価額を算出するために存在しています。

あくまで税額の算出を目的としたものなので、実際の取引額とは一致しません。しかしこの路線価も、うまく活用すれば不動産投資にも役立てることができるのです。

土地には5つの評価額がある

土地の評価額は「1物5価」といわれます。これは評価方法によって異なる5つの価格が算出されるという意味です。

「相続税路線価」もこの5つの価格の1つです。その他に「 実勢価格」「 地価公示価格」「 固定資産税路線価」「基準地価」があります。

実勢価格(市場価格)

実勢価格(市場価格)とは、その土地が実際に市場で取引される価格です。売買される際の成約価格と言い換えてもよいでしょう。

いわゆる「不動産会社の査定」は、これを試算することです。近隣や類似条件の土地の成約価格の他、後述する様々な評価額を踏まえて算出します。

地価公示価格

地価公示価格とは、特定の標準地を対象として国土交通省が発表している価格です。適正な取引価格の形成を促すための指標となります。こちらは「その年の1月1日時点の価格」として毎年3月に公表されています。

一般で行われる土地売買で価格を決める要素の1つとして用いられるのはもちろん、公共事業の用地収用の際に価格を算定する基準にもなるのです。

対象となる地点は全国26,000カ所です。この地点は土地鑑定委員会に属する不動産鑑定士が評価・決定しています。

路線価(相続税路線価)

路線価は、道路ごとに示された1㎡当たりの標準的な宅地の価格を示した仕組みです。一般的に路線価といえば「相続税路線価」を指します。相続税や贈与税の税額を算出する際の財産評価の基準となる価格です。

国税庁により毎年1月1日時点の価格が7月に公表されています。

ただし、路線価はあくまでも「課税対象となる財産の評価」のための基準です。そのため実勢価格とは異なる点に注意が必要です。公示価格の8割程度を目安として設定されています。

固定資産税路線価

固定資産税路線価は、固定資産税の算出の基準となる評価額です。道路ごとに1㎡当たりの価格を示す仕組みは相続税路線価と同様です。ただし公示価格の7割を目安に設定されており、相続税路線価と固定資産税路線価でも価格には差異が生じます。

固定資産全路線価を定めるのは市町村で、原則として3年に1回見直されます。

基準地価(都道府県調査価格)

基準地価は地価公示価格と同様に、特定の基準地を対象に不動産鑑定士が算出した標準的な価格です。

「適正な取引価格の形成」という目的も地価公示と同じです。ただし制度を担う主体は各都道府県となっています。また対象となる基準地も地価公示制度と異なり都市部だけに限られません。

毎年7月1日時点の価格を9月に公表する仕組みです。

路線価は取引額の目安にも使われる

路線価は公示価格や基準地価と異なり、数多くの路線で設定されています。このため、一般的な売買取引に際しても、価格設定の目安として利用されているのです。

本来「取引の目安」として定められているのは公示価格や基準地価です。とは言え、それを参考にできる立地の物件は限られてしまいます。標準地から外れてしまえば、目安として機能しません。

それに比べ、相続税路線価・固定資産税路線価はより多くの地点をカバーしています。相続税路線価は公示価格の80%程度、固定資産税路線価は公示価格の70%程度という基準から逆算すれば、ある程度の目安となる金額が算出できるのです。

新着物件情報

家賃相場急上昇中エリアでの物件が新たに発売に!

もっと新着物件情報を知りたい・先行で情報を受け取りたい方はLINE登録(無料)がおすすめ!

相続税路線価の調べ方

路線価を調べるには、国税庁の「財産評価基準書」を閲覧します。こちらはインターネット上でも公開されています。「路線価図・評価倍率表」のWEBサイトを利用すると良いでしょう。

ただし路線価図には記号などが多用されており、一目で正しく把握することは困難です。

路線価の調べ方を順を追ってみていきましょう。

そもそも路線価図とは?

路線価図とは、国税庁が毎年公表している財産評価基準書の一部です。路線価図には全国の道路ごとに設定された相続税路線価が記載されています。

この図は、評価対象となる土地が接している道路の価格調査に役立ちます。土地の評価額を算出する際には欠かせない資料だと言えるでしょう。

数字の後ろにアルファベットで借地権割合が表示されているほか、地図上には補正の必要があるエリアを示す記号なども記載されています。不動産評価において路線価図を正確に読み取る力は、投資判断の精度にも直結する重要なスキルといえるでしょう。

国税庁の財産評価基準書に記載

路線価は国税庁のWEBサイトにある「路線価図・評価倍率表」から調べられます。

路線価を確認したい土地を都道府県から市町村、町名などを順を追ってクリックしていけば、調査したいエリアの路線価図が表示されます。

対象の土地が面している道路に付された数字が、その土地の路線価です。

参考:国税庁「財産評価基準書」

路線価図の見方

路線価図は地図上に数字やアルファベットが記載された形式となっています。そのため、見方を知らなければ評価額を把握することはできません。

路線ごとに1,000円単位で記載

路線価は、その数値が示された道路に面する「標準的な宅地」の1㎡当たりの単価を1,000単位で表示しています。矢印が指し示す路線に対して数字とアルファベットが記されています。例えば「100D」であれば「1㎡当たり10万円」という意味です。

数字のあとに記載されたアルファベットは借地権割合を示しています。以下のようにA〜Gまでの7段階に分けられています。

| 記号 | A | B | C | D | E | F | G |

| 借地権割合 | 90% | 80% | 70% | 60% | 50% | 40% | 30% |

借地権は「その土地を利用する権利」であり、財産的な価値があります。利用価値の高い土地であれば、それだけ借地権も所有権に近い価値が認められるのです。

地価が高いエリアの代表例として銀座などが挙げられます。これらのほとんどの路線がAやBなどの高い割合に設定されています。

100Dであれば「所有権に対して60%の価値」という意味合いです。例えば所有権であれば10万円、借地権であれば6万円という評価です。

記号の見方

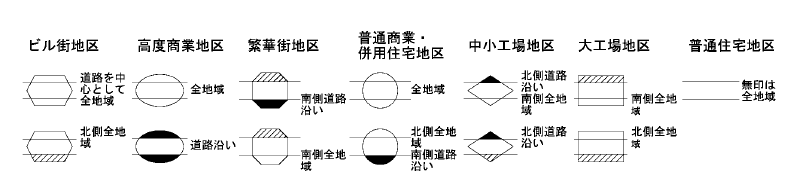

路線価図を見ると、数字やアルファベットが円などの枠で囲まれた表記が散見されることに気付くと思います。

これらの記号は地区の種類や借地権割合の適用範囲を表すものです。

以下の凡例をご覧ください。

6角形は「ビル街地区」、楕円形は「高度商業地区」など、数値を囲む記号が種類を表しています。さらに枠の上下が斜線になっていたり、黒塗りになっていたりする表記によって、それが該当するエリアを示しています。

上下に斜線も黒塗りもなければ土地全域が「ビル街地区」、下側だけが斜線となっている記号は「北側全域がビル街地区」に該当します。

記号の表記がない数字とアルファベットの組み合わせだけの場合は、普通住宅地区という意味合いです。

路線価がなければ倍率方式を用いる

路線価は地価公示の標準地などに比べて多くの地点の価格を表示しています。もちろんそれが示されていない地域も少なくはありません。

このようなエリアは倍率地域と呼ばれ、「倍率方式」で評価します。

倍率方式では、市町村などが定めた固定資産税評価額に、国税庁が定める数値を掛けて相続税評価額を算出します。この倍率は「評価倍率表」に記載されています。路線価と同様に、国税庁の財産評価基準書で閲覧できます。

参考:国税庁「財産評価基準書」

路線価を用いて価格を算出する方法

路線価に表示された数値はあくまでも単価に過ぎません。そのためこれを用いて価格を算出するには、面積を乗じるほか、敷地の条件に応じて補正などを行う必要があります。

路線価の本来の用途である「相続財産として評価する場合」と、不動産投資に活用できる「市場価格の参考にする場合」に分け、それぞれの手順をみていきましょう。

相続財産として評価する場合

価格を算出する土地の面する路線価に、面積を乗じた数値がその土地の評価額です。路線価が100D、面積が200㎡であれば、2,000万円の評価という計算になります。

ただし、相続税の課税対象としての評価額を算出する場合には、その敷地形状などに応じて補正を加えなければなりません。

敷地は一般的にきれいな正方形であることの方が少ないでしょう。間口に対して奥行きが狭すぎたり、利用できない傾斜部分が含まれていたりするケースも少なくはありません。また、複数の道路に面しているなどで、逆に価値が向上する場合もあり得ます。

このような土地を適正に評価するため、国税庁では「奥行価格補正率」「側方路線影響加算率」「不整形地補正率」など、さまざまな補正の基準を定めています。

敷地の状況に応じて、これらの補正率を乗じて評価額を算出するのです。

路線価を市場価格の参考にする場合

相続財産として土地を評価する場合の算出方法は、いわば「法律上許される範囲で可能な限り低く評価する」ことを目的とした手法です。評価額が高いほど税額も高くなるため、評価額を抑えることが利益に直結するからです。

このため相続財産として評価した土地の価格は、市場価格とは一致しません。市場価格として路線価を用いる場合、近隣の成約事例などを参考に、市場価格と路線価の乖離率を算出するのが一般的です。

実勢価格を調べたい土地の近隣の成約事例とその路線価を比較することで、路線価から実勢価格を求めるための乖離率を調べるのです。査定したい土地と条件が類似する土地の成約事例を複数確認することが望ましいです。

土地の価格には、敷地形状や道路に面する方角などさまざまな要素が影響を及ぼします。それらも加味して「成約に至るであろう」と考えられる価格を算出するのが市場価格の査定です。

土地と建物を合わせて不動産の価値を知る

不動産の評価額は、土地と建物では算出方法が全く異なります。

このため、土地と建物を個別に評価したうえで、それを合算して積算価格を算出するのが一般的です。

不動産の査定方法は大きく分けて3種類

不動産の査定では、大きく分けて以下の3種類の手法が用いられます。

| 取引事例比較法 | 過去の取引事例から条件の似通った成約を抽出し、これを参考に対象不動産の価格を算出する方法 |

| 原価法 | 対象不動産の再調達原価(新たに同様の不動産を調達するのに必要な価格)を求め、耐用年数に応じた減価償却分を修正して価格を算出する方法 |

| 収益還元法 | 対象不動産が将来生み出すと想定される収益を元に、利回りで還元して価格を算出する方法 |

路線価から土地の評価額を算出する手法は、上記の取引事例比較法によるものといえます。一方で建物に関していえば、建物だけで取引される事例は多くありません。マンションなどを除けばこの方法は適しません。

このため再調達原価を築年数に応じて減価修正し、現在の価格を求める原価法が多く用いられます。

土地と建物を合わせて積算価格を算出

土地と建物それぞれの価格をそれに適した手法で計算し、その2つを合計した評価額が積算価格です。

| 積算価格=土地の価格+建物の価格 |

積算価格は、土地・建物の現在価値に着目した査定手法に基づいた数値です。これは不動産の価値を評価する目安としても重要です。

不動産投資では当然のことながら利回りが重視されます。一方で築年数が古い物件などは、利回りをベースに求められた金額が積算価格に比べて高額になるケースも珍しくありません。

このため新たな物件を購入する際や、賃料設定を検討する場合などにも、積算価格に関する知識を持っておくことが望ましいでしょう。

積算価格について詳しく知りたい方は、こちらの記事もご覧ください。

【関連記事】積算価格とは? その概要と計算方法を紹介

相続税路線価を土地評価の算出に役立てよう

インターネットで容易に情報を入手できる路線価は、その使い方さえ知っておけば不動産投資に活用できる場面が少なくありません。

自身が所有する不動産の現在の価値を把握することや、新たな不動産の購入の際に価格が妥当であるかを判断することなどでも、有効に利用することができるのです。

会員限定情報

関連記事

-

不動産投資で成功するには?失敗しやすい人に共通する3つの特徴2024-03-24不動産投資を検討している方で、不動産投資を成功させている⼈と失敗している⼈にはど......

不動産投資で成功するには?失敗しやすい人に共通する3つの特徴2024-03-24不動産投資を検討している方で、不動産投資を成功させている⼈と失敗している⼈にはど...... -

減価償却を活用した投資戦略のポイント3選!基本的な仕組みや計算方法も解説2025-01-13減価償却とは、耐用年数に応じて経費を分割して計上する会計処理の仕組みです。現実の......

減価償却を活用した投資戦略のポイント3選!基本的な仕組みや計算方法も解説2025-01-13減価償却とは、耐用年数に応じて経費を分割して計上する会計処理の仕組みです。現実の...... -

賃貸物件の客付けに重要な”AD”とは?3つのメリットと注意点を解説2024-03-27賃貸物件を管理・運営する上で「客付け」に関する知識は必要不可欠です。客付けを有利......

賃貸物件の客付けに重要な”AD”とは?3つのメリットと注意点を解説2024-03-27賃貸物件を管理・運営する上で「客付け」に関する知識は必要不可欠です。客付けを有利...... -

保証会社の選び方3選!家賃保証の仕組みやメリットを解説2024-03-27近年では、連帯保証人なしでも入居できる賃貸物件が主流となっています。連帯保証人を......

保証会社の選び方3選!家賃保証の仕組みやメリットを解説2024-03-27近年では、連帯保証人なしでも入居できる賃貸物件が主流となっています。連帯保証人を...... -

知らないと怖い?不動産の保有・売却・相続にかかる税金の種類を分かりやすく解説2024-03-26不動産には購入のときだけではなく、保有・売却など様々な場面で税金が課されます。そ......

知らないと怖い?不動産の保有・売却・相続にかかる税金の種類を分かりやすく解説2024-03-26不動産には購入のときだけではなく、保有・売却など様々な場面で税金が課されます。そ...... -

外国人入居者のメリットとは?注意点やよくあるトラブル事例4選も紹介2024-10-30外国人入居者の受け入れは、賃貸物件の空室対策や収益向上に有効な手段です。 しかし......

外国人入居者のメリットとは?注意点やよくあるトラブル事例4選も紹介2024-10-30外国人入居者の受け入れは、賃貸物件の空室対策や収益向上に有効な手段です。 しかし......