2024年3月24日

抵当権とは?根抵当権との違いから手続きまでをわかりやすく解説

抵当権は、担保とされた物件から優先的に弁済を受ける権利です。主に住宅ローンなどで利用される仕組みです。抵当権者は、債務者の返済が滞った場合に抵当物件を売却することで、債権を回収することができます。

この記事で分かること

- 抵当権は担保物件から優先的に弁済を受ける権利

- 債務不履行で抵当権が実行されると担保物件は差押えられる

- 不動産投資では、抵当権の登記から得られる情報や競売・任売に関する知識も必要

抵当権は担保の一種

融資の担保として提供したものに対して債権者が設定する権利を抵当権といいます。抵当権の権利者は担保となった物件から優先的に弁済を受けられる仕組みです。

住宅ローンを例に挙げましょう。

住宅ローンを利用して土地と建物を購入する場合、金融機関からその土地と建物に対する抵当権の設定を求められます。借りた人が返済できなくなった場合、担保となっている土地・建物を売却して得られるお金を、貸したお金の回収に優先的に充てることができるのです。

抵当権と質権の違い

抵当権と似た性質の権利に質権があります。いずれも担保とされたものから優先的に弁済を受ける権利です。ただし抵当権は担保を債権者に引き渡さずに債務者が使用できるのに対して、質権は担保そのものを引き渡さなくてはならないという違いがあります。

ローンを組んで住宅を購入した人は、当然、本人がその物件を使用することを前提としていますから、質権の性質は適していません。不動産も質権を設定すること自体は可能です。とは言え、現実的には抵当権が設定されるケースがほとんどといってよいでしょう。

ただし、不動産の取引に伴って質権の設定を求められる場面も存在します。住宅に付保した火災保険に質権を設定するケースです。

火災によって担保が消失した場合に、金融機関が火災保険から優先的に弁済を受ける権利を確保するために用いられます。

抵当権と根抵当権の違い

根抵当権は抵当権の一種です。設定の際に定めた上限(極度額)の範囲内であれば、何度でも借入を繰り返すことができるのがです。

通常の抵当権は、設定原因とされた債権以外は対象になりません。新たに借り入れて担保とするなら、再度抵当権を設定し直す必要があります。

例えば事業を営む方が資金需要に応じて借入と返済を繰り返す必要があるケースなどでは、通常の抵当権では不便であるばかりでなく、そのたびに費用が掛かってしまいます。

利用方法が特殊であるため、一般的な住宅ローンなどには用いられません。しかし、購入を検討している不動産に根抵当権が設定されているケースは起こり得ます。そのため、知識として持っておくことは大切です。

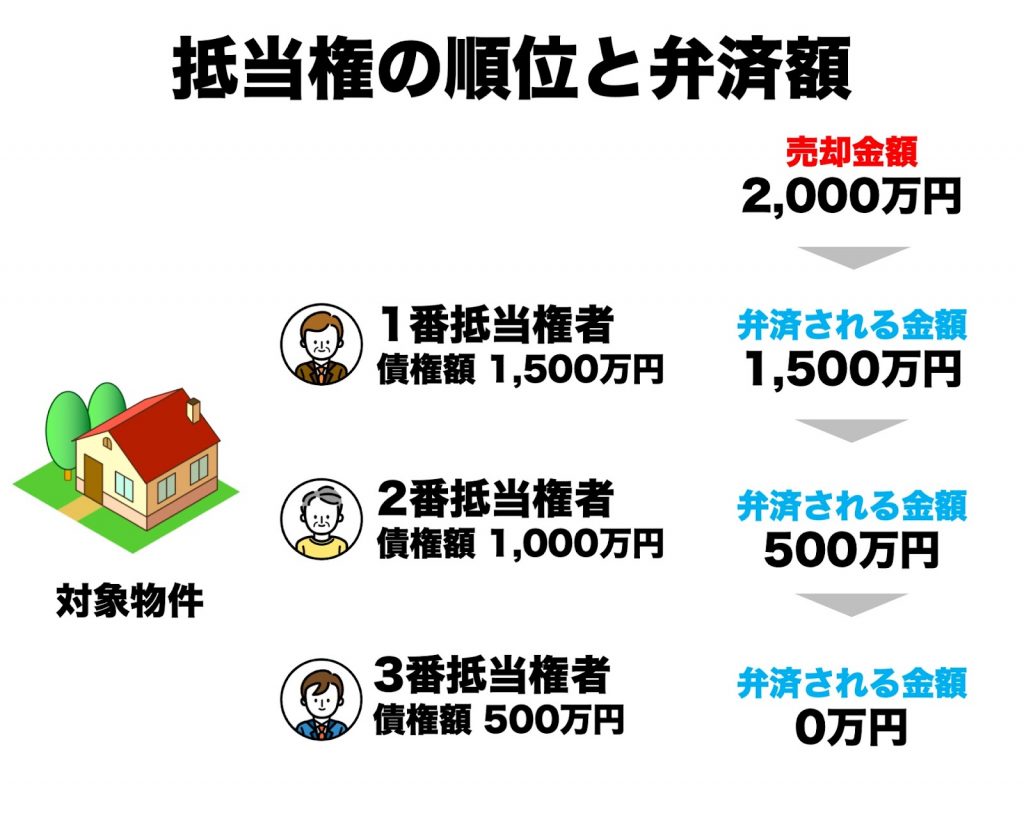

抵当権の順位

1つの不動産に対して複数の抵当権を設定することも可能です。その場合には抵当権が設定された順位によって優先権が決まります。

抵当権の順位は登記された順で、最も早く抵当権を登記した権利者が第1順位の抵当権を持ち、2番抵当権者、3番抵当権者と続くのです。

先順位の抵当権者は後順位の抵当権者に優先して債権を回収できるとされています。そのため仮に1番抵当権者が回収した段階で返済原資がなくなった場合、後順位の抵当権者は弁済を受けられません。一般的な住宅ローンでは、第1順位の抵当権設定を融資条件としている金融機関が大半です。

とはいえ、第2順位以降での融資に応じてくれる金融機関が全くないわけではありません。不動産の担保評価が高く、「第1順位の抵当権設定金額を弁済しても余裕がある」と判断されれば、第2順位以降の抵当設定で資金調達できる可能性も残されています。

抵当権の登記

不動産に設定された抵当権の情報は、登記簿上の権利部乙区に記載されます。登記原因となった金銭消費貸借などの契約日や債権額、利息、債権者など、さまざまな情報を登記事項証明書から得ることができるのです。

これらの情報を得られれば、現在の残債額を推測することもできるでしょう。

不動産投資においては、このような知識も戦略に役立てることができるのです。

抵当権の設定と抹消

「抵当権の順位は登記で決まる」と述べた通り、抵当権の設定には登記が必要です。登記原因となる金銭消費貸借契約や債権額を特定し、担保とする不動産に登記します。

また融資を完済した場合にも、自動的に抵当権の登記が消えるわけではありません。完済した事実をもとに、自ら抹消の手続きをしなければならないのです。

抵当権の設定手続き

抵当権設定は通常、融資実行日に設定します。融資実行と残代金の支払い、物件の引き渡しを同日に行うケースが多いため、所有権移転登記と抵当権設定登記を連件(関連する登記手続き)として申請します。

とはいえ、実際に申請を行うのは司法書士です。金融機関にとっては抵当権設定登記は非常に重要な手続きです。そのため、金融機関が司法書士を指定するケースも少なくありません。

抵当権設定登記に掛かる費用

抵当権設定登記の際に必要な費用は、登録免許税と司法書士の報酬です。

登録免許税は、債権額の0.4%が本則です。特例として自己居住用の住宅購入で一定の要件を満たす場合には、債権額の0.1%に減額されます。

司法書士報酬は依頼先によって異なりますが、おおむねの相場は5万〜10万円です。

抵当権の抹消手続き

抵当権の設定原因となったローンを完済すれば、その抵当権は効力を失います。しかし、登記された抵当権はそのままでは消えません。本人が、もしくは司法書士に依頼して、抵当権抹消登記の手続きをする必要があります。

ローンを完済すると、金融機関から登記識別情報や弁済証書など、抵当権の抹消に必要な書類が送られてきます。これを添付して登記申請書を法務局に提出することで、登記上の抵当権を抹消することができるのです。

抵当権設定の際には、金融機関が司法書士を指定するなど厳格な手続きが求められます。一方で、抹消手続きには金融機関は関与しません。

このため本人による申請も、現実的に行われています。

抵当権抹消登記に掛かる費用

抵当権抹消登記の登録免許税は、1つの不動産につき1,000円です。土地と建物を担保としていれば、合計で2,000円になります。また土地の筆が複数ある場合などは、1筆ごとに1,000円の加算です。

司法書士に依頼する場合には、報酬として1万〜2万円程度が別途必要です。

🆕新着物件情報🏘️

抵当権の実行とは?

債務者が返済できなくなった場合に、債権者が抵当権に基づいて不動産を競売にかけ、その代金から債権を回収することを「抵当権の実行」といいます。

抵当権者とはいえ、勝手に担保物件を売却できるわけではありません。

裁判所に競売を申し立てるなど、回収までに様々な手続きを経なければならないのです。

抵当権が実行されるのは支払いが滞った場合

抵当権が実行されるのは、債務者の返済が滞った場合です。より厳密にいえば、債務者が「期限の利益」を喪失した時といえるでしょう。

期限の利益とは「指定した期限まではお金を返さなくてよい」という、お金を借りた側に生じる利益を指します。

ローンの契約では、支払い期日に遅れた場合などには「期限の利益を喪失する」と定める条項を設けているのが一般的です。つまり、その時点で「指定した期限まではお金を返さなくてよい」という権利を失い、一括返済を迫られることになります。

もちろん期限の利益を喪失しても、即座に抵当権が実行されるわけではありません。遅延損害金を含めた残高を一括返済できれば解決します。

しかし返済が滞った状態で、残高を一括返済できるのは現実的ではないでしょう。

一般的には3カ月以上の滞納があり、一括返済もできない場合に抵当権が実行されます。

競売と任意売却

抵当権の実行は、抵当権者が担保となっている不動産の競売を裁判所に申し立てることで開始されます。裁判所が担保不動産を差し押えたうえで現況の調査などを行い、売却基準価額を決めて競売にかける流れです。

競売は、裁判所という公の機関が強制的に執行する売却手続きで、入札形式で行われます。売却基準価額の80%以上という下限(買受可能価額)は設けられるものの、市価よりも低額になるのが一般的です。

これに対して任意売却は、競売が実施される期日までに、債権者の合意のもとに不動産を自ら売却する手続きです。

不動産に設定された抵当権は、通常であればローンを完済しなければ抹消できません。つまり任意売却は、「売却代金でローンを完済できなくても抵当権の抹消を認めてもらう」ことによって成立する売却手法です。

不動産投資をする上では、競売などに関する知識を持っておくことも大切です。詳しく知りたい方は、こちらの記事もご覧ください。

【関連記事】競売と差押えの仕組みとは?差押え不動産を取得する方法も解説

抵当権と順位

抵当権には順位があります。この順位にはどういう意味があるのでしょうか?

実際の事例を見てみましょう。

いま、不動産があり、その不動産に1番から3番まで抵当権がついているとします。

この状態で、物件が売却されたとします。全抵当権者の債権額を合計すると3,000万円ですので、3,000万円で売れれば問題ないのですが、仮に2,000万円で売れた場合どうなるのでしょうか?

この場合、1番抵当権者がまず自分の抵当権の設定金額まで受け取ることが出来ます。図の場合ですと1番抵当権者は1,500万円の弁済を受けることが出来ます。2番抵当権者は1番抵当権者の取り分を引いた500万円を受け取ることが出来ます。3番抵当権者には1円も受け取ることが出来ません。

このように、抵当権の順番は、弁済を受けられる優先順位となっており、極めて重要です。

なお、弁済が出来なかった残りの部分については、引き続き借金として残ります。

自宅を共同担保にしていいの?

不動産投資のために、自宅に2番抵当をつけるようにお願いされる場合があります。物件の評価額が低い場合にお願いされることが多いようです。物件だけでは担保額が足りない場合に共同担保をお願いされます。また、個人の信用が不足している場合にもお願いされることがあります。

共同担保にすると、たとえ2番抵当であっても、抵当を外す場合には債権を弁済する必要があります。自宅に2番抵当をつけた場合、自宅だけを売却することは出来ず、共同担保の元となっている物件の融資も返済する必要があるのです。また、賃貸経営が失敗したときには自宅も取り上げられることになります。

金融機関側の立場からすれば、たとえ2番抵当、3番抵当と順位が劣後し、売却したときに弁済が受けられる可能性が低くなったとしても、「さっさと自宅を売って勝手に逃げてしまう」といった事態を防ぐことができるという利点があります。

結局、よほどで無い限り、自宅を共同担保にいれることはおすすめしません。自宅の共同担保をお願いされた場合には、その案件は見送ったほうが良いでしょう。

抵当不動産の売却と相続

抵当権が設定された不動産であっても、他人の手に渡ることに制限はありません。不動産の所有権と抵当権は全く別の権利ですから、抵当権が付されたまま所有権が移転する場面も起こり得ます。

とはいえ抵当権が設定された不動産を取得することは、「その不動産を担保として提供する義務」をも引き継ぐことを意味しているのです。

売却の手続きと注意点

抵当権が設定された不動産をそのまま売却することも、法律上は問題ありません。しかし、売主の返済が滞ったら差押えられるかもしれない不動産を購入する人がいるとは、現実的には考えられないでしょう。

このため売却の際には、ローンを完済して抵当権を抹消するのが条件とされるのです。

とはいえ、「売却代金でローンを完済する」というケースは珍しくはありません。この場合には、引き渡しと同日に売却代金で残債を解消し、抵当権を抹消する必要があります。

債務の相続と抵当権

同じ不動産の所有権移転でも、相続の場合は売買とは大きく異なります。なぜなら相続は「被相続人(亡くなった方)の資産も負債もすべて引き継ぐ」という手続きであるため、借金そのものも相続人が引き継ぐことになるからです。

このため被相続人が残したプラスの財産の価値よりも負債の額の方が大きければ、相続放棄を検討しなければなりません。

相続する財産に抵当権が設定されているケースでは、「その債務者が被相続人であるか」という点にも注意が必要です。抵当権は第三者の債務のためにも設定できるため、その債務者が被相続人以外である可能性も否定できないからです。

例えば被相続人が生前に、「長男の借金の担保として土地・建物に抵当権を設定した」というケースも考えられます。被相続人は担保提供者という位置付けです。

そこで次男がその不動産を相続したら、次男は担保提供者という立場も引き継ぐことになるため、長男が返済を滞らせた場合に不動産の差し押さえを受けるリスクが生じるのです。

抵当権の知識を持って借入を検討しよう

不動産を取得をする際に、多くの方が融資を利用するでしょう。その際に必ず持っておかなければならないのが抵当権の知識です。

借入を起こす際にはもちろん、購入を検討している不動産に設定された抵当権を正しく認識することも必要です。登記簿に記載された抵当権の情報は、現在の残債額を推測することにも役立ちます。

不動産投資を行う上では、物件購入の検討の際にも活用できるのが、この抵当権の知識なのです。

関連記事

-

不動産投資における6種類の利回りとは?注意点も解説2024-03-28不動産投資のために物件を購入する際は「収益がどれくらいあるのか」「何年で元がとれ......

不動産投資における6種類の利回りとは?注意点も解説2024-03-28不動産投資のために物件を購入する際は「収益がどれくらいあるのか」「何年で元がとれ...... -

区分マンション投資の魅⼒とリスク◇不動産投資の基本戦略2024-03-26コロナ禍を経て、不動産投資などの資産運用に目を向けられることが多くなりました。区......

区分マンション投資の魅⼒とリスク◇不動産投資の基本戦略2024-03-26コロナ禍を経て、不動産投資などの資産運用に目を向けられることが多くなりました。区...... -

賃貸物件の巡回で重要なチェック箇所8選!2024-03-28不動産投資は「不労所得」と思われがちです。しかし物件価値を保つためには定期的な物......

賃貸物件の巡回で重要なチェック箇所8選!2024-03-28不動産投資は「不労所得」と思われがちです。しかし物件価値を保つためには定期的な物...... -

投資物件の売却価格はどう決まる?適正価格を見極めるための4つの評価方法2024-08-30投資用物件を売却する際、適正な価格設定で悩む方も多いのではないでしょうか。価格設......

投資物件の売却価格はどう決まる?適正価格を見極めるための4つの評価方法2024-08-30投資用物件を売却する際、適正な価格設定で悩む方も多いのではないでしょうか。価格設...... -

「かぼちゃの⾺⾞」事件って何?2024-03-28不動産投資におけるオーナーの「願望」と「現実」のギャップが痛々しく浮き彫りにされ......

「かぼちゃの⾺⾞」事件って何?2024-03-28不動産投資におけるオーナーの「願望」と「現実」のギャップが痛々しく浮き彫りにされ...... -

積算価格とは? その概要と計算方法を紹介2024-03-27借り手が不動産投資のためにローンを組む場合、物件の評価額がいくらになるかというこ......

積算価格とは? その概要と計算方法を紹介2024-03-27借り手が不動産投資のためにローンを組む場合、物件の評価額がいくらになるかというこ......