2024年3月24日

不動産特定共同事業法とは?不動産小口化商品についても解説

不動産特定共同事業法とは、多数の投資家から少額の出資を募って行う不動産事業「不動産特定共同事業」について定めた法律です。そしてこれに基づいて販売される投資商品が「不動産小口化商品」です。共同事業への参入は許可制とされ、投資家の保護を図っています。

この記事で分かること

- 不動産特定共同事業法は多数の投資家から出資を募って行う「不動産特定共同事業」について定めた法律

- 不動産特定共同事業法に基づいて販売される投資商品を「不動産小口化商品」という

- 不動産特定共同事業への参入を許可制とすることなどで、投資家の保護を図っている

不動産特定共同事業法(不特法)とは

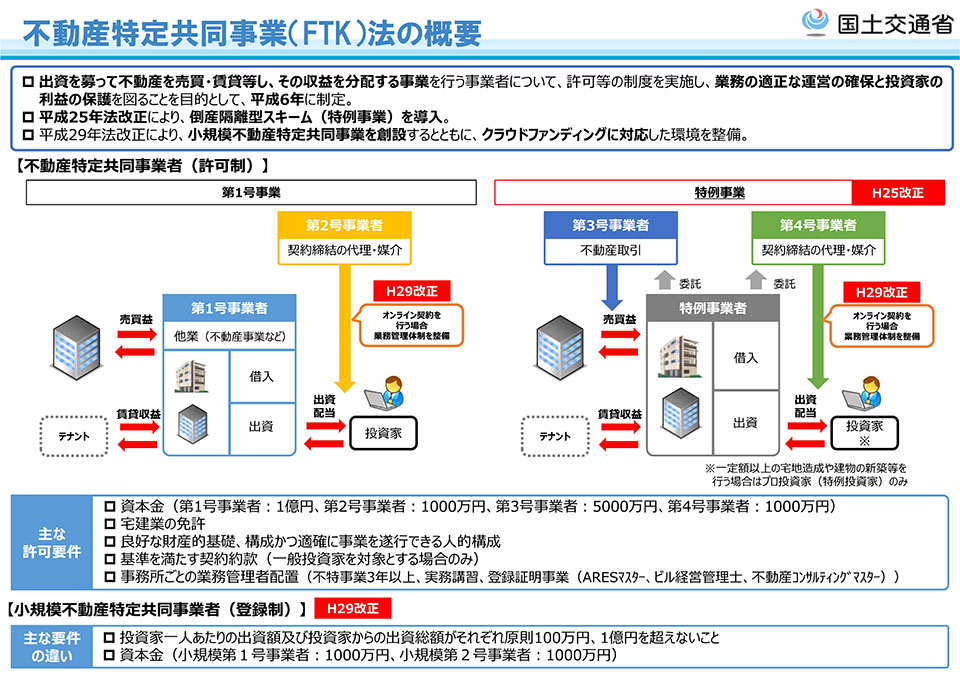

不動産特定共同事業法とは、事業者が複数の投資家から出資を募って不動産を取得し、その運用によって得た収益を投資家へ分配する事業、つまり「不動産特定共同事業」について定めた法律です。「不特法」「FTK法」などの略称で知られています。

1994年に施行され、その後何度かの改正を経て現在の形になりました。

不動産取得の不足資金を投資家から集める事業手法自体は以前から存在していました。しかし、法整備がされていない状況下では、「事業者が目論見通りの不動産に投資をしているか」「事業者の倒産などで配当を受けられない危険はないか」などを確認する手段が乏しく、投資家のリスクが大きくなりがちな傾向がありました。

そこで制定された不動産特定共同事業法です。不動産特定共同事業の規定を明確化した上で、事業者を許可制にしたり、報告を義務付けたりしました。これにより投資家を保護する仕組みを構築したのです。

不動産特定共同事業を行うには許可が必要

不動産特定共同事業法の施行により、不動産特定共同事業を行うには国土交通大臣もしくは都道府県知事の許可が必要とされました。

許可基準には、資本金の額や純資産の割合など「事業者の資力・財務内容を判断する項目」や、事務所ごとの業務管理者の配置など「事業遂行に必要な人材の確保を確認する項目」が設けられています。一定の参入障壁を設けることにより、不適格事業者を排除する仕組みとしたのです。

事業者に求められる基準は、不特法第7条に定められています。

- 資本金また出資金の額が種別ごとの金額を満たすこと

- 資本金に対する純資産の割合が90%以上

- 役員などが申請前5年以内に不動産特定共同事業に関して不正などをしていないこと

- 事務所ごとに業務管理者を配置すること

- 契約約款の内容が法令の基準に適合すること

- 事業を遂行するための財産・人材を有すること

- 電子取引業務に必要な体制が整備されていること

e-Gov法令検索:不動産特定共同事業法第7条

不動産特定共同事業者の種類

不特法に基づく許可を受けるべき事業者は、「不動産取引や運営で収益を上げ投資家に分配する事業」の主体となる不動産特定共同事業者だけでなく、契約締結の代理や媒介をする者も含まれます。取り扱う業務の内容に応じて第1号から第4号に分けられています。

| 事業の種類 | 事業の内容 | 資本金の額 |

| 第1号事業 | 投資家との間で不動産特定共同事業契約を締結して、当該契約に基づき営まれる不動産取引から生じる収益又は利益の分配を行う事業 | 1億円 |

| 第2号事業 | 不動産特定共同事業契約の締結の代理又は媒介を行う事業 | 1,000万円 |

| 第3号事業 | 特例事業者(SPC)の委託を受けて、当該特例事業者が投資家との間で締結した不動産特定共同事業契約に基づき営まれる不動産取引に係る業務を行う事業 | 5,000万円 |

| 第4号事業 | 特例事業者が当事者になる不動産特定共同事業契約の締結の代理又は媒介を行う事業 | 1,000万円 |

🆕新着物件情報🏘️

不特法の改正の経緯

不特法は事業の健全な発達と投資家の保護を目的に制定されました。しかし許可要件が障壁となって新規事業者の参入が阻害されるなど弊害も生じました。また電子商取引やクラウドファンディングの普及に伴い、電子契約への対応なども求められるようになってきます。

こうした情勢に対応するため2013年・2017年・2019年に法改正が行われました。

2013年の改正ポイント

2013年の改正では、特別目的会社(SPC)を用いた特例事業制度が導入されました。これによって倒産隔離型の事業が可能となりました。不特事業以外の収益の悪化に起因する事業者の倒産など、投資家の過分なリスクを防ぐ仕組みが実現できるようになったのです。

特例事業では、届出だけで不動産特定共同事業の運営ができるようになりました。一方で税制面や制度面で課題が残りました。これが2017年以降の改正へとつながります。

2017年の改正ポイント

2017年の改正ポイントは以下の2点です。

- 小規模不動産特定共同事業によって中小企業が参入しやすくなったこと

- 電子契約の規定が整備され、クラウドファンディングが可能となったこと

小規模不動産特定共同事業者は登録制とされ、必要とされる資本金の額も1,000万円に引き下げられます。これによって大企業だけでなく、中小企業の参入が容易になりました。

ただし投資家一人あたりの出資額は100万円以下、出資総額は1億円以下に制限されています。

一方のクラウドファンディングは、不特事業の電子契約が可能となったことで実現が容易になりました。

現在のクラウドファンディングはインターネットを介して投資家を募る手法が主流です。しかし2017年の改正前の不特法では、書面を介しての契約が義務付けられていたため、インターネット上で取引を完了することができませんでした。

この改正で、法律に「電子取引業務を適確に遂行するために必要な体制が整備されていること」という規定が追加されました。この基準を満たすことで、インターネット上での不動産クラウドファンディングを行えるようになったのです。

2019年の改正ポイント

2019年の改正は主に不動産クラウドファンディングの活性化を目的としたものです。主要なポイントは以下の5点です。

- 「不動産特定共同事業法の電子取引業務ガイドライン」の策定

- 不動産特定共同事業法施行規則の改正

- 不動産特定共同事業への新設法人の参入要件の見直し

- 不動産流通税の特例措置の延長・拡充(2019年度税制改正)

- 特例事業者の宅地建物取引業保証協会への加入解禁

特に重要なのは1.の「電子取引業務ガイドライン」です。

インターネット上で不動産クラウドファンディングを行おうとする事業者に求める業務管理体制やプロジェクトの審査体制・情報開示項目の明確化を目的とした指針で、「口座情報の書換えによる顧客財産の被害」「ハッキングによる個人情報の流出」など、対策を講じるべき項目を具体的に示しています。

参考:国土交通省「不動産特定共同事業法の電子取引業務ガイドライン」

不特法で普及した「不動産小口化商品」

不動産小口化商品とは、不動産特定共同事業法に基づいて事業者が不動産を取得・運用するための資金を募る手段として、投資家が購入しやすいように小口化した商品です。法規制が明確化され信頼性が高まったことにより、投資対象として普及しています。

不動産小口化商品の種類

商品は「匿名組合型」「任意組合型」「賃貸委任契約型」の3種類に分けられます。

それぞれの商品特性によって収益の分配方法や税制上の取り扱いが異なります。

匿名組合型

事業者・投資家間で匿名組合契約を結び、事業者が主体となって運営する仕組みです。この場合の不動産は事業者の所有で、それに対して投資家が出資する形態となります。

近年話題の不動産クラウドファンディングは、匿名組合型不動産小口化商品の1つです。 1口1万円などの商品も多く、比較的少額で始められます。

任意組合型

複数の投資家が任意組合契約を結び、投資対象とする不動産を共同購入する方式です。

運営は事業者に一任するものの、現物不動産への投資と同じように投資家が物件の共有持分を所有します。このため実物の不動産を所有する場合と税制上の扱いが同様になる効果があります。また相続税の評価額を抑えられるなどの特徴を持ちます。

賃貸委任契約型

投資家が購入した不動産の共有持ち分を事業者に貸し出す方法が賃貸委任契約型です。

投資家が所有権を持って運用益などの分配を受け取る仕組みは任意組合型に似ています。しかし賃貸委任契約型の商品自体が少なく、投資先として検討する機会は限定的といえるでしょう。

不動産小口化商品の税制上の扱い

不動産小口化商品は、不動産投資に要する資金を少額に分割して販売する手法です。ただし税制上の扱いが匿名組合型と任意組合型で異なります。

匿名組合型では投資家は不動産の所有権を持ちません。そのため税務上の取り扱いは不動産所得ではなく雑所得です。損益通算などはできず、不動産投資で生じる税制上のメリットは得られません。

一方で任意組合型は、事業者と投資家で不動産を共有する形式です。そのため税制上は不動産所得です。赤字が発生すれば給与所得等との損益通算が可能となります。前述の通り相続税の評価額を抑えられる可能性があるなどのメリットが生じます。

不動産小口化商品のメリット

「特定の不動産を対象に少額を投資する」という不動産小口化商品は、実物不動産への投資や他の金融資産とは異なる特徴があります。

まずはそのメリットをみていきましょう。

少額から不動産に投資できる

不動産小口化商品は少額から不動産に投資できる商品です。匿名組合型は1口1万円程度から、任意組合型は1口100万円程度から投資可能です。

投資金額を少額の単位に分割していることで、優良物件への投資のチャンスが広がることもメリットです。例えば商業施設など、個人投資家の資金では購入できない物件も投資対象として検討できることを意味しています。

プロの投資家に運用を委ねる投資信託と同様に、不動産のプロが選定した投資先を選べるのです。

リスク分散が容易

1口当たりの投資額が抑えられた不動産小口化商品は、複数の物件でポートフォリオを形成しリスクを分散できるというメリットを持っています。

複数の物件に投資しやすいだけでなく、エリアの分散も容易です。このため大規模な自然災害などによるリスクも低減できます。

また小口化された商品であるため、容易に分割できるという特徴も持っています。

一般的に不動産などの実物資産は分割が容易でないため、相続などの場面でトラブル要因となる可能性が否めません。単位が少額であることは、こうした場面で分割しやすいというメリットにも繋がります。

管理・運用の手間が掛からない

実物不動産投資では、物件の維持・管理に要する費用や労力を考慮しなければなりませんが、不動産小口化商品はそれらの業務をすべて事業者に任せられるため、投資家には手間が掛かりません。

管理会社に委託すればある程度の労力は抑えられるものの、ゼロにすることは難しいでしょう。物件の管理を継続的に行うのが難しい場合には、不動産小口化商品の仕組みが適しています。

不動産小口化商品のデメリット

不動産小口化商品の特徴に起因するデメリットも、もちろん存在しています。

投資対象として検討する際には、デメリットもしっかりと把握しておくことが大切です。

元本割れのリスクがある

不動産小口化商品は、事業資金を小口化して複数の投資家から募る仕組みではあるものの、賃料収入や売却益で収益を上げるという手法は実物不動産への投資と変わりません。つまり、想定した稼働率が得られなかったり、売却損が生じたりした場合には、元本割れのリスクも発生します。

投資に必要な最低額は押さえられるものの、実物不動産へ投資する場合と同様に、その物件の収益性などをしっかりと見極めなければなりません。

レバレッジが効かず利回りが低くなる

実物不動産への投資では、自己資金だけが原資ではありません。購入する物件を担保に融資を受け、自己資金以上の物件を購入して運用すれば、レバレッジ効果が生まれます。

これに対し不動産小口化商品は融資を受けることができないため、自己資金をベースとした利回りしか期待できません。

また、投資家自らが管理・運用を行う実物不動産投資と異なり、不動産小口化商品ではすべて事業者に一任します。投資家には手間がかからないというメリットがある反面、その分利回りが低くなることも認識しておかなければなりません。

不動産小口化商品とREITの違い

投資家から資金を募って不動産を取得・運用する金融商品にはREIT(Real Estate Investment Trust・不動産投資信託)もありますが、こちらは不動産小口化商品とは異なる特徴を持っています。

REITはあくまでも投資信託で、特定の不動産にではなく、不動産投資法人へ投資する性質の商品です。

取引は証券取引所で行われますから、流動性が高く売買が容易というメリットがあります。一方の不動産小口化商品は、あらかじめ定められた運用期間中は現金化ができません。

不動産小口化商品は取り組みやすい選択肢の1つ

不動産投資に興味を持っていながら一歩が踏み出せない方にとっても、不動産小口化商品は取り組みやすい商品といえるでしょう。

小額から投資できる点はもちろん、投資家自身が物件を管理する必要がないこと、すでに選別された投資対象から選べることなども、初めての不動産投資にも適していると考えられる理由です。

不動産特定共同事業法と不動産小口化商品の中身を知り、選択肢として1つとして覚えておくとよいでしょう。

関連記事

-

マイソクとは?差別化するコツと5つの注意点2024-03-27入居付けをスムーズに行うためには、マイソクの内容を充実させるのがポイントです。さ......

マイソクとは?差別化するコツと5つの注意点2024-03-27入居付けをスムーズに行うためには、マイソクの内容を充実させるのがポイントです。さ...... -

高齢入居者の受け入れにおける5つのポイントとトラブル事例集2024-10-30賃貸オーナーにとって、高齢入居者の受け入れは避けられない課題の1つです。しかし、......

高齢入居者の受け入れにおける5つのポイントとトラブル事例集2024-10-30賃貸オーナーにとって、高齢入居者の受け入れは避けられない課題の1つです。しかし、...... -

「かぼちゃの⾺⾞」事件って何?2024-03-28不動産投資におけるオーナーの「願望」と「現実」のギャップが痛々しく浮き彫りにされ......

「かぼちゃの⾺⾞」事件って何?2024-03-28不動産投資におけるオーナーの「願望」と「現実」のギャップが痛々しく浮き彫りにされ...... -

不動産管理会社の探し方!選び方のポイントと長く付き合うコツ2024-03-27不動産投資家にとって、最も重要なパートナーと言っても良いのが不動産管理会社です。......

不動産管理会社の探し方!選び方のポイントと長く付き合うコツ2024-03-27不動産投資家にとって、最も重要なパートナーと言っても良いのが不動産管理会社です。...... -

都心部の⼀棟物件の魅⼒◇不動産投資の基本戦略2024-03-26不動産投資を始めるとき、多くの人が「都心か地方か」「一棟物件か区分所有か」の選択......

都心部の⼀棟物件の魅⼒◇不動産投資の基本戦略2024-03-26不動産投資を始めるとき、多くの人が「都心か地方か」「一棟物件か区分所有か」の選択...... -

不動産にかかる税金は?知らないと怖い取得にかかる税金2024-03-26不動産には取得・保有・売却などさまざまな場面で税金が課されます。そのため、不動産......

不動産にかかる税金は?知らないと怖い取得にかかる税金2024-03-26不動産には取得・保有・売却などさまざまな場面で税金が課されます。そのため、不動産......