2025年1月13日

減価償却を活用した投資戦略のポイント3選!基本的な仕組みや計算方法も解説

減価償却とは、耐用年数に応じて経費を分割して計上する会計処理の仕組みです。現実の支出を伴わずに所得を抑えられるため、正しく活用すれば節税効果も見込めます。

この記事で分かること

- 減価償却とは、耐用年数に応じて経費を分割計上する会計処理

- 現実の支出が伴わずに所得を抑えられるため、節税につなげられる

- 不動産投資では、減価償却の仕組みを活用して戦略を立てることが必要

減価償却とは複数年で経費を分割計上する仕組み

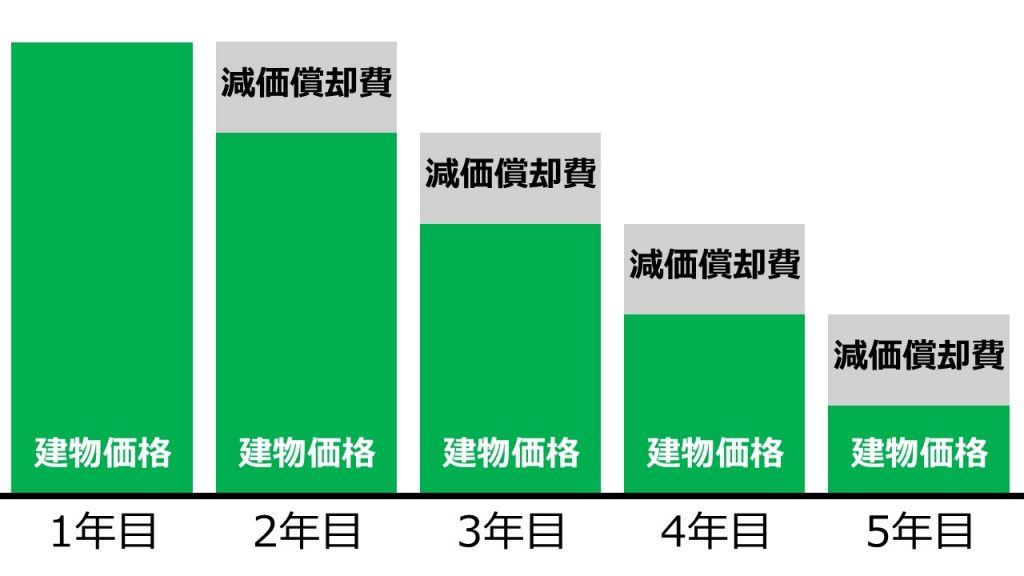

減価償却とは、建物や車両など長期間使用できる固定資産に関して、使用できる期間に応じて1年分に分割した資産価値を、毎年減少させていく会計処理の仕組みです。購入時に経費を一括計上するのではなく、価値が減少した分だけを計上していきます。

減価償却の考え方

不動産を取得して賃貸経営をする場面を想定しましょう。まずはその事業に使用する建物を購入しなければなりません。

購入に際しては通常、代金を一括で支払う必要があります。融資を利用したとしても、代金の支払いはあくまでも一括です。

しかし賃料収入を得る事業は、長期間にわたって収益を上げていく性質のものですから、翌年以降もその建物が収益を生み出す原資として機能します。つまり購入時にその経費を一括計上する会計処理は、現実に即しているとはいえません。

このため「経年や使用によって徐々に価値が下がっていく」という考え方に基づき、「減価償却資産」として価値が下がった分だけを経費計上するのです。

減価償却の考え方は、「その年に利用した価値」を算出するだけでなく、購入から年数が経った資産の現在価値を知ることにも利用できます。

償却期間を決める耐用年数

耐用年数とは、資産ごとに定められた「価値がゼロになるまでの期間」です。一般的には、税制上の償却期間として国税庁が定めた「法定耐用年数」を指します。

耐用年数は建物やそれに附属する設備、車両、機械などに定められています。

建物であれば構造や用途、自動車であれば種類によって一律で定められているのです。

定額法と定率法

減価償却の計算方法は、「定額法」と「定率法」の2種類があります。

定額法とは、資産の額を耐用年数で割り、毎年均等に計上する方法のことを指します。例えば取得額が1,000万円で、耐用年数が10年の固定資産を償却する場合、定額法による減価償却費は毎年100万円です。

実際の計算では、固定資産に応じて耐用年数とともに「償却率」が定められており、取得価額に償却率を乗じて計算します。

| 減価償却費=取得価額×定額法償却率 |

定率法は、未償却の残高に対して一定の割合を掛ける計算方法です。この方法を用いると、初年度の減価償却費が最も大きくなり、その後は毎年減少していきます。

定率法の償却率は、2012年年3月31日以前に取得した資産であれば「定額法償却率×250%」、2012年4月1日以後に取得した資産の計算式は「定額法の償却率×200%」です。

ただし、建物の減価償却費は定額法を用いて算出するものとされています。

参考:国税庁「減価償却資産の償却率表」

新着物件情報

家賃相場急上昇中エリアでの物件が新たに発売に!

もっと新着物件情報を知りたい・先行で情報を受け取りたい方はLINE登録(無料)がおすすめ!

不動産投資における減価償却

不動産投資に際しては、以下の2つの場面で減価償却の計算を使います。

- 毎年の不動産所得を算出する際に賃料収入から減価償却費を控除する

- 所有物件を売却する際の譲渡所得の計算に用いる

特に重要なのは、毎年の賃料収入を不動産所得として確定申告する際の減価償却費です。

不動産所得には所得税・住民税などが課されますが、所得を計算する際には維持・管理に要するランニングコストのほか、減価償却で減少した資産価値を差し引くことができます。

減価償却費は単なる会計処理の手法に過ぎないため、実際の支出は生じません。つまり現実の収益よりも課税額を抑えられる仕組みと言えます。これは不動産投資の戦略を立てるうえで重要なポイントとなります。

土地は非減価償却資産

土地は経年によって価値が低下するものではないという考え方が基本です。そのため土地は非減価償却資産、つまり減価償却が認められない資産とされています。減価償却費を求める際は、建物と土地の取得費を分けて考えなければなりません。

しかし土地と建物を一括購入した場合、売買契約書に内訳の記載がない場合もあります。課税事業者から購入した場合には消費税額から建物の価額を逆算できますが、売主が個人であった場合などは消費税の記載もありません。

この場合は固定資産税評価額を参考に、不動産の総額から土地と建物の額を按分して求める方法が一般的です。

耐用年数は建物構造によって決まる

建物の耐用年数は、構造や用途によって決まります。木造であれば22年、鉄筋コンクリート造であれば47年などと定められています。詳細な一覧は国税庁のHPで公開されています。

住宅として賃貸する不動産の場合、構造ごとの耐用年数は以下のとおりです。

| 構造 | 法定対象年数(住宅の場合) |

| 木造 | 22年 |

| 鉄骨造(骨格材の肉厚が4mm超) (骨格材の肉厚が3mm超4mm以下) (骨格材の肉厚が3mm以下) | 34年 27年 19年 |

| 鉄筋コンクリート(RC) 造鉄骨鉄筋コンクリート(SRC)造 | 47年 |

ただし、住宅以外の用途で賃貸している場合には耐用年数が異なります。国税庁のHPで確認しておきましょう。

参考:国税庁「主な減価償却資産の耐用年数表」

建物売却時の減価償却費

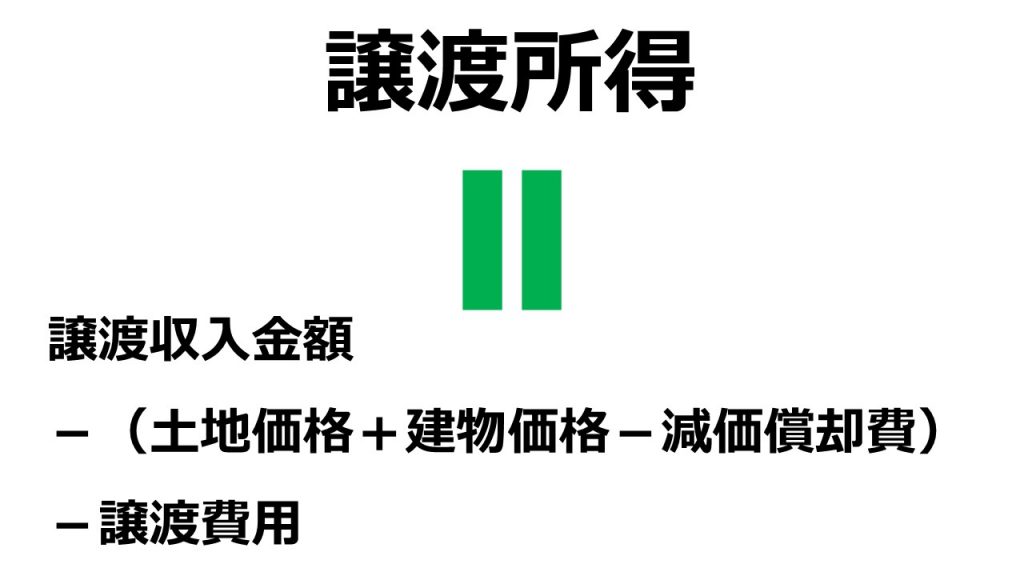

不動産を売却した際、譲渡して得た利益(譲渡所得)に対して税金が掛かります。

譲渡所得は、売却して得た収入から不動産を取得する際に要した費用や売却に掛かった経費を差し引くことができ、純粋に利益が出た場合に税金が掛かる仕組みです。

| 譲渡所得=譲渡収入金額-取得費-譲渡費用 |

ただし、建物の価値は減価償却よって年々目減りします。「減価償却費に相当する価値をすでに消費した」と考えれば分かりやすいでしょう。

取得費に計上できるのは、購入時の建物価格から減価償却費を差し引いた金額です。

| 取得費=土地価格+建物価格-減価償却費 |

2つの数式を組み合わせると、次の計算式になります。

つまり減価償却費が多いと、譲渡益から差し引ける取得費が少なくなるのです。また結果として譲渡所得税が高くなる可能性があります。

減価償却を活用した投資戦略

不動産投資においては、減価償却の仕組みを事業計画に活かすことが不可欠です。

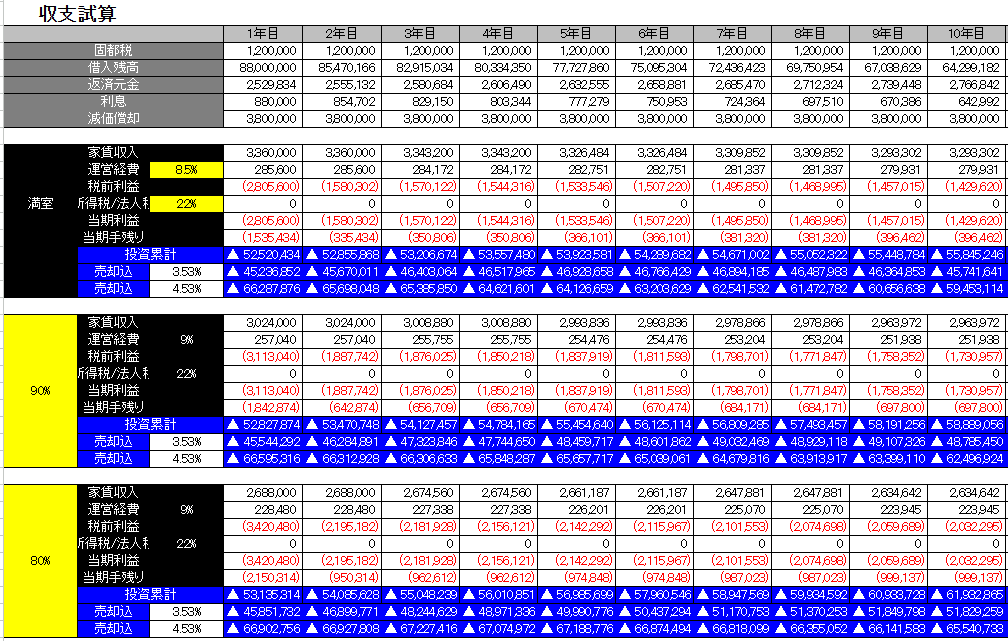

長期間にわたって安定したインカムゲインを目指すのであれば、RC造のマンションに投資するなど、毎年の賃料収入と計上できる経費の波を抑える工夫が必要です。

これとは全く逆に、減価償却を最大限に利用して所得を抑える戦略もあり得ます。耐用年数の短い不動産を活用した高キャッシュフローの生み出し方を紹介します。

築古不動産で高キャッシュフローを目指す

築年数が古ければ古いほど、その物件の減価償却期間は短くなります。つまり毎年の減価償却費を大きく計上でき、税引き後に多くのキャッシュを残せます。

例えば木造住宅の場合、耐用年数は22年とされています。しかし現実的には、22年で建物が使用できなくなることはまずありません。すでに耐用年数を経過した建物であっても、賃貸経営にも十分に活用できるでしょう。

仮に築25年の建物であれば、耐用年数は4年間です。つまり、毎年取得費の1/4を減価償却費として計上できることになります。通常の維持・管理に要する経費に加え、減価償却費を賃料収入から差し引けることで、4年間は不動産所得を大幅に抑えることが可能です。

ここで得たキャッシュを原資として投資に充てるなど、次の戦略に生かすことができます。

特に不動産所得に関しては、給与所得や他の事業所得との損益通算が可能です。仮に単年で赤字が生じたら、その赤字自体が節税につながります。

不動産投資にはさまざまな戦略が考えられます。こちらの記事をぜひ参考にしてください。

【関連記事】 不動産投資の様々な戦略まとめ

5年超の保有で譲渡所得税の負担を減らす

耐用年数を超過した建物は、市場価格の低下が穏やかになることが一般的です。このため短期間での減価償却を利用して高いキャッシュフローを実現した後に、物件の売却によって新たな物件に投資するなどの戦略が成り立ちます。

ただし、減価償却を終えた建物は売却時の税金が高くなりがちな点には注意が必要です。

特に不動産の譲渡所得税の税率は、その不動産の所有年数によって大きく異なります。

所有期間がその年の1月1日時点で5年を超える場合は「長期譲渡所得」といい、税率は20.315%(所得税 15.315% 住民税 5%)です。

一方で5年以下で売却した場合は「短期譲渡所得」に該当し、税率が39.63%(所得税 30.63% 住民税 9%)と高くなってしまいます。

築古不動産で高キャッシュフローを目指す投資戦略では、売却時の譲渡所得税を考慮しなければなりません。

デッドクロスのリスクに注意

不動産投資における「デッドクロス」という言葉は、ローンの元金返済が減価償却費を上回る状態を意味しています。

短期間での減価償却を目論んだ築古不動産への投資で融資を利用した場合には、このデッドクロスの発生を避けることは困難です。とはいえ減価償却費を計上できなければ所得税が増え、資金繰りを悪化恐れがあります。

この対策として、減価償却費の計上で残したキャッシュを繰り上げ返済に利用するなど、対策を講じておくことも検討しましょう。

不動産投資のデッドクロスについては、こちらの記事で詳しく解説しています。

【関連記事】デッドクロスとは?

減価償却を正しく理解して投資戦略に活用しよう

減価償却費は、「経年によって減少していく価値を経費として計上する」という考え方に基づく仕組みで、現実の支出が伴わずに節税に役立てられるため不動産投資においても非常に重要です。

購入する物件の耐用年数は減価償却費の計上と密接に関わるため、「どのような物件を購入して、どのような期間で運用するか」という基本的な戦略を立てる段階から考慮しなければなりません。

減価償却を適切な節税に活用するためにも、概念や計算方法をしっかり理解しておきましょう。

会員限定情報

関連記事

-

【ライフステージ別】20代から50代までの不動産投資戦略まとめ2025-10-30一口に不動産投資と言っても、たとえば独身の20代と家庭のある50代とでは目的や戦......

【ライフステージ別】20代から50代までの不動産投資戦略まとめ2025-10-30一口に不動産投資と言っても、たとえば独身の20代と家庭のある50代とでは目的や戦...... -

不動産投資で利益が発生する4つの仕組みとリスクを分かりやすく解説2024-03-24不動産投資をしようと思っている・実際にしている方はかなり多くいらっしゃいます。一......

不動産投資で利益が発生する4つの仕組みとリスクを分かりやすく解説2024-03-24不動産投資をしようと思っている・実際にしている方はかなり多くいらっしゃいます。一...... -

危険負担とは?法改正の3つのポイントとシーン別の負担割合を解説2024-07-15不動産投資には空室や滞納、金利変動の他に「危険負担」のリスクがあります。損失を抑......

危険負担とは?法改正の3つのポイントとシーン別の負担割合を解説2024-07-15不動産投資には空室や滞納、金利変動の他に「危険負担」のリスクがあります。損失を抑...... -

資金管理の重要性2025-01-14不動産投資を始めるにあたり、資金管理の考え方は非常に重要性の高いポイントです。し......

資金管理の重要性2025-01-14不動産投資を始めるにあたり、資金管理の考え方は非常に重要性の高いポイントです。し...... -

収益性の評価とは?5つの運用スタイルと収益パターン【図解付き】2024-03-27不動産投資において、多くの人は立地選定や物件の魅力、入居者獲得にフォーカスしがち......

収益性の評価とは?5つの運用スタイルと収益パターン【図解付き】2024-03-27不動産投資において、多くの人は立地選定や物件の魅力、入居者獲得にフォーカスしがち...... -

「かぼちゃの⾺⾞」事件って何?主な経緯とビジネスモデルを解説【図解付き】2024-03-28不動産投資におけるオーナーの「願望」と「現実」のギャップが痛々しく浮き彫りにされ......

「かぼちゃの⾺⾞」事件って何?主な経緯とビジネスモデルを解説【図解付き】2024-03-28不動産投資におけるオーナーの「願望」と「現実」のギャップが痛々しく浮き彫りにされ......