2024年3月27日

収益性の評価とは?5つの運用スタイルと収益パターン【図解付き】

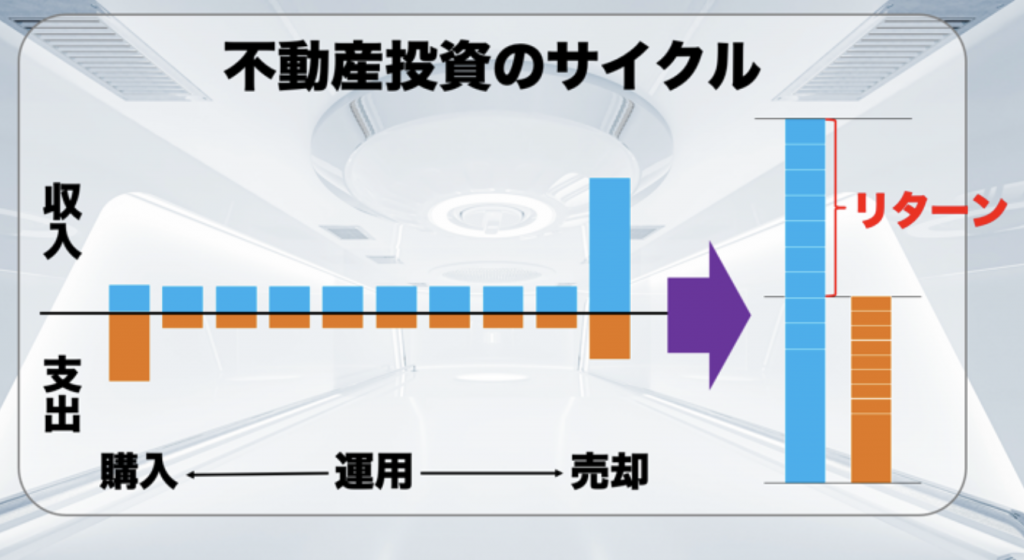

不動産投資において、多くの人は立地選定や物件の魅力、入居者獲得にフォーカスしがちです。しかし実際に最も重要なのは収益性の評価です。収益性の評価とは単に「表面利回り」や「実質利回り」だけではありません。目標に応じた投資スタイルで、キャッシュフローや節税効果、資産成長の観点からも検討すべきです。賢い不動産投資の実現には、様々な収益性の視点を持つことが鍵となります。

この記事では、不動産投資の基本戦略である「収益性の評価」について解説します。

この記事でわかること

- 不動産投資における利益の源泉「インカムゲイン」と「キャピタルゲイン」について

- 投資目的別にみる運用スタイルを、収益イメージ画像付きでご紹介します

- 不動産投資におけるキャッシュフローの計算方法とは?

- 理想の返済比率はどれくらいでしょうか?

不動産投資の源泉である2つの利益とは

不動産投資で物件選びをする際、表面利回りや実質利回りといった収益性が表立ちます。しかし、不動産投資の利益の源泉は「インカムゲイン」と「キャピタルゲイン」です。

不動産投資におけるインカムゲイン(家賃収入)

不動産投資におけるインカムゲインとは、不動産の保有・運用で得られる利益のこと。具体的には、家賃収入のことです。例えば6室アパートを家賃8万円で賃貸すれば、1ヵ月に48万円の収入を得られます。この家賃収入は、不動産を保有・運用することで得られる利益です。つまり不動産投資におけるインカムゲインになります。

不動産投資におけるキャピタルゲイン(売却益)

不動産投資におけるキャピタルゲインとは、不動産の売却で得られる利益です。この利益を売買差益と言います。

例えば、20年前に250万円で購入したワンルームマンションを300万円で売却できた場合(諸経費を含む)、50万円の売買差益を得ることができます。この売買差益は、不動産の売却で得られる利益です。つまり不動産投資におけるキャピタルゲインになります。

近年、不動産投資で狙う利益の多くは、キャピタルゲインではなくインカムゲインです。なぜなら、東京23区などの一部を除き、バブル期のように不動産物件の価格が大きく上昇することが考えづらいからです。とは言え、キャピタルゲインを狙うことは全ての不動産投資で非現実的なわけではありません。不動産投資に精通している人の中には、戦略的にキャピタルゲインを狙う人もいます。

運用目的別にみる運用スタイルとは

不動産投資において物件を決定する際、その物件が持つ収益性の特性を知り、評価・分析を行うことは非常に重要です。というのは、収益力(どのくらい収益を上げられるか)を把握することによって、これから購入しようとする投資物件が自身の投資目的を達成するために適正であるかどうか分かるからです。

【運用目標別にみる運用スタイルとおすすめタイプ】

| 投資目的 | 運用期間 | おすすめの人 |

| 1.給与以外の収入源が欲しい | 中~長期 | ・日々の生活に余裕が欲しい人 ・自分が働けなくなった時に備えたい人 ・子供の教育資金などを考える人 |

| 2.キャピタルゲインを狙いたい | 短期 | ・長期所有することを考えていない人 ・不動産投資に精通している人 ・自己資金や保有資産に余裕がある人 |

| 3.手許に現金はあるが、できれば頭金0で始めたい | 超長期 | ・利益が少なくても、手許にある現金を使いたくない人 ・総返済費が高くなることを許容できる人 ・超長期保有で運用となることを許容できる人 |

| 4.節税対策をしたい | 短期~長期 | ・地主で土地活用を考える人 ・相続対策を検討している人 ・給与との損益通算で課税額を下げたい人 |

| 5.老後の資金形成をしたい | 超長期 | ・毎月の家賃収入は低くてもいいと考える人 ・老後までのローン完済計画で、公的年金にプラスの収入が欲しい人 |

運用にあたり到達地点をどこに設定したいのかによって、エリア(都心部・地方)、築年数(築浅・築古)、構造(木造・RC)、さらに保有期間など枝分かれしていきます。上表1~5の収益パターンについて、以下で図を用いて分かりやすく解説しましょう。

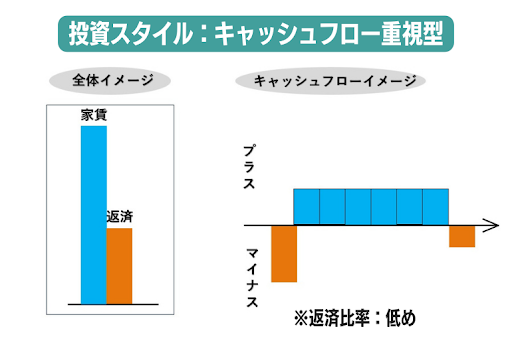

キャッシュフロー重視型

まずは、「投資目的1:給与以外の収入源が欲しい」に該当するタイプ。

こちらは、とりわけキャッシュフローを重視する運用スタイルです。そのため物件価格を抑えること、金利負担を減らすこと、また購入時の自己資金を多めに投入することがポイントです。

買付時にはマイナスとなるものの、運用期間中のキャッシュフローはプラスになります。しかし、資産価値自体が高くない物件での運用となるケースが多く、出口戦略が狙いづらい、売却時はマイナスになりやすいという特徴があります。

新着物件情報

家賃相場急上昇中エリアでの物件が新たに発売に!

もっと新着物件情報を知りたい・先行で情報を受け取りたい方はLINE登録(無料)がおすすめ!

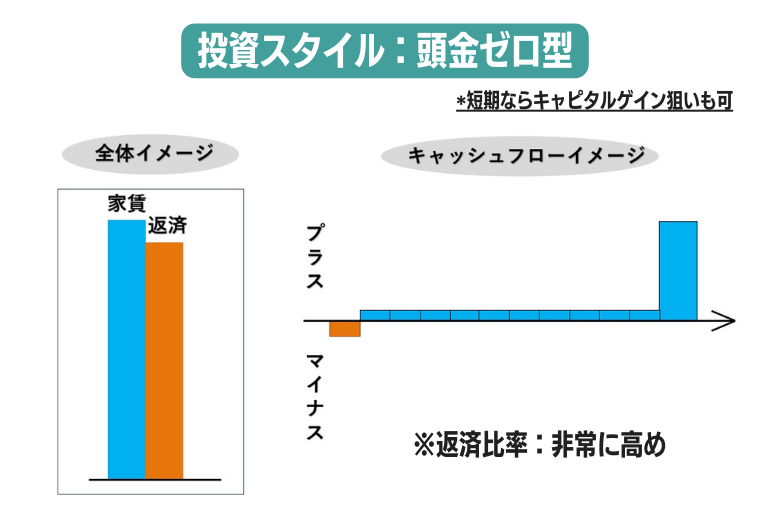

頭金ゼロ型

そして、次に「運用目的2:キャピタルゲインを狙いたい」「運用目的3:手許に現金はあるが、できれば頭金0で始めたい」タイプ。

2.3の収益イメージは比較的、類似しています。

決定的に違う点は「運用期間」です。頭金ゼロ型は超長期で運用しなければ利益が出づらい方法です。一方のキャピタルゲイン狙い型は、短期タイミングを見計らい売却します。

前者の場合、「自分のお金を使わず、入居者の家賃でローン返済をして資産を手に入れる」ことが大きな目的です。不動産投資のうまみであり、多くの初心者が憧れる考え方です。しかしこれを達成するには、長期運用のメカニズムが必須となります。

後者の場合、「入居者の家賃でローン返済をして資産を手に入れる」こと自体に到達点を設定しておらず、あくまで「売買差益」が目的です。返済期間が長くなるほど返済負担が増えてしまい売買差益を取りづらくなります。そのためタイミングを見て短期間のうちに売却をしなくてはなりません。

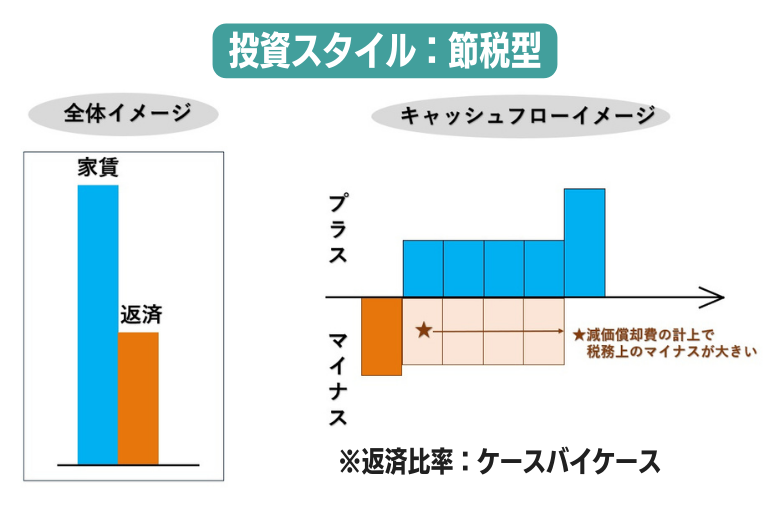

節税型

「運用目的4:節税対策をしたい」という場合は、以下の2パターンが考えられます。

まずは、減価償却を利用した節税パターンです。

不動産投資では建物の減価償却が適用できます。一定期間この減価償却費を大きく取ることで、税務上はマイナスになります。不動産投資で発生した「不動産所得」にかかる税金を減らすことができるため、コストを抑えた運用ができます。また、給与との損益通算も可能です。

ただし、「元金返済額>減価償却費」という状態(デッドクロス)が訪れると税金でキャッシュフローが圧迫されます。そのためデッドクロスが来る前に手放すことがポイントとなるでしょう。

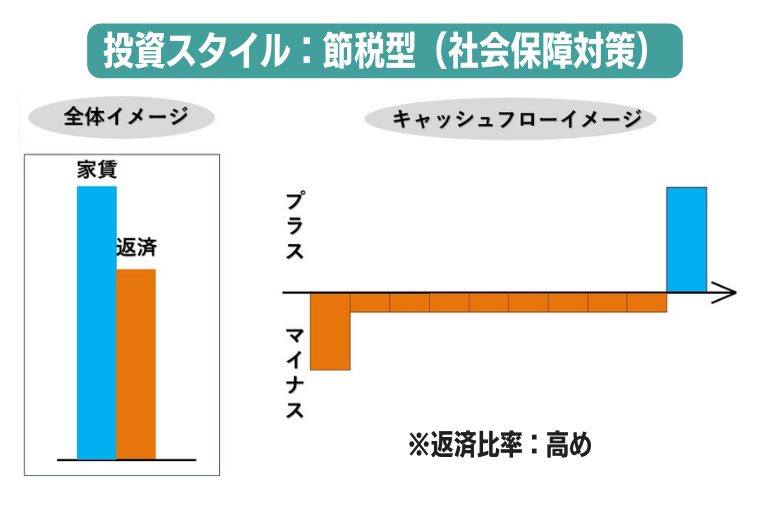

節税型(社会保障対策)

もう1つは、社会保障対策をメインとする節税対策です。

先述した「損益通算」による考え方です。運用中はマイナスで手出しがあり、他の収益と相殺することで課税率を圧縮します。これによって所得税などの社会保障料の負担を軽減させることを目的とします。主に都心部のワンルームマンションで行われる手法です。

ちなみに「運用目的:4老後の資金形成をしたい」場合は、「老後までのローン完済」が大前提として考慮すべき要素です。始める際の年齢の違いや自己資金など、置かれた状況によってケースバイケースの部分が大きくなります。そのため、これまでに解説してきた収益イメージ1~4を自分にとって最適な方法で取り入れることになるでしょう。

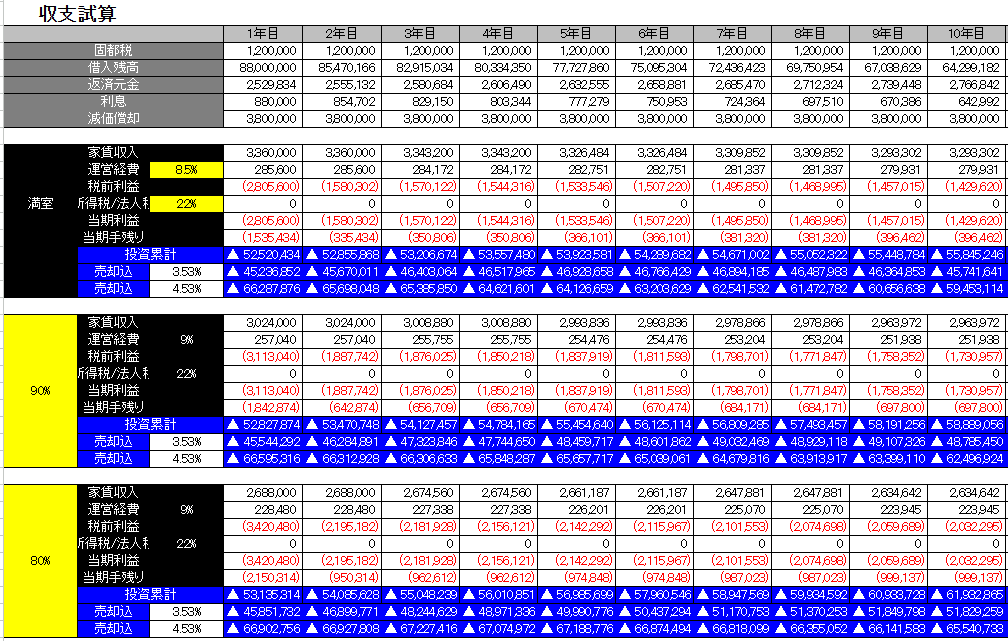

キャッシュフロー分析

不動産投資におけるキャッシュフローとは、毎月の家賃収入でどれだけお金が手元に残るかを意味します。不動産投資では購入前も後もキャッシュフローの分析は非常に重要です。不動産投資のキャッシュフローは、次の計算式で求めることができます。

| キャッシュフロー = 家賃収入 -(ローン返済額 + 経費) |

キャッシュフローを増やすポイントは、「ローン返済額」と「 経費」をいかに小さく抑えるかです。例えば、ローン返済額を抑えるためには、返済期間を長くすることで毎月のキャッシュフローは増えます。ただし返済期間が長くなると総返済額が高くなるため、収益バランスが難しくなります。また、購入前に金利の比較や交渉をするかしないか、大きく差が出る部分です。

いくら運用計画を立てても、予期せぬ空室・修繕費用の発生で突発的な支出が必要となる場合があります。ある程度の突発的な支出を見越し、これらを運用計画に織り込んでおく必要があります。

収益率「ROI」「CAPレート」の計算方法

収益率とは費用対効果を測るための指標で、次のようなものがあります。

- ROI(投資収益率)

- CAPレート(還元利回り)

- ROAS(広告の費用対効果)

- ROA(純資産利益率)

この中で、不動産投資にとって重要なのは、ROIとCAPレートです。ROIとは投資した金額に対してどのくらいの割合の収益があったのかを表す指標です。ROIは、次の計算式で求めることができます。

| ROI (%)= 利益 ÷ 投資額 × 100(%) |

例えば、100万円の投資額に対して300万円の利益が発生した場合のROIは以下の通りです。

| ROI =300万円 ÷ 100万円 × 100(%)= 300% |

つまり、投資額に対して3倍の利益があったことになります。

CAPレートとは、不動産の購入価格に対して1年で期待される家賃収入(リターン)のことです。計算式は、次のようになります。

| CAPレート(%) = 1年で期待される家賃収入 ÷ 不動産価格 × 100(%) |

市場分析において考慮すべき要素とは

次は、不動産価格がどのように決定されるのかについて解説します。

不動産を売買する場合、売主が決めた価格に買主が納得すれば、契約を締結します。これが基本的な流れです。

売主が決定する不動産価格には、次のような3つの要因があります。

- 一般的要因

- 地域要因

- 個別的要因

一般的要因とは、すべての不動産に影響を与える要因のことです。自然的、社会的、経済的、行政的要因があります。

- 自然的要因:気候など

- 社会的要因:人口の推移、情報化社会など

- 経済的要因:経済の動向、金融など

- 行政的要因:不動産税制、法改正など

地域要因とは、地方自治体の条例や都市計画などによって、不動産価格に影響を与える要因のことです。個別要因とは、個別の不動産の事情により不動産価格に影響を与える要因のことです。例えば、最寄りの駅から徒歩5分の不動産物件など「付加価値」がつく場合が1つに挙げられます。

一般的にはこれらの事情を考慮して不動産業者に物件査定を依頼します。相場よりも価格が高い物件は、売主のローン残債額が関係しているなど、売主の私情を挟んでいるケースが多いようです。

リスクとリターンにおける相関関係

不動産投資に限らず投資には、リスクとリターンがあります。投資には、リスクが高ければリターンも高く(ハイリスク・ハイリターン)、リスクが低ければリターンも低い(ローリスク・ローリターン)という関係性があります。

不動産投資の中でも初期コストが低いワンルーム投資などは、インカムゲインでマイナスが発生しても、給与や貯蓄の切り崩しで補填できることが多いでしょう。一方、一棟アパートなど取得費用が高い物件の場合、上手くいけば高いインカムゲインが得られますが、その分マイナス時のリスクも大きくなります。

つまり、大きな収益を出したいなら、大きなリスクを背負わなければならないということです。

理想的な返済⽐率は50%以下

不動産投資では、ローン返済比率を50%以下にしておくことが1つのポイントになります。というのは、返済比率を50%以下にしておけば、管理費や固定資産税などの経費に充てるための資金を手元に残せるからです。返済比率とは、「満室時の家賃や駐車場などの収入」に対する借入れ返済額の割合のことです。

返済比率の計算式は、次のようになります。

| 返済比率(%)= 借入れ返済額 - 満室時の家賃や駐車場などの収入 |

返済比率を50%以下にしておけば、予想外の出費にもある程度余裕を持って対応できます。返済比率が50%を上回る場合、急な支出により手元の資金が足りなくなってしまい、ローン返済不能になるおそれがあります。

そのため、借入時に返済比率を下げた資金計画が必要ですが、自己資金を増やせば返済比率は下がります。返済比率を50%以下にするには、自己資金となる現金を堅実に貯蓄していくことが賢明です。

自己資金に対して、購入希望の物件のローン返済率が50%を上回ってしまう場合には、購入物件を変更することも検討してみましょう。そうすることで1つの物事に固執せず、投資幅を広げるための視野を持つ力が身に付きます。

また、実際には返済率50%以上で運用している投資家が多いのも現状です。そのような経験者から実体験を聞くなど、情報収集してみるのもよいでしょう。

まとめ

この記事では、不動産投資の基本戦略として、収益性の評価についてさまざまな角度から解説しました。不動産の利益の源泉は、インカムゲインとキャピタルゲインです。この2つを意識して、単に利回りだけでなく自分の「運用目的」や「収益性」を設定して、購入物件を決めていきましょう。

さらに、ROI(投資収益率)とCAPレート(期待利回り)などの指標を利用して、収益率を測ることも忘れてはなりません。不動産価格が決定する要因を把握し、リスクとリターンのバランスを考えながら、収益を上げるかを考える必要があります。そして、返済比率が50%以下になることを目指し、しっかりとした資金計画を立てることが重要です。

国土交通省 不動産価格鑑定基準

会員限定情報

関連記事

-

【大家向け】賃貸物件の効果的な客付け方法10選!注意すべきポイントも解説2024-03-27不動産投資を安定させるためには、いかに効率的に客付けを行って空室期間を短縮できる......

【大家向け】賃貸物件の効果的な客付け方法10選!注意すべきポイントも解説2024-03-27不動産投資を安定させるためには、いかに効率的に客付けを行って空室期間を短縮できる...... -

ノンバンクとは?主な4つの種類とメリット・デメリットを解説2024-10-16金融機関と言えば、銀行を思い浮かべる方が多いかもしれません。しかし実は、銀行以外......

ノンバンクとは?主な4つの種類とメリット・デメリットを解説2024-10-16金融機関と言えば、銀行を思い浮かべる方が多いかもしれません。しかし実は、銀行以外...... -

【大家必読】入居者同士の隣人トラブルで知っておきたい4つの対処法と注意点2024-03-28不動産投資を始める前に心配なのが「隣人トラブル」という方は多いのではないでしょう......

【大家必読】入居者同士の隣人トラブルで知っておきたい4つの対処法と注意点2024-03-28不動産投資を始める前に心配なのが「隣人トラブル」という方は多いのではないでしょう...... -

2025年最新版|ローンの仕組みと活用方法を学ぼう【不動産投資】2025-08-28不動産投資を始めるにあたって、多くの人が最初に直面するのが「ローン」の問題です。......

2025年最新版|ローンの仕組みと活用方法を学ぼう【不動産投資】2025-08-28不動産投資を始めるにあたって、多くの人が最初に直面するのが「ローン」の問題です。...... -

借地借家法・賃借権の仕組みとよくあるトラブル事例3選2024-03-24資産形成のための手段として、不労所得を得られる不動産投資はとても賢い選択です。し......

借地借家法・賃借権の仕組みとよくあるトラブル事例3選2024-03-24資産形成のための手段として、不労所得を得られる不動産投資はとても賢い選択です。し...... -

境界問題を解決する3つの方法!トラブル事例と対処法も解説2024-03-28境界問題は、不動産を所有している方の多くが直面します。放置するとトラブルの原因に......

境界問題を解決する3つの方法!トラブル事例と対処法も解説2024-03-28境界問題は、不動産を所有している方の多くが直面します。放置するとトラブルの原因に......