2024年3月27日

フルローンを借りたい!どうやったらいいの?リスクは?

この記事でわかること

- フルローンを借りる方法が分かる

- フルローンを利用すれば手元に資金を残せるため、リフォーム代などにお金を回せる

- 投資する不動産の価値やその時の経済状況によってリスクになる可能性もある

フルローンとは

フルローンとは、金融機関から頭金なしで融資を受けることです。物件金額を満額(「フル」)借りることから、フルローンと呼ばれています。融資を受ける投資家側には初期費用が掛かりません。またフルローンを用いた不動産投資は定期的な収入が見込めることから、魅力的な投資先と言えます。

この記事では、フルローンによる不動産投資について見ていきます。ぜひ投資の際の参考にしてみてください。

あくまでも投資用不動産としてフルローンで借りよう

その前に注意点があります。フルローンで借りる場合は「不動産投資ローン」のような投資用不動産のローンを組むようにしましょう。居住用住宅ローンで借りた物件を、投資用不動産として貸し出すのは禁止されています。

銀行の不正融資やフラット35の偽装など、度々世間を騒がせている不動産投資の事件。一般的に居住用住宅ローンは投資用不動産のローンよりも有利な金利で借りられます。そのため居住していると偽って投資に供している人も一定数います。しかしこれは背信行為であり、金融機関からローンの全額返還を求められる可能性もあります。金融機関でローンを組む際は、不動産投資のために借りることを伝えましょう。

【関連記事】不動産投資、フラット35で借りていいの?

フルローンのメリット

さて、ここではフルローンによる不動産投資のメリットについて見ていきましょう。

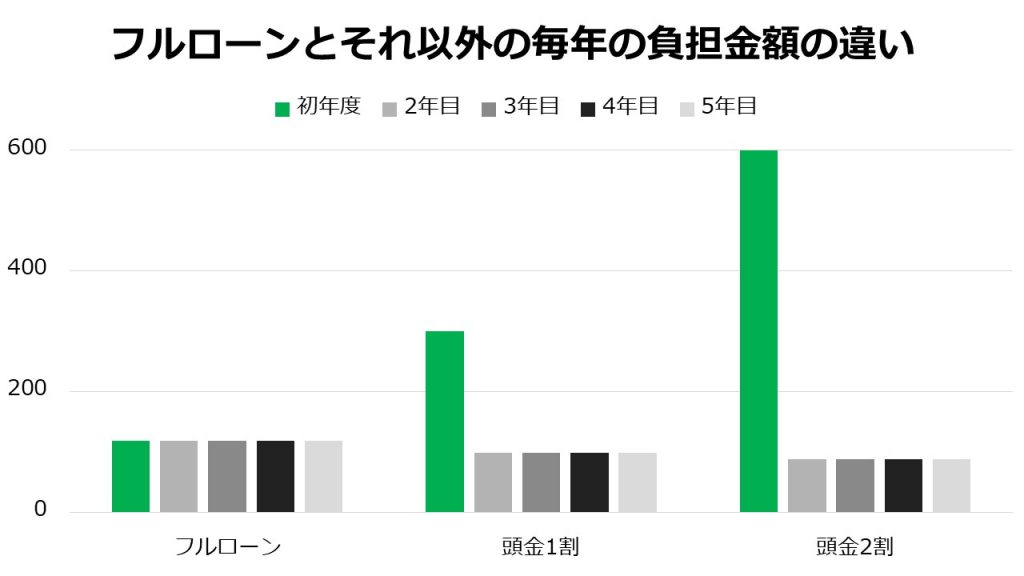

上図は、①フルローン、②頭金1割、③頭金2割の毎年の負担額を計算したものです。借入金額3000万円。金利は頭金が0円の時2%、それ以上の時は1.5%。返済期間は35年で計算しています(※諸経費は無視しています)。

これによると、①の場合の毎年の負担額(返済額)は約119万円、②の場合の毎年の負担額(返済額)は約99万円、③の場合の毎年の負担額(返済額)は約88万円となっています。ただ、②は初年度に300万円、③は初年度に600万円頭金として支払っています。そのため、このようなグラフになっています。

フルローンで借りても頭金600万円支払っても、2年目以降の返済額は年31万円(月だと約2万6000円)の違いになります。もちろん、ローン残高に差が出てきますが、それはトータルで見たときの話。1年目に600万円を物件のリフォームなどに使えば付加価値を付けることができます。またそれによってより高い賃料で貸し出せるかもしれません。

フルローンを借りるには?

頭金の支払いがなければ、初期費用を少なく済ませられます。投資に回せる資金が限られている個人投資家にとって大きな助けになります。

では、どうすればフルローンを借りることができるのでしょうか?先に結論をお伝えすると、ローンの審査は銀行が行うものであり、その融資姿勢は経済情勢によって大きく変動します。従って「こうすれば必ずフルローンを借りられる」という方法は有りません。そのため、あくまで「こうすれば融資金額が伸びやすい」という方法をお伝えします。

1. 積算価格の高い物件を狙うこと

銀行は資産価値の高い物件に対しては多くの金額を貸付することができます。銀行は様々な角度から資産性を評価しています。最も基本的な方法が「積算価格」になります。この積算価格の高い物件を狙いましょう。積算価格についてはこのあと説明します。

2. 自分の「属性」を上げること

銀行は借り手の属性もしっかり見ています。属性とは、就労状態(サラリーマンか専門職か、自営業か)給料はいくらか、金融資産はいくら持っているか?などです。属性が良ければ、それだけフルローンを借りられる可能性が上がります。

🆕新着物件情報🏘️

積算価格とは

積算価格とは、土地価格と建物価格からなる価格です。土地価格は、毎年7月に国税庁が発表する「路線価」に土地の面積を掛けて計算します。なお路線価と実勢価格は異なり、路線価は土地取引相場よりも安い点に注意です。

建物価格は、建物の構造(木造か鉄筋コンクリートか、など)による建築単価に延床面積を掛け合わせて新築価格を算出します、その上で、建物の法定耐用年数と新築後の経過年数を加味して再調達価格を計算します(これを「原価法」と言います)。

そのほか、「取引事例比較法」と「収益還元法」があります。前者は類似した地域の取引事例をもとに、その不動産の価格を求める方法です。必要に応じて価格の修正(事情補正)を行ったり、価格水準の変化を勘案して価格の修正(時点修正)を行ったりすることがあります。後者はその不動産が将来生み出すであろうと期待される純収益の価格を予想し、不動産価格を求める方法です。賃貸用不動産のほか、企業用不動産の価格を求める際に有効となります。原則的にはこれら3つの手法を併用し、不動産の鑑定評価を行います。

積算価格が高い物件とは

積算価格の高い物件とはどのような物件なのでしょうか。例えば築年数が古い物件。これは建物の評価額が極めて低く、ほぼ土地の価格が物件価格という場合があります。また、土地が広い物件は積算価格が高めに算出されます。フルローンを狙う場合、積算価格が実際の販売価格を上回る物件を探すといいでしょう。

属性とは

属性とは、「この人はこのくらい信用できる」という指標の1つ。個人信用スコアや、スコアリングサービスとも呼ばれます。個人信用スコアに利用される個人データは、「年齢」「学歴」「職業」「財産」「クレジットカードなどの決済実績」などがあります。これらの情報は、信用スコアサービス提供企業などを通じて収集します。

なお、このような情報は自動的に収集されるわけではなく、情報を提供する本人の同意が必要です。その同意によって数値化したりグラフ化したりしたものを「個人信用スコア」と呼びます。一般的に下記のような方が「属性が高い」とされています。

属性が高い人

職業

| サラリーマンの場合 | ・勤続年数が長い ・一部上場企業 ・役職者 ・年収(1,000万以上) |

| サラリーマン以外の場合 | ・医師、弁護士、会計士、税理士等の専門職 ・世間的に評価されている(本を出版しているなど) |

| 自営業の場合 | ・一般的にはほぼ評価されませんが、老舗の数代目、などは評価されることも |

金融資産について

- 株式・預金などの金融資産

- 自宅(持家)などの不動産

- 投資用不動産(ただし、負債があればマイナス)

属性を高く見せるには?

属性はその人について回るものなので、一朝一夕に変えることはできません。以前には、属性をよく見せるため預金通帳の改ざんなどを行って事件となったこともありました。そういった嘘・ごまかしは絶対にやめましょう。

一方で、資産をしっかり洗い出したり、仕事についてもちゃんとアピールすることは大切です。

・金融資産は株や預金だけではありません。生命保険を解約すればお金になるのであればそれも立派な資産です。他にも、親族に貸しているお金があったり、親から相続する予定の土地などがあればそれも資産です。自動車も相場の価格とローンの残高の差額は資産です。徹底的に見直して、金融資産を1円でも多く開示しましょう。

・勤務についても、昇進のスピードや、転職した経緯、社内表彰(MVP)、雑誌やネット記事などでインタビューされた経験があれば、そういったものもアピールして「仕事ができる人」「逃げないひと」ということを知ってもらいましょう。

フルローンで借りるために

フルローンで借りるためには、審査を通過しなければなりません。審査においては「物件の価値・収益力」と「借り手の属性」がチェックされます。物件の価値については、「今後不動産の価値が上がるかどうか」「不動産の現在価値が融資額より高いか」などが見られます。不動産の立地(駅に近いかなど)や築年数(築年数が浅いほど修繕費が掛からない)なども、収益力を見る上で重要です。

借り手の属性については、年収や職業を見られます。年収については融資金額を決める際に必要ですし、安定した職業に就いていれば、貸す側も安心して融資できます。このほか、不動産投資で成功している実績等があれば、査定でもプラスに働きます。

とはいえ、なかなかこのご時世、フルローンで貸してもらえる金融機関はそれほど多くありません。複数の金融機関にアプローチをし、それぞれどの程度の金額まで貸してくれるのか比較検討してみましょう。

フルローンで借りる時のリスク

フルローンでお金を借りる際には、冒頭でも触れましたが、毎回の返済額が多めになります。月々の返済額が、貸し出す家賃よりも高くなってしまう場合は赤字ですから、貸し続ける限り損をしてしまうことになります。

また金利上昇リスクにも直接的に影響を受けます。もともとフルローンの場合は、頭金を支払うよりも金利が高めに設定されていることが多いです。そのため、経済状況によって金利が引き上げられると、その分返済額が膨らんでいくことになります。

フルローンだけを目指すのではなく、仮に空室が想定より多く、長く続いた場合でも返済が続けられるようにしっかりとシミュレーションをして、自分の目でそのプロジェクトの成否を判断する必要があります。

フルローンが良いとは限らない

このように、フルローンは必ずしもメリットばかりというわけではなく、上記のようなリスクも存在しています。投資する不動産の価値やその時の経済状況によって利益も変わってきますので、投資をする際には十分に検討する必要があると言えます。

まとめ:フルローンは”諸刃の剣”

以上、フルローンによる不動産投資に関するメリット、リスク等を見てきました。結論としては、フルローンは”諸刃の剣”であり、良いことばかりではなく、時としてリスクも存在しているということを分かって頂けたのではないかと思います。実際にフルローンで投資する際の参考になれば幸いです。

関連記事

-

地⽅築古物件の魅⼒とリスク◇不動産投資の基本戦略2024-03-26築古物件は「高利回り」を狙えるため一部の投資家から人気があります。一方でリスクを......

地⽅築古物件の魅⼒とリスク◇不動産投資の基本戦略2024-03-26築古物件は「高利回り」を狙えるため一部の投資家から人気があります。一方でリスクを...... -

⼾建て投資の魅⼒とリスク◇不動産投資の基本戦略2024-03-26「少額で不動産投資を始められる」「不動産投資でローンを組みたくない」という人には......

⼾建て投資の魅⼒とリスク◇不動産投資の基本戦略2024-03-26「少額で不動産投資を始められる」「不動産投資でローンを組みたくない」という人には...... -

物件探しのポイント◇不動産投資の基本戦略2024-03-26不動産投資は、老後資金の調達など資産形成における優れた手段の1つです。しかし投資......

物件探しのポイント◇不動産投資の基本戦略2024-03-26不動産投資は、老後資金の調達など資産形成における優れた手段の1つです。しかし投資...... -

多法人スキームとは?概要とメリット・デメリット2024-03-28多法人スキームという言葉をご存じでしょうか。あまり聞き慣れないワード......

多法人スキームとは?概要とメリット・デメリット2024-03-28多法人スキームという言葉をご存じでしょうか。あまり聞き慣れないワード...... -

不動産にかかる税金は?知らないと怖い取得にかかる税金2024-03-26不動産には取得・保有・売却などさまざまな場面で税金が課されます。そのため、不動産......

不動産にかかる税金は?知らないと怖い取得にかかる税金2024-03-26不動産には取得・保有・売却などさまざまな場面で税金が課されます。そのため、不動産...... -

積算価格とは? その概要と計算方法を紹介2024-03-27借り手が不動産投資のためにローンを組む場合、物件の評価額がいくらになるかというこ......

積算価格とは? その概要と計算方法を紹介2024-03-27借り手が不動産投資のためにローンを組む場合、物件の評価額がいくらになるかというこ......