2024年3月27日

個人属性とは?融資における審査のポイント

例えば1億円借りる際、保有する不動産の評価額が6000万円しかない時、銀行はいくらまで貸してくれるのでしょうか。銀行はあなたの個人属性・信用情報を見て融資の判断を行います。

多くの場合、年収が高ければ審査に通りやすい傾向があります。ところが、中には年収が高くても融資審査に落ちてしまう人もいます。

この記事では、融資の判断材料となる「個人属性」について見ていきます。どのような個人属性を持つ人が融資審査に通りやすいのか、またどのような人が通りにくいのかについて見ていきます。

個人属性とは

個人属性とは、融資を申し込む人の勤務先や年収などの経済的・社会的背景を指します。金融機関側が融資可否や限度額について判断するうえで必要な基準です。具体的な個人属性としては家族構成・居住環境・勤務先と勤続年数・年収等があります。もちろん、これらの個人属性について金融機関が明言しているわけではありません。

また与信についても属性の評価によって決定されます。与信とは、「その人にどのくらいのお金を貸せる信用があるか」を意味する言葉です。金融機関が融資を検討する際の判断に使われます。

なお不動産投資ローンでは、与信に加え取得物件の担保価値も融資限度額に影響します。そのため、融資を受ける際には与信だけではなく、担保にする物件についても査定に使われることを理解しておきましょう。

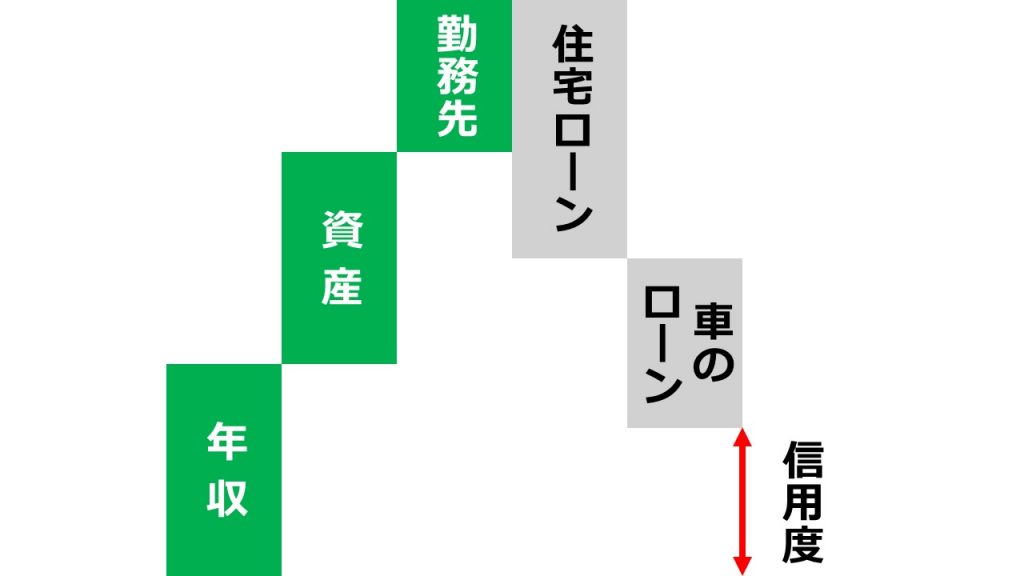

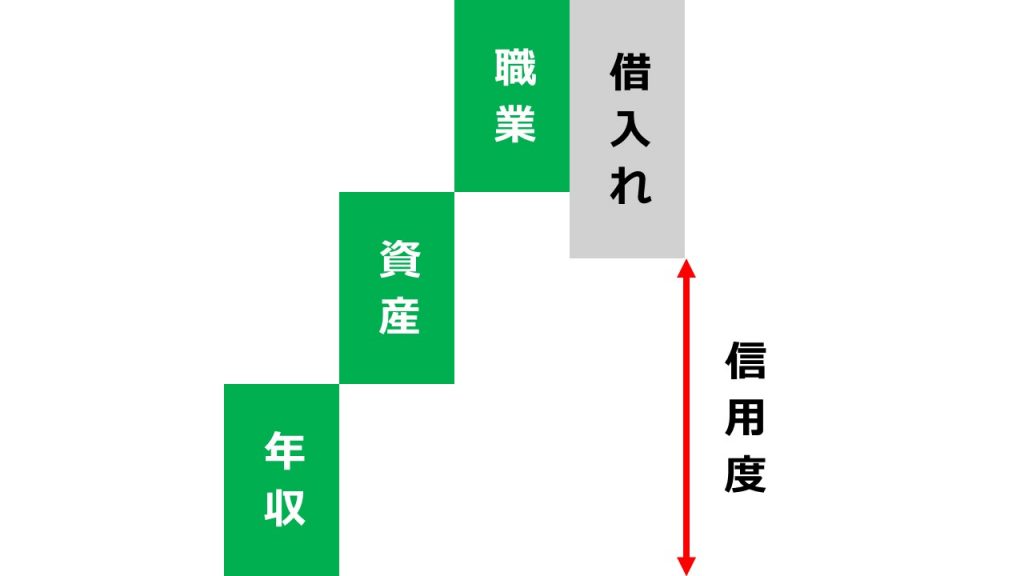

職業別の信用度のイメージについて

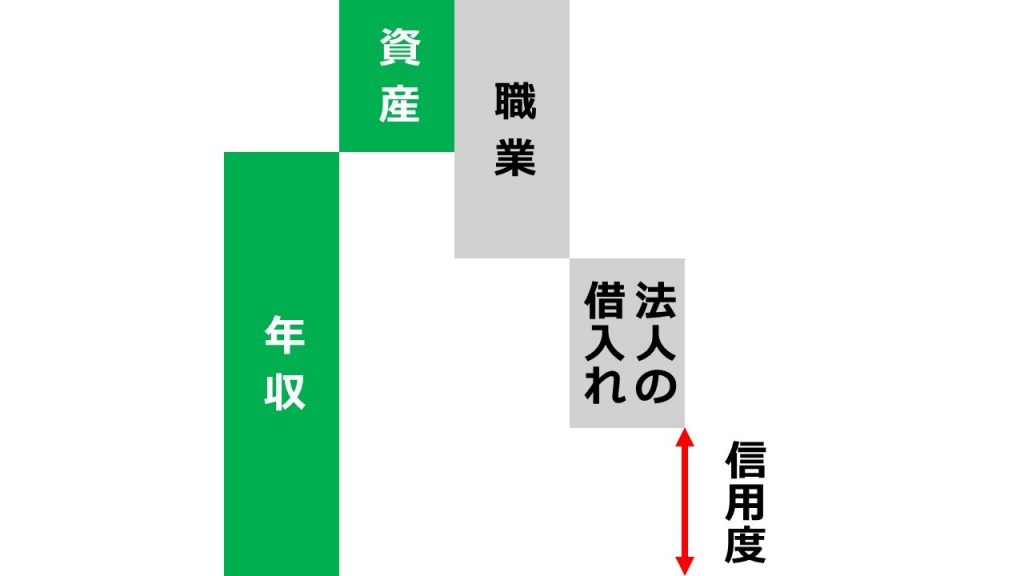

医師や弁護士の場合、年収額さや資産量に加えて、職業としての信用度が加算されます。ただし、開業医の方で開業資金を借り入れている場合などはマイナスとなります。しかし、全体としては、サラリーマンの方よりも段違いの高さになります。

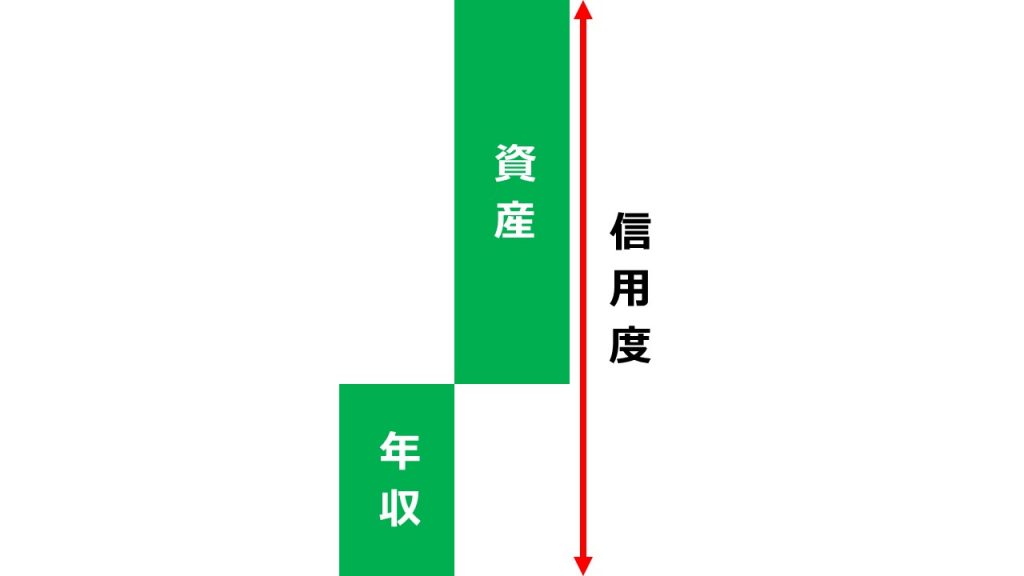

資産家の方の場合、配当などで暮らしておられる場合、年収は少ない傾向にあります。一方で、資産背景が大きいので、年収が少ないことをカバーし、高い信用度があります。

自営業の方の場合、職業がマイナス要因となります。会社の経営がピンチになった場合、真っ先に個人資産を取り崩す必要があるからです。また、法人で借入がある場合、それもマイナスと見られます。

🆕新着物件情報🏘️

信用情報の改善方法

個人の信用情報をデータベース上で管理している機関を「信用情報機関」と言います。この信用情報機関に「過去に債務不履行を起こした」「自己破産等をした」などの情報(事故情報と言われます)が掲載されていると、融資リスクがあると判断されてしまいます。この記録は信用情報機関によって変わりますが、基本的には5~10年程度残り続け、それを短縮することができません。

事故情報の短縮ができなくても、新たな事故情報の登録を回避してスムーズに信頼を回復するためにできることはあります。以下で、それぞれ見ていくことにしましょう。

口座振替を利用する

税金、公共料金などの支払いを請求書払いにしておくと、うっかりミスで支払いを遅延してしまうことがあります。たとえ「ついうっかり」だとしても、信用情報を傷つけることになってしまうので、口座振替を利用するのが良いでしょう。

クレジットヒストリーを積み重ねる

クレジットヒストリー(個人信用情報)とは、過去のローンやクレジットカードの利用履歴のことです。本人識別情報や契約内容情報、支払い状況の情報などが記録されます。クレジットカードやローンの契約時の個人情報、取引の履歴、カードを利用したショッピング履歴、キャッシングやカードローンの借り入れに関する記録など、金銭的なやり取りすべての情報が含まれます。支払いの延滞があれば、その事実が記録されますし、自己破産などの法的手続きも情報として記載されます。そして、それらは金融機関や貸金業者の間で共有されることになっています。

共有の範囲は業界で異なります。例えば、「クレジットカードの1回目の引き落しに間に合わなかったけれど2回めには間に合った」等の軽い遅延の場合は、閉じた範囲でしか共有されないこともあるようです。

「うっかり遅延してマイナス評価になるぐらいならカードを持たないほうがいい」とお考え方もいらっしゃるかもしれません。

しかし、実はそれは間違いなのです。クレジットヒストリーが全く無い場合は、債務をきちんと支払う可能性が高いかどうかの判断材料がないため、与信がつかず、ローンの審査という意味ではマイナスになるのです。

クレジットカードを持たない主義の方もいらっしゃいますが、できれば一枚ぐらいはカードを作り、支払い実績を地道に積み上げていくことをおすすめします。

債務と収入のバランス

金融機関から融資を受ける際には、債務と収入のバランスも考慮されます。収入に対して債務が多すぎる場合は、何らかの事情があると判断されます。とはいえ、金融機関が重視するのは「貸したお金をきちんと返してくれるのか」ですので、たとえ多額の債務がある場合でも、返済がきちんとなされていれば融資がおりる可能性もあります。反対に、収入に対して少額の借入だったとしても、上で触れた事故情報がある場合は融資を受ける難易度は上がります。

金融機関との交渉ポイント

金融機関と交渉する場合は、なるべく多くの情報を提供するようにしましょう。なぜなら、銀行融資に成功する確率は、提供する情報の量に比例するからです。

例えば決算書についても、単に決算書を渡すだけでは不十分です。必ず概況を説明する必要があります。今期と前期の決算を比較し、数値が変化した背景を銀行側に理解してもらうのです。とくに赤字であった場合は、それが一過性のものであることを文章にまとめて手渡しする必要があります。

【法人】融資の審査に必要な書類

通常、法人が銀行から融資の審査をする際に求められる書類は下記のようなものがあります。

- 法人税申告書(直近3期分)

- 貸借対照表・損益計算書(直近3期分)

- 勘定科目明細書(直近3期分)

それに加えて、下記のような情報があると、その法人の経営状況をスムーズに把握してもらうことができるでしょう。

- 最新の業績について理解してもらう「月次決算」

- 会社の資金の流れを理解してもらう「資金繰り表」

- 将来の収益力が望めることを理解してもらう「経営計画」

- その他、技術力、販売力、市場動向、会社の沿革、会社資産の含み益、経営者の財産目録についての資料

【個人】融資の審査に必要な書類

これは個人の場合も同じです。融資の際に求められるのは次の2点のみです。

- 源泉徴収票か確定申告書3年分

- 持家があるなら登記事項証明書と住宅ローンの返済予定表

しかし、それ以外にもプラス評価になりそうなものは積極的に出すべきでしょう。

たとえば、証券会社の残高や、生命保険の解約金、その他売ればお金になりそうなものの一覧、などです。資格をお持ちの方は資格をアピールしたり、雑誌やネットのインタビューを受けたことがある方はそれらの記事のページもプラス評価になるでしょう。

これらの資料を合わせて提出します。情報提供量が増えれば増えるほど、銀行の担当者はこちらの味方になってくれます。なぜなら、情報を得られれば得られるほど、銀行の担当者は資金使途や返済能力を理解し、貸すためのシナリオを描きやすくなるからです。

複数の金融機関を利用する利点

融資の際は、複数の銀行と取引をしておく事も大切です。1つの銀行とのみ取引をしていると、交渉材料が少なくなってしまいます。「A銀行はこの条件で融資してくれると言っている」「B銀行は融資額を増やす提案をしてきている」といった情報を提示できれば、横並び意識の強い銀行との交渉において、担当者は「融資を他の銀行に取られてしまう」と思うことでしょう。ゆえに、こちら側の有利な方向に進みます。

担保と保証人の活用

融資額を増額するために、担保と保証人を用意しましょう。貸す側としては、担保や保証人が設定されていることは安心材料となります。実際、保証人を探すことは大変かもしれませんが、事業計画を熱心に説明すれば味方になってくれる人も出てくるかもしれません。

金融機関との長期的な関係構築

銀行の融資担当者は、基本的には「貸したい」と考えています。そして「お得意様」を作りたいとも考えています。そのため、銀行の担当者と接触する機会を増やし、長期的な関係を構築するのが良いでしょう。そのカギを握るのは、銀行の担当者との信頼関係です。普段から接し方に気を付け、適切な情報提供をし続けることで、「信用」を積み重ねていきましょう。

【関連記事】金融機関から融資を受けるには?訪問時のポイント

リスクと返済計画の重要性

不動産投資のための融資を受ける場合、きちんと返済できるか不安になる方もいるかもしれません。返済計画を立てる際は、以下の3つのことに注意すると良いでしょう。

- 借入残高を正確に把握する

- 現在の収支の状態を正確に把握する

- 返済できる毎月の金額(元金+利息)を計算する

まずは現状を把握することです。返済できる毎月の金額は、「税引後利益+減価償却費」よりも小さい金額までとなります。これよりも大きな返済額になると資金不足となるため、常にこの式を意識するようにしてください。

また、創業間もない頃は、経営が軌道に乗るまである程度の期間がかかります。創業融資の場合、据置期間といって、「元金の返済が発生せず、利息のみ支払う期間」があります。据置期間については金融機関によって異なるので、綿密に情報収集しておきましょう。なお、据置期間は銀行の担当者が決めるため、こちらの希望する期間が決定されるわけではないことに留意する必要があります。

まとめ

以上、個人属性から金融機関との付き合い方まで幅広く見てきました。融資は「信用」によって成り立ちます。身の回りをきちんと整え、先方の心証を悪くしないようにしたいものです。

関連記事

-

困った入居希望者の特徴9選!断る方法と注意点2024-03-28⻑い間空室になっている物件に申し込みが入ると、入居者がどんな人なのかを確認せずつ......

困った入居希望者の特徴9選!断る方法と注意点2024-03-28⻑い間空室になっている物件に申し込みが入ると、入居者がどんな人なのかを確認せずつ...... -

マイソクとは?差別化するコツと5つの注意点2024-03-27入居付けをスムーズに行うためには、マイソクの内容を充実させるのがポイントです。さ......

マイソクとは?差別化するコツと5つの注意点2024-03-27入居付けをスムーズに行うためには、マイソクの内容を充実させるのがポイントです。さ...... -

ゴミ屋敷のリスクと対応・予防方法を解説【賃貸】2024-03-28賃貸経営に大きな影響をもたらすのが、入居者による迷惑行為です。その中でも特に「ゴ......

ゴミ屋敷のリスクと対応・予防方法を解説【賃貸】2024-03-28賃貸経営に大きな影響をもたらすのが、入居者による迷惑行為です。その中でも特に「ゴ...... -

仲介業者の選び⽅◇不動産投資の基本戦略2024-03-26不動産投資における成功は、資産価値や収益性の最大化に繋がる物件を見つけることから......

仲介業者の選び⽅◇不動産投資の基本戦略2024-03-26不動産投資における成功は、資産価値や収益性の最大化に繋がる物件を見つけることから...... -

【大家必読】入居者同士の隣人トラブルで知っておきたい4つの対処法と注意点2024-03-28不動産投資を始める前に心配なのが「隣人トラブル」という方は多いのではないでしょう......

【大家必読】入居者同士の隣人トラブルで知っておきたい4つの対処法と注意点2024-03-28不動産投資を始める前に心配なのが「隣人トラブル」という方は多いのではないでしょう...... -

不動産登記簿謄本(登記事項証明書)の見方をわかりやすく解説2024-03-24不動産登記簿謄本は、正しくは登記事項証明書といいます。物件の所在や種類、所有者な......

不動産登記簿謄本(登記事項証明書)の見方をわかりやすく解説2024-03-24不動産登記簿謄本は、正しくは登記事項証明書といいます。物件の所在や種類、所有者な......