2024年3月27日

金融機関から融資を受けるには?訪問時の3つのポイント【チェックシート付き】

不動産投資をする場合、金融機関に何度も足を運ぶことになります。ここでは訪問時に注意すべきことをまとめます。ぜひ参考にしてください。

金融機関にはどのような種類があるの?

一口に金融機関と言っても、その種類は多岐に渡ります。現金を引き出す際に利用している銀行もあれば、融資専門の金融機関も存在します。まずはどのような金融機関があるのかを確認しておきましょう。

【関連記事】【金融機関別】ローンの取り扱い方法を解説!主要7機関の特徴もチェック

融資条件の比較

金融機関によって、「金利」「手数料」「返済条件」が異なります。複数の金融機関を比較し、有利に借りられるところを探しましょう。

メガバンクは地銀と比較すると比較的金利も安く、返済期間も長く設定してもらえます。その分審査が厳しくなっています。

地銀は不動産投資に積極的な企業と、消極的な企業があります。融資条件も様々で、例えば金利に関しても1%半ば〜4%半ばと幅があります。

信用金庫・信用組合は金利自体は地銀と大差はありません。しかし、融資を受けられるエリアが限定されています。

なお不動産会社と提携する金融機関の場合、低金利で借りられることもあります。不動産会社にも融資に強い・弱いところがあるため、融資に強い不動産会社に相談してみると良いでしょう。

個人属性と融資の可否

融資の際には個人属性を見られます。個人属性とは、融資を申し込む人の勤務先や年収などの経済的・社会的背景のこと。「この人にいくら貸せるか」という与信も個人属性によって判断されるため、融資を受けられる信用を積み重ねておきましょう。

【関連記事】個人属性とは?融資における審査のポイント

融資は準備が全て!

お金を借りるにあたって、まずは貸す側(金融機関)の立場を考えてみましょう。お金を貸すということは、「その人がしっかりと返済してくれるのか」「途中で返せなくなるのではないか」という懸念を常に抱くことが容易に想像できます。その懸念を払拭しない限り、あなたは融資を受けることができません。

提携ローンの利用

不動産会社の中には、金融機関と提携をしているところもあります。上で述べた通り、場合によっては金利などの条件を優遇してくれることもあります。そのためまずは不動産会社に相談してみましょう。

新着物件情報

家賃相場急上昇中エリアでの物件が新たに発売に!

もっと新着物件情報を知りたい・先行で情報を受け取りたい方はLINE登録(無料)がおすすめ!

具体的な訪問方法

準備をしっかりと行ったら、いよいよ金融機関への訪問です。ここでは、アポイントを取る時、取った時に気を付けることを説明していきます。

先方が忙しい日にちの訪問を控える

融資担当者は、日々融資案件を多く抱えています。それに伴い、書類作成などの事務作業に追われています。融資担当者の忙しい日にちや時間帯にアポイントを取っても、融資担当者は内心快く思わないかもしれません。従って、忙しいタイミングで金融機関を訪問するのは避けたいところです。

融資担当者が忙しい日にちは「月初め」「月末」「毎月5の倍数の日(5日、10日、15日、20日、25日)」になります。忙しい時間帯は午後(店舗窓口が15時までのため)。よってこれ以外の日にち・時間帯にアポイントを取ることをおすすめします。

都合の悪いことから話す

融資担当者は内心、「できるだけ融資をしたい」と考えています。単純に考えれば、会社への借入金元本のうち、返済される利子が金融機関の収入となるためです。例えば、3,000万円を金利3%で融資している場合、この融資先に対する金融機関の年間収入は「融資額3,000万円×3%=90万円」となります。

金融機関は融資先に対して、融資実行を可能とする材料を探しています。だからこそ、金融機関への訪問では融資担当者に都合の悪いことを先に話し、その後に改善策を伝えることで締めくくることが良いでしょう。

例えば、賃借人が退去して不動産収入が前年より減少したと仮定します。ここで「前年より収入が減少した」という事実だけを伝えるだけでは、「次年度はさらに不動産収入が減少するかもしれない」と融資担当者は不安を感じてしまいます。しかし、改善策を説明できれば、融資担当者からの信用度はアップします。

例えば、「人気の家電を据え付ける」「賃料を下げる」などです。このように、具体的な改善策を金融機関に伝えるのがポイントとなります。

訪問した金融機関が「第一希望」であることを伝える

融資をしてもらう際には、複数の金融機関に審査を通すことになると思います。この際、就職活動の時と同じように、各行の担当者に対して「貴行が第一志望です」と伝えるようにしましょう。例えば、正直に「貴行は3番手です」と伝えると、先方もあまり良い印象を受けません。くれぐれもすべての金融機関が第一志望であることを伝えるようにしてください。

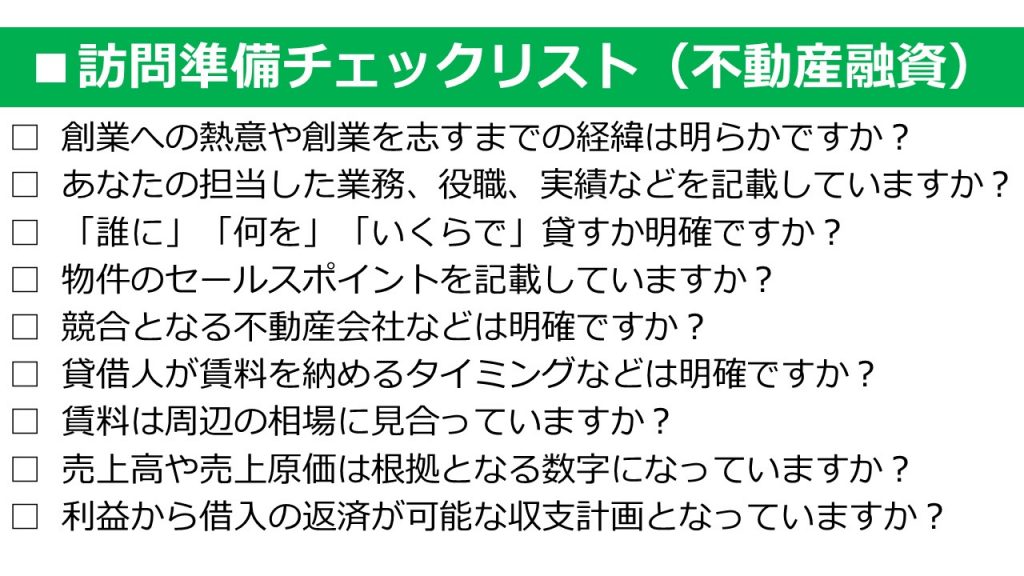

こちらは日本政策金融公庫の資料をもとに作成したチェックリストです。金融機関の融資担当者と面談する際には、これらのことに答えられるようにしておきましょう。

フィナンシャルアドバイザーの利用

フィナンシャルアドバイザーとは、個人顧客の資産運用、土地活用、相続問題、さらにそれにかかわる財務一般などの相談を受けて、実践的なアドバイスを行うスペシャリストのこと。FP技能士やAFP/CFPを保持している人が大半です。不動産のオーナーに代わって不動産価値を向上すべく管理・運営する、プロパティマネジメントを展開している人もいます。

不動産管理のパートナーとしてオーナーの立場に寄り添い、経営の視点から運営管理、キャッシュフロー及び物件価値を最大化する提案を行ってくれます。賃貸物件に投資する際のリスクを回避してくれるため、余裕があればこのような専門家にお願いするのも良いのではないかと思います。

オンライン金融サービスの利用

オンライン不動産投資サービスもあります。例えば不動産投資サービスである「INVASE」は、原則Webのマイページからやりとりできるメッセージ機能と電話で投資を行います。

INVASE バウチャー(借入可能額証明書)というサービスでは、借入条件を決めた後に物件を選ぶ仕組みになっています。投資家に無理のない借入可能額を提供してくれたり、物件を決める前に融資可否がわかるなど、投資家にメリットがあるサービスとなっています。このようなオンラインのサービスを利用する方法もあるでしょう。

金融機関との良好な関係構築

金融機関の融資担当者は、基本的には「貸したい」と考えています。そして「お得意様」を作りたいとも考えています。そのため、銀行の担当者と接触する機会を増やし、長期的な関係を構築するのが良いでしょう。そのカギを握るのは、銀行の担当者との信頼関係です。普段から融資担当者との接し方に留意し、適切な情報提供をし続けることで、「信用」を積み重ねていきましょう。

まとめ

以上、金融機関を訪問するために心がけることについて説明してきました。テクニック中心の話になってしまいましたが、大切なことは金融機関から「信用」を獲得することです。「この人なら融資できる」と融資担当者に思ってもらえるような姿勢が求められます。

会員限定情報

関連記事

-

定期借地権の3つの種類とメリット・デメリットを初心者向けに解説2024-03-27不動産投資において、「定期借地権」は触れる機会が少ない権利です。しかし実際に出て......

定期借地権の3つの種類とメリット・デメリットを初心者向けに解説2024-03-27不動産投資において、「定期借地権」は触れる機会が少ない権利です。しかし実際に出て...... -

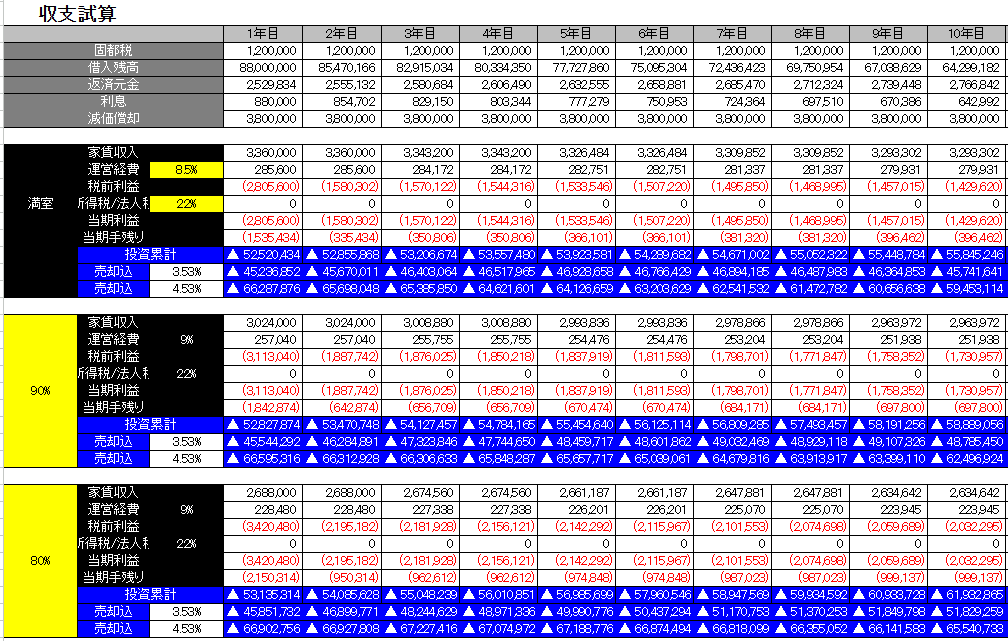

収支シミュレーションのやり方【不動産投資】2024-03-28不動産投資の収支シミュレーション(エクセル)をダウンロード ここでは収支シミュレ......

収支シミュレーションのやり方【不動産投資】2024-03-28不動産投資の収支シミュレーション(エクセル)をダウンロード ここでは収支シミュレ...... -

物件探しのポイント◇不動産投資の基本戦略2024-03-26不動産投資は、老後資金の調達など資産形成における優れた手段の1つです。しかし投資......

物件探しのポイント◇不動産投資の基本戦略2024-03-26不動産投資は、老後資金の調達など資産形成における優れた手段の1つです。しかし投資...... -

相続税路線価とは?路線価図の見方から評価の計算方法までわかりやすく解説2024-03-24相続税路線価は、相続税の課税対象となる財産を評価するための数値です。この活用方法......

相続税路線価とは?路線価図の見方から評価の計算方法までわかりやすく解説2024-03-24相続税路線価は、相続税の課税対象となる財産を評価するための数値です。この活用方法...... -

新築アパート投資のメリット・デメリットを整理|最新データから考える判断軸2025-12-22不動産投資を検討する中で、「新築アパート」という選択肢に興味を持つ方は少なくあり......

新築アパート投資のメリット・デメリットを整理|最新データから考える判断軸2025-12-22不動産投資を検討する中で、「新築アパート」という選択肢に興味を持つ方は少なくあり...... -

不動産投資で利益が発生する4つの仕組みとリスクを分かりやすく解説2024-03-24不動産投資をしようと思っている・実際にしている方はかなり多くいらっしゃいます。一......

不動産投資で利益が発生する4つの仕組みとリスクを分かりやすく解説2024-03-24不動産投資をしようと思っている・実際にしている方はかなり多くいらっしゃいます。一......