2024年3月27日

連帯保証とは?連帯債務・ペアローンとの違い

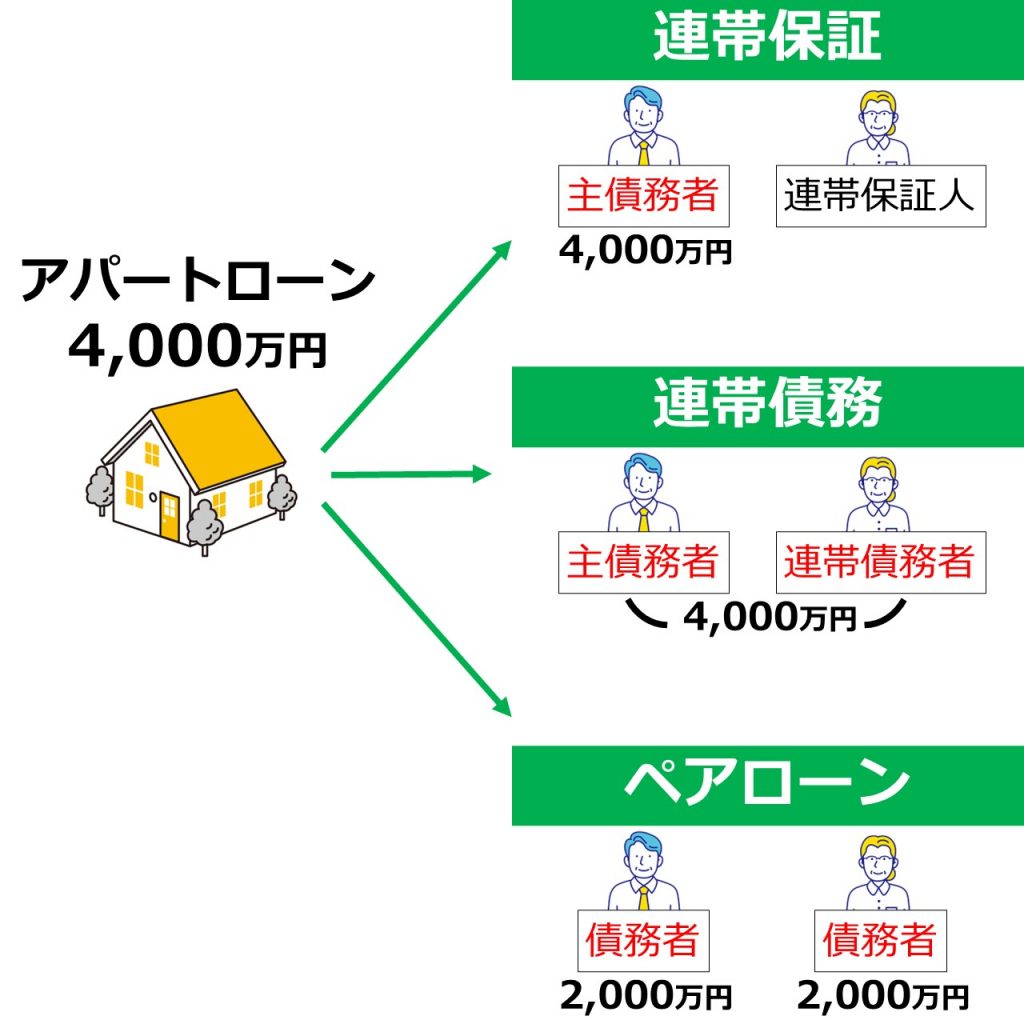

不動産投資を行う際、連帯保証や連帯債務という言葉を聞いたことがあると思います。これらの保証をつけると、融資の際に有利に働く可能性があります。たとえばアパートローンにおける融資額を増やせるかもしれません。とはいえ、連帯保証と連帯債務の違いを明確に説明できる方は意外と少ないのではないかと思われます。今回は、「連帯保証」「連帯債務」、そしてしばしば引き合いに出される「ペアローン」について見ていきたいと思います。

債務保証とは?

債務保証とは、金融機関等が行う融資について、第三者が返済を保証することです。融資の返済が滞った場合は債務者に代わって保証人が返済しなければなりません。保証人は、債務保証を実行したことにより、元の債務者に対して代わりに支払ったお金を返済してもらう権利(求償権)が発生します。

「返してもらうように請求できるなら問題ないじゃないか」と思われるかもしれません。しかし実際にはそううまくは行きません。保証人が支払わなければいけないケースでは、多くの場合債務者本人に連絡が付かないか、返済資金がない状態にあります。つまり求償権があったとしても結局お金を払ってもらうことができません。最悪の場合、保証人が自己破産に追い込まれることもあります。

連帯保証とは?

連帯保証とは、保証人が主たる債務者と連帯して債務を負担することです。ペアローンとは異なり、アパートローンを契約するのは一人です。例えば夫がアパートローンを契約したとします。配偶者である妻が連帯保証人となり、万が一契約者である夫の返済が滞った場合は、連帯保証人である妻に支払いの義務が生じます。

連帯保証人は、債権者から「貸した金を返してほしい」などの請求を受けたとき、まず債務者に請求してほしいと主張できる「催告の抗弁権」がありません。また債務者の財産を先に差し押さえるように主張できる権利である「検索の抗弁権」もありません。つまり「主債務者に請求して欲しい」「主債務者が支払えるので私は払いません」といった主張は認められないということです。

連帯債務とは?

連帯債務とは、1つの借り入れに対してそれぞれが全額の債務を負うことです。主なアパートローン契約者と連名で1本のアパートローンを契約します。夫が主たるアパートローンの契約者だとすると、配偶者である妻は連帯債務者として全額の債務を負います。 連帯債務者も連帯保証人同様、「催告の抗弁権」「検索の抗弁権」はありません。また連帯保証人は債務者ではないのに対し、連帯債務者は債務者となります。「催告の抗弁権」「検索の抗弁権」が主張できなくなる結果、主債務者に支払い能力があったとしても、連帯債務者は債権者から請求されたら支払わなければならなくなります。この場合、主債務者に対して「全額」を求償できます。

また、連帯保証人が2人いる場合は、半分はもう一人の連帯保証人に請求してほしいと主張できず、請求されると一人で全額を支払う必要があります。

ペアローンとは?

ペアローンとは、同一物件に対して、親族(夫婦や親子など)と個々人の収入を基準に「2本」のアパートローンを組む方法です。両者とも「主たる債務者」となり、互いに相手の連帯保証人になります。

🆕新着物件情報🏘️

同性婚や同性カップルでも保証人になれる?

同性パートナーでも「連帯保証」「連帯債務」「ペアローン」を組むことができます。ただ、それらの利用を親族・配偶者に限るといった制限をつけている場合もあります。

そのような中で、民間金融機関と住宅金融支援機構が共同で提供する「フラット35」は、2023年1月から同性パートナーでも連帯債務で申し込めるようになりました。申込先の金融機関に①地方公共団体が発行するパートナーシップ証明書、宣誓書受領証またはこれに準ずる書類、もしくは②同性パートナーに関する合意契約に係る公正証書の正本もしくは謄本、のいずれかを提出すれば、あとは申込要件、借入金利、融資手続は通常のフラット35と同様です。また団体信用生命保険も、夫婦連生団信(デュエット)に加入できます。

SDGs(持続可能な開発目標)の目標5にジェンダー平等があることもあって、多くの金融機関がLGBTへの対応を進めています。LGBTカップルが利用できる住宅ローンは今後も増えていくものと予想されます。LGBTカップルにとっては望ましいことであると言えるでしょう。

同性パートナーとローンを組む場合のリスク

LGBTカップル2人でローンを組む場合には、関係解消リスクの考慮が必要です。法律婚の場合は離婚にあたって、結婚してから夫婦が協力して築いた財産を離婚時に公平に分け合う「財産分与」が認められています。しかしLGBTカップルは法的な婚姻関係になく、財産分与を求めることができません。ゆえに、関係解消後にトラブルに発展する可能性があります。

このトラブルを避けるためには「パートナーシップ契約書」の作成がおすすめです。これは公正証書であり、万が一カップルが別れることになった場合にローンや住宅をどうするのかを話し合って決めてまとめておきます。そうすることで、関係解消時のトラブルを解決するための参考資料となります。

またローンの返済途中にパートナーが亡くなった場合、団体信用保険に加入していれば残債の返済は免除されます。しかし遺されたパートナーは法定相続人ではありません。そのため法定相続人である遺族が相続権を主張した場合、2人で購入した物件の所有権がパートナーに移転しない可能性があります。これを避けたい場合は事前に遺言書を作成し、所有権を明確にしておくことが大切です。

自分に合ったローンの選び方

投資用のローンを選ぶ際は、自分にあったものを選びましょう。

アパートローンかプロパーローンか

アパートローンは融資条件や審査基準を満たすことで、融資が認められるものです。物件で審査基準が変わらないのが特徴です。融資条件に一致するかどうかで判断するため、結果通知までの期間が短い傾向があります。

借入額の上限は、多くの場合、年収を基準に設定されます。一般的には年収の7倍~8倍が目安で、年収800万円の方であれば5,600万円~6,400万円が上限となります。審査基準を把握しやすい反面、審査の結果は収入状況や属性に左右されます。

プロパーローンは、投資家の資産や事業実績を見て融資を決めるローンです。複数の情報を考慮しながら審査するので、結果通知までの期間が長い傾向があります。

一方、借入額の上限を引き上げやすい点は魅力的でしょう。実際の上限は投資家の状況によって変動しますが、1億円を上回る融資を受けられるケースもあります。審査期間にこだわらず、高額の融資を受けたい方に向いているローンと言えます。また、保証会社の保証は必要ありませんが、保証人もしくは連帯保証人が必要です。

【関連記事】住宅ローン、アパートローン、プロパーローンの違いについて解説

変動金利か固定金利か

投資用のローンを選ぶ際には、金利についても検討するようにしましょう。金利には「変動金利」と「固定金利」の2種類があります。

一定期間ごとに金利を見直す「変動金利」

一定期間ごとに金利を見直すのが「変動金利」です。他に比べて金利が低い場合が多く、ローンの支払総額を減らしたいときに有利なプランと言えるでしょう。ただ、金利が変動するタイミングは予想しにくく、金利が一定の商品に比べると計画通りに運用しにくい点がデメリットです。金利が上昇すれば月々の返済額や支払総額が増えますが、逆に下落すれば投資効率が良くなります。

金利が常に一定の「固定金利」

対して、金利が一定であるものが「固定金利」です。固定金利には「選択型固定金利」と「全期間固定金利」の2種類があります。

「選択型固定金利」は契約者が決めた一定期間のみ、固定金利が反映されるものです。不動産投資ローンの場合は3年~5年が一般的ですが、10年以上の固定金利期間を選べるプランもあります。一定期間が経過したあとは、固定金利と変動金利のいずれかを選ぶことになります。経済状況や金利を見ながら返済を続けたい人にとってメリットがあるプランと言えます。

「全期間固定金利」は、金利の変動の有無に関わらず、借入時に決定した金利で返済を続けるプランです。市場の金利に左右されず、そのリスクの低さが魅力です。完済までの支払いをシミュレーションしやすいというメリットもあります。一方で、変動金利に比べて金利が高くなります。

まとめ

以上、連帯保証、連帯債務、ペアローンについて見てきました。またLGBTのカップルがローンを組む際の注意点なども確認しました。特に後者は、LGBTカップルの一方が法定相続人になれないなど意外な落とし穴も多いため、注意が必要です。この記事が多くの方の役に立てれば幸いです。

関連記事

-

不動産クラウドファンディングとは?仕組みから投資方法まで解説2024-03-26不動産クラウドファンディングは不動産特定共同事業法に基づく小口化商品の1つです。......

不動産クラウドファンディングとは?仕組みから投資方法まで解説2024-03-26不動産クラウドファンディングは不動産特定共同事業法に基づく小口化商品の1つです。...... -

所有権とは?民法上の意味や動産・不動産の違いを解説2024-03-24所有権は、特定の物を自由に使用・収益・処分できる権利です。これは物を直接的・排他......

所有権とは?民法上の意味や動産・不動産の違いを解説2024-03-24所有権は、特定の物を自由に使用・収益・処分できる権利です。これは物を直接的・排他...... -

多法人スキームとは?概要とメリット・デメリット2024-03-28多法人スキームという言葉をご存じでしょうか。あまり聞き慣れないワード......

多法人スキームとは?概要とメリット・デメリット2024-03-28多法人スキームという言葉をご存じでしょうか。あまり聞き慣れないワード...... -

DCF法とは? 計算方法や概念について解説2024-03-27DCF法とは、資産などを評価するために用いられる算出方法です。金融機関が積算価格......

DCF法とは? 計算方法や概念について解説2024-03-27DCF法とは、資産などを評価するために用いられる算出方法です。金融機関が積算価格...... -

物件探しのポイント◇不動産投資の基本戦略2024-03-26不動産投資は、老後資金の調達など資産形成における優れた手段の1つです。しかし投資......

物件探しのポイント◇不動産投資の基本戦略2024-03-26不動産投資は、老後資金の調達など資産形成における優れた手段の1つです。しかし投資...... -

借地権物件◇不動産投資の基本戦略2024-03-26不動産投資で「借地権」が設定されている物件に当たることがあります。借地権は、特に......

借地権物件◇不動産投資の基本戦略2024-03-26不動産投資で「借地権」が設定されている物件に当たることがあります。借地権は、特に......