2024年3月28日

【相続】手続きに必要な4つのステップと期限・トラブル対策を解説

相続は、民法で定められた「被相続人の財産上の権利や義務を相続人が引き継ぐ手続き」です。中には期限の決まったものもあり、知らないとトラブルになる可能性があります。

この記事で分かること

- 被相続人の財産上の権利や義務を、相続人が引き継ぐ手続き

- 重要な期限は3カ月の熟慮期間と10カ月相続税申告

- 手続きに不安がある場合には弁護士・税理士・司法書士・行政書士への相談を検討

相続手続きで重要な期限

親や配偶者など身近な方が亡くなると、その方が残した財産を引き継ぐ「相続」という手続きが発生します。これは誰しもが経験する手続きです。しかしその流れや具体的な手順を知っている方は少ないのではないでしょうか。

相続は、「被相続人(亡くなった方)の財産上の権利や義務を、相続人が引き継ぐ」という法律上の重要な手続きです。

民法に定められた相続順位に従って「誰が引き継ぐか」を確定します。また並行して相続人の財産を調査し、全ての遺産を分配しなければなりません。それに付随して、税金の申告や不動産の所有権移転登記などを行う義務も生じます。

中には期限に遅れると経済的な損失が生じたり、罰が科せられたりするものもあります。このため大まかな流れや重要な期限を把握しておくことが不可欠といえるのです。

最重要ポイントは3カ月と10カ月

手続きの中でも重要なポイントとなるのが相続開始から3カ月と10カ月の2つです。3カ月の期限は相続を承認するか放棄するかを決める「熟慮期間」です。一方の10カ月は「税金の申告・納付期限」です。

相続放棄の熟慮期間は3カ月

「相続放棄」という言葉を耳にしたことがある方は多いのではないでしょうか。

これは、「被相続人の遺産を一切放棄する」という方法です。預貯金や不動産などのプラスの財産だけでなく、借金を返済する義務なども引き継ぎません。このため、被相続人が大きな負債を残して亡くなった場合などに使われる選択肢です。

放棄をする場合には、相続開始を知った日から3カ月以内に家庭裁判所に対して申述をしなければなりません。この期限を過ぎると、単純承認を選択したとみなされる「法定単純承認」が成立し、以降は放棄ができなくなってしまいます。

また「資産の範囲内で負債も受け継ぐ」という手続きである限定承認も同様です。

つまり、3カ月を過ぎると、被相続人が残した借金を返済する義務を引き継がなければならなくなってしまうのです。

相続の承認に関する3つの選択肢は以下のとおりです。

| 単純承認 | プラスの財産(資産)もマイナスの財産(負債)もすべてを引き継ぐ |

| 相続放棄 | プラスの財産(資産)もマイナスの財産(負債)も一切引き継がない |

| 限定承認 | プラスの財産(資産)からマイナスの財産(負債)を差し引き、プラスになる場合だけ引き継ぐ |

相続手続きの大まかな流れ

相続ではさまざまな手続きが必要となります。まずは前述した3カ月と10カ月をはじめとした「期限の定められた手続き」を踏まえて進めていくのが基本です。

大まかな流れや、他の期限についても把握しておきましょう。

死亡届の提出・火葬許可申請は7日以内

人が亡くなったときにまず行わなければならない手続きが、死亡届の提出・火葬(埋葬)許可申請です。

死亡届の提出期限は、国内の場合は「死亡を知った日から7日以内」とされています。とは言え、現実的には直ちに行う必要がある手続きです。通常は死亡届とともに火葬許可申請を提出します。なぜならこの許可がなければ葬式もあげることができないからです。

また手続きを怠ると、「5万円以下の過料」という罰則規定も設けられています。

これらの書類提出義務は同居の親族などにありますが、葬儀社でも代行してもらえます。

相続人と相続財産の確定は熟慮期間をめどに

前述の通り、相続放棄や限定承認を選択する場合には、相続開始から3カ月以内に家庭裁判所に対して申述をしなければなりません。

この前提として「誰が引き継ぐか」と「遺産は何か」を明確にする必要があります。

まずは被相続人の出生から死亡までのすべての戸籍を集めます。そのうえで配偶者や子どもなど、相続人になり得る立場の人をすべて抽出します。例えば「前妻の子」なども該当します。

一方の相続財産調査では、借金などの負債も含めて、すべての遺産をリストアップしなければなりません。

準確定申告は4カ月以内

被相続人が個人事業主であった場合は、相続人が代理で確定申告を行います。その年の1月1日から亡くなった日までの所得を税務署に申告・納税をする手続きが準確定申告です。

この期限は、相続開始から4カ月以内とされています。

準確定申告は、翌年の確定申告が必要な場合に限って行わなければならない手続きです。会社員の方や収入が公的年金だけで400万円以下の方などは必要ありません。

相続税申告までに遺産分割を

引き継ぐ遺産の総額が基礎控除額を超える場合には、「相続の開始があったことを知った日」の翌日から10カ月以内に相続税の申告と納付をしなければなりません。

遺産の受け取人ごとに税を納める必要があるため、この期限までに遺産分割を終えているのが理想です。「小規模宅地等の特例」や「配偶者控除」などの措置には申告が必須となるためです。

なお基礎控除額は「3,000万円+600万円×法定相続人の数」と定められています。遺産額がこれを超えなければ申告も納税も必要ありません。

ただし、上記の特例などを受けることで納税が不要となる場合には、「申告期限後3年以内の分割見込書」などを提出することが必要です。

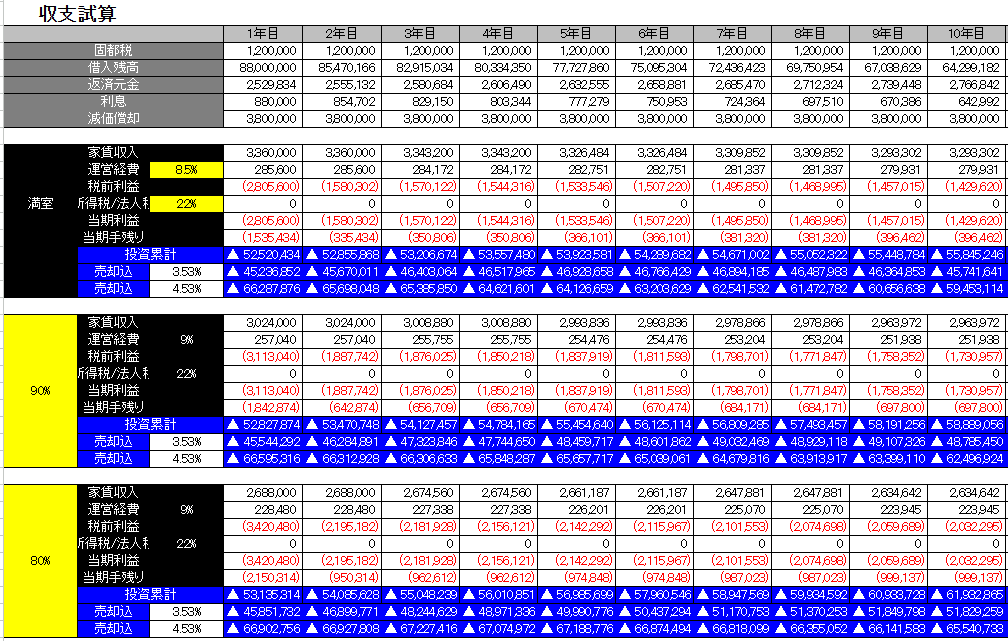

新着物件情報

家賃相場急上昇中エリアでの物件が新たに発売に!

もっと新着物件情報を知りたい・先行で情報を受け取りたい方はLINE登録(無料)がおすすめ!

2024年4月から相続登記が義務化

これまでは不動産の所有者が変わっても、その登記はあくまでも相続人の権利でした。そのため実際には手続きが行われず、所有者が被相続人のままになっているケースが少なくありませんでした。

これにより実際の所有者が分からないといった弊害が生じていました。これを受けて不動産登記法が改正され、相続後の所有権移転登記が義務化されました。

所有権移転登記は3年以内

相続登記の義務化は2024年4月から施行されるルールです。不動産を取得した人は、所有権を取得したことを知った日から3年以内に所有権移転登記を申請しなければなりません。

これを怠ると「10万円以下の過料」という罰則が科せられます。

しかし遺産分割協議が難航した場合には、期限内に不動産の相続人を確定できない可能性も生じるでしょう。このため制度の改正に合わせ、相続人申告登記という救済措置も開始されます。

所有権が相続人に移ることだけを暫定的に申請すれば、過料の対象にはなりません。

参考:法務局「相続登記の申請の義務化と相続人申告登記について」

過去の相続も義務化の対象

2024年3月以前に相続で取得した不動産に関しても、今回の改正で登記の義務が課せられる点に注意が必要です。

つまり、これまでに相続や遺贈で不動産を取得し、登記をしていなかった場合、2027年3月までに登記申請をしなければならないことを意味しています。

手続きを相談できる士業

相続手続きを扱う専門家は、弁護士・税理士・司法書士・行政書士の4士業です。手続きに不安がある場合には、相談内容に応じて専門家を頼ることも検討しましょう。

誰が引き継ぐかを調査する場面を例に挙げても、「被相続人の子が先に亡くなっている場合」「相続人になる関係の家族が同時に亡くなった場合」など、ケースに応じて個別のルールが定められています。そのため法律の知識がなければ相続人を確定することが困難です。

ただし、いずれの士業も相続を扱っているとは限りません。「相続を専門に扱っている」という視点で相談先を探しましょう。

トラブルの相談は弁護士へ

相続手続きで弁護士が活躍するのは、何らかのトラブルの懸念がある場合です。

「遺産分割協議がまとまらずに相続人同士でもめている」「被相続人に多額の借金が見つかり、相続放棄を検討したい」など、当事者だけで解決が難しいケースでは、弁護士に依頼するのが適しています。

特に遺産分割トラブルで調停が必要な場合などは、弁護士だけが代理人を務められます。

税申告は税理士へ

税金の申告が必要な場合、最適な相談先は税理士です。遺産が基礎控除額を超える場合はもちろん、不明確な場合も税理士に依頼すると

引き継ぐ遺産の中には、不動産や非上場会社の株式など、評価額の算出が難しい財産が含まれるケースがあります。このような場面では、税理士の専門知識を生かして、その資産に応じた最適な手法で適法に評価額を抑えることが大切だからです。

「自身の試算では基礎控除額を超えていたが、税理士の評価では相続税が発生しなかった」という事例も珍しくはありません。

登記は司法書士へ

引き継ぐ遺産に不動産が含まれる場合、前述の通りその所有権移転登記が必須です。この登記を依頼したいのであれば、司法書士に相談するのが適切です。

法律上の相続の基本は「法定相続分に従った共有」です。遺産分割前の相続財産は、すべて相続人の共有状態となっています。

このため共有持分通りに登記をするのであれば容易に申請ができます。しかし遺産分割協議で決めた特定の相続人が不動産を取得するようなケースは違います。根拠となる遺産分割協議書を添付するなど、厳格な手続きが求められるのです。

書類作成は行政書士へ

行政書士は、一般的には許認可などの行政手続きの代行で知られています。一方で「事実証明に関する書類」「権利義務に関する書類」などを作成する専門家でもあります。

相続手続きでは、関係性を示す「法定相続情報一覧図」や遺産を一覧にした「相続財産目録」、遺産分割の内容を記した「遺産分割協議書」など、さまざまな書類の作成が必要です。これらの書類が「事実証明に関する書類」や「権利義務に関する書類」に該当します。

手続きの流れや書類作成方法が分からない場合は、行政書士に相談するとよいでしょう。

不要な遺産を受け取りたくない場合の対処法

「わずらわしい手続きをしたくない」「遺産の中に不要なものがある」など、さまざまな理由で相続財産を受け取りたくないケースも起こり得るでしょう。

財産を受け取らない方法として一般的に知られる手続きは相続放棄です。しかしそれがすべての場面で有効な手続きであるとはいえません。

どのような理由で「遺産を受け取らない」という選択をするかによって、取るべき方法が異なります。

すべての遺産がいらない場合は相続放棄

相続放棄は「被相続人の財産上の権利と義務をすべて引き継がない」という手続きです。放棄をした人は「はじめから相続人ではなかった」ものとして扱われます。そのため「一切の財産を引き継ぎたくない」「相続自体に関わりたくない」などのケースでは有効な手段です。

一方で、特定の財産だけを対象に放棄することなどはできません。例えば「不要な空き家を相続したくはないが、現金や預金などは受け取りたい」などの場合には、別の方法を検討しなければならないのです。

相続放棄が受理されると撤回は困難

相続放棄が一旦受理されると、それを撤回することは困難です。仮に相続放棄をした後で大きな財産が見つかったとしても、相続放棄をした人には受け取る権利がありません。

このため放棄を検討する場合には、相続財産を正確に把握しておく必要があるのです。

1人に遺産を集めたい場合は相続分の放棄

「父親の遺産を母親にすべて引き継がせたい」などの理由から、遺産を受け取らない選択をする事例は比較的多くみられます。このような場合も選択肢として相続放棄が適していないことも知っておきましょう。

被相続人の配偶者にすべての遺産を集めたいという場面で、全員の子どもが相続放棄をすると、もともと「配偶者と子ども」であった相続人が「配偶者と被相続人の親」「配偶者と被相続人の兄弟・姉妹」のように移行してしまいます。

これでは母親がすべての遺産を受け取ることはできません。

ここで有効な選択肢は、「相続分の放棄」です。これは相続を承認したうえで、遺産分割協議の中で自分の相続分を放棄する方法です。

この方法であれば相続権が次の順位に移行することがなく、特定の相続人に遺産を集めることができます。

不要な遺産だけの放棄は不可

相続放棄では特定の遺産だけを指定して放棄することができないため、不要な遺産だけを引き継がないためには遺産分割協議の中で話し合いをするしかありません。

とはいえこの方法は、相続人の誰かがその遺産を引き継ぐことに合意してくれなければ成立しません。

特に不動産のように、相続することで税金などの負担が生じたり、管理責任が生じたりする資産は、相続人同士で慎重に話し合わなければ遺産分割のトラブルにつながる懸念があります。

土地が不要な場合は相続土地国庫希望制度を検討

特に「相続したくない遺産」として頻繁に発生する事例が不動産です。先祖代々受け継がれてきた山であったり、農家を継承する人がいない場合の農地であったり、相続することで責任が発生するうえに、処分自体が困難などの理由で問題になるケースは珍しくありません。

活用の予定がない土地などを相続した場合には、2023年4月に開始された「相続土地国庫帰属制度」の利用を検討しましょう。

相続土地国庫帰属制度は、相続で不要な土地を取得した場合に、一定の要件を満たせば国の所有物とすることができる制度です。農地や山林なども対象で、制度の開始前に相続した土地でも利用できます。

相続土地国庫帰属法の要件

相続土地国庫帰属法の利用には、さまざまなハードルがあることも事実です。

建物がある土地は建物を解体しなければ、境界が未確定の土地は確定測量をしなければ申請自体が認められないなど、要件を満たすために比較的大きな金額の支出が必要になる可能性も否めません。

申請自体ができない「却下事由」と、申請しても不承認になる「不承認事由」を知ったうえで、制度の利用を検討しましょう。

【却下事由|申請自体ができないケース】

- 建物がある土地(解体すれば申請可)

- 担保権や使用収益権が設定されている土地

- 他人の利用が予定されている土地

- 特定有害物質で土壌が汚染されている土地

- 境界が未確定の土地

【不承認事由|申請しても承認されないケース】

- 一定の勾配・高さの崖があって、管理に多額のコストがかかる土地

- 土地の管理・処分に支障になる構造物などある土地

- 除去しなければいけない物体が地下に埋まっている土地

- 管理・処分に隣地所有者などとの争訟が生じる土地

- その他、過分な費用・労力がかかる土地

相続土地国庫帰属制度の費用

相続土地国庫帰属制度の申請には、土地1筆当たり1万4,000円の手数料が必要です。さらに申請が承認された場合には、土地の用途ごとに定められた負担金を納めなければなりません。

雑種地や原野などの負担金は一律で20万円ですが、宅地や山林、農用地区域内の農地などは面積に応じて算出されます。

参考:法務局「相続土地国庫帰属制度の負担金」

相続手続きは生前の対策が有効

「遺産分割で相続人の争いが生じる」「不要な財産だけを手放せない」など、相続で発生しがちなトラブルの中には、被相続人の生前から対策を講じておくことで防げるものが少なくありません。

遺言や生前贈与などがその代表例です。

遺言で財産の贈り先を指定しておけば、相続人は遺産分割の必要がありません。原則として遺言に従う必要があるためで、例えば不動産の登記も遺言書を根拠として所有権移転が可能です。

また、必要な財産を生前に贈与しておけば、不要な財産をまとめて放棄することもできるでしょう。

生前の相続対策によるメリットを正しく認識して、家族で話し合っておくことが大切です。

相続の流れを知って早めに取り組もう

身近な人が亡くなって悲しみに暮れる中であっても、相続の手続きを行わなければなりません。大まかな流れを把握して、期限が定められた手続きを基準にスケジュールを立てて進めていきましょう。

遺言やエンディングノートの作成など、生前に準備をしておくことも大切です。

できるだけ早めに取り組むことが、トラブルの回避に直結します。

会員限定情報

関連記事

-

【不動産投資】積算価格とは?概要と計算方法を分かりやすく解説2024-03-27借り手が不動産投資のためにローンを組む場合、物件の評価額がいくらになるかというこ......

【不動産投資】積算価格とは?概要と計算方法を分かりやすく解説2024-03-27借り手が不動産投資のためにローンを組む場合、物件の評価額がいくらになるかというこ...... -

不動産投資における6種類の利回りとは?注意すべき3つのポイントも解説2024-03-28不動産投資のために物件を購入する際は「収益がどれくらいあるのか」「何年で元がとれ......

不動産投資における6種類の利回りとは?注意すべき3つのポイントも解説2024-03-28不動産投資のために物件を購入する際は「収益がどれくらいあるのか」「何年で元がとれ...... -

【事例あり】⼾建て投資の魅⼒とリスクを解説!2024-03-26「少額で不動産投資を始められる」「不動産投資でローンを組みたくない」という人には......

【事例あり】⼾建て投資の魅⼒とリスクを解説!2024-03-26「少額で不動産投資を始められる」「不動産投資でローンを組みたくない」という人には...... -

入居人数が違う?賃貸経営に影響する3大トラブルと対処法を解説2024-03-28賃貸申込の際に「入居人数」を確認するのは、安全な賃貸経営を行ううえで重要です。入......

入居人数が違う?賃貸経営に影響する3大トラブルと対処法を解説2024-03-28賃貸申込の際に「入居人数」を確認するのは、安全な賃貸経営を行ううえで重要です。入...... -

【金融機関別】ローンの取り扱い方法を解説!主要7機関の特徴もチェック2024-03-27融資はどの金融機関も同じだと思っていませんか? 実は金融機関によって特色があり、......

【金融機関別】ローンの取り扱い方法を解説!主要7機関の特徴もチェック2024-03-27融資はどの金融機関も同じだと思っていませんか? 実は金融機関によって特色があり、...... -

住宅ローン・アパートローン・プロパーローンの違いを分かりやすく解説2024-03-27一般的に不動産のローンというと、「住宅ローン」を思い浮かべる人が多いと思います。......

住宅ローン・アパートローン・プロパーローンの違いを分かりやすく解説2024-03-27一般的に不動産のローンというと、「住宅ローン」を思い浮かべる人が多いと思います。......