2025年1月13日

耐用年数

「耐用年数(たいようねんすう)」は、固定資産が経済的に使用できる期間を指します。税法上の減価償却を計算するために、国が定めた基準が存在します。

例えば、木造アパートであれば約22年、鉄骨造(重量鉄骨)では34年、鉄筋コンクリート造(RC造)であれば47年など、構造や用途によって異なる年数が定められています。実際の寿命とは異なり、税務上の費用配分の基準として機能している点がポイントです。

耐用年数が重要な理由

- 減価償却費の計算に影響する

固定資産の減価償却は、耐用年数を基に算出されます。年数が長ければ1年あたりの減価償却費は小さくなり、短ければその逆となります。したがって、耐用年数は税負担やキャッシュフローに大きく関係します。 - 売却時のキャピタルゲインにも影響

建物の帳簿価額は、減価償却によって毎年下がります。減価償却を進めると売却時の建物評価益が大きくなり、譲渡所得税が増加する可能性があります。耐用年数が短ければ償却ペースは速くなりますが、売却時の課税額が増える場合もあるため、長期的な戦略が必要です。 - 中古物件など個別の扱いに大きな差が生じる

中古不動産を取得した場合は、「簡便法」などを用いて残存年数を計算します。この計算が物件の収支シミュレーションに直結するため、正確な理解が必要となります。

税法上の法定耐用年数の例

以下は、日本の税法における建物の法定耐用年数の一例です。(代表的な構造を抜粋しています)

| 構造の種類 | 一般的な耐用年数 (住居用) |

|---|---|

| 木造(骨格が木) | 約22年 |

| 軽量鉄骨造(骨格材の厚さ3mm未満) | 約19年 |

| 軽量鉄骨造(骨格材の厚さ3mm以上4mm未満) | 約27年 |

| 重量鉄骨造(骨格材の厚さ4mm以上) | 約34年 |

| 鉄筋コンクリート造(RC造) | 約47年 |

※用途や細かな構造区分によっては年数が異なる場合があります。実際に適用する際は税務当局や専門家に確認しましょう。

参考:主な減価償却資産の耐用年数表(国税庁)

🆕新着物件情報🏘️

中古物件の耐用年数の考え方

1. 新築時の法定耐用年数からの残存年数

築年数が経過した中古物件の場合、新築のときに定められた法定耐用年数から実際の築年数を引き、残った年数を使うのが基本です。ただし、残存年数が1年未満となるようなケースでは、さらに計算上のルールが適用される場合もあります。

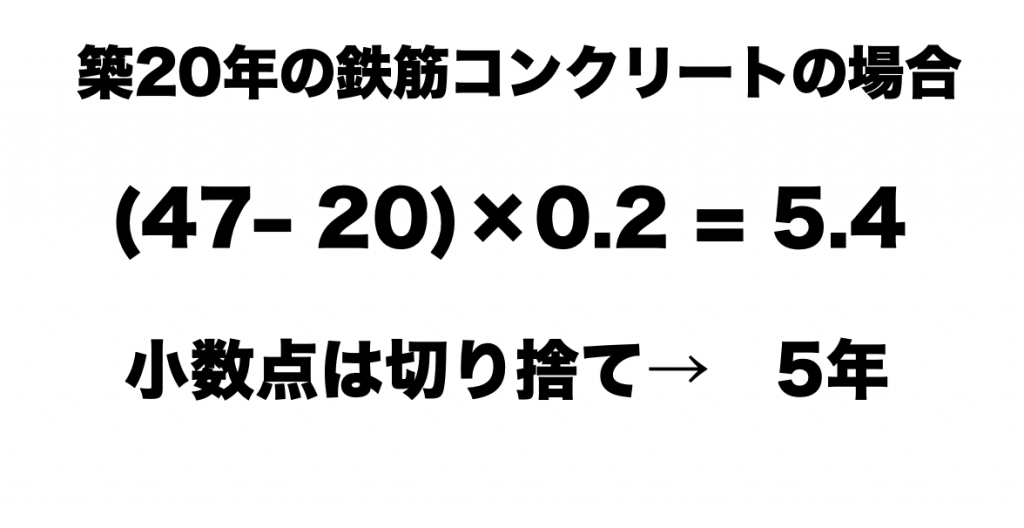

2. 簡便法による計算

中古物件には簡便法がよく用いられます。簡便法の計算式は「(法定耐用年数 − 経過年数) × 0.2(=20%)」です。例えば、法定耐用年数47年のRC造で築20年の物件の場合、簡便法で計算すると5.4年になります。ただし、小数点以下を切り捨てて5年とするケースもあります。

このように、適用方法が変わる場合もあるため、専門家へ確認することが大切です。

設備や外構工事の耐用年数

建物そのものだけではなく、エアコンや給湯器、電気設備、外構(フェンスや門など)といった付帯設備・構築物も、それぞれ法定耐用年数が設定されています。建物と分けて計上する必要がある場合、以下が参考になります。

- 給湯器、エアコンなどの「機械及び装置」:一般的に 6〜15年 など

- フェンス、門、駐車場などの「構築物」:10〜20年 など

減価償却期間が異なる資産を一括で計上してしまうと、計算結果に誤りが生じます。これは税務上のリスクに繋がる可能性があるので注意しましょう。

耐用年数をめぐる注意点

実際の物理的耐用年数との違い

法定耐用年数はあくまでも税務上の期間であり、実際の使用可能年数とは一致しません。実際には減価償却を超えて使用される建物も数多く存在します。

修繕費と資本的支出の線引き

建物に修繕やリフォームを加えた場合、それが「修繕費(当期一括経費)」になるのか「資本的支出(減価償却費)」になるのかで経費計上の仕方が大きく変わります。改修工事によって建物の価値が向上するケースでは、耐用年数も変わる場合があります。

中古物件の選び方や投資戦略に影響

築年数の浅い物件と古い物件では、取得後に適用される残存年数が異なります。そのため、減価償却費の額や期間にも差が生じます。

誤った耐用年数適用リスク

自己流で年数を設定して減価償却を行った場合、税務調査で指摘を受け、修正申告や追加の納税が発生する恐れがあります。必ず専門家や国税庁の公表資料を参考にすることをおすすめします

- 築浅物件:耐用年数がまだ十分残っているため、長期的に少しずつ償却する。

- 築古物件:耐用年数が短いため、短期集中で多くの償却費を取れる反面、売却益が増える可能性がある。

こうした違いをふまえて、投資計画を立てることが重要です。

耐用年数に関するよくある質問や誤解を以下にまとめました。耐用年数への正しい理解は、減価償却の計算だけでなく、投資全体の戦略を考える上でも重要です。

よくある誤解とその解説

誤解1:「耐用年数は建物の物理的寿命と同じもの」

- 実際は?

「法定耐用年数」はあくまで減価償却を計算するための基準であって、実際に建物を使える年数と一致するわけではありません。木造住宅で法定耐用年数が22年でも、25年以上住めるケースは珍しくありません。実際の使用可能期間とは切り離して考える必要があります。

誤解2:「減価償却が終わったら、資産価値がゼロになる」

- 実際は?

減価償却を終えても、物理的にはまだ十分に利用できる建物は多いです。あくまで税務上の減価償却期間が終了するだけで、建物の資産価値が実質的にゼロになるわけではありません。売却する際や貸し出す際には、実際の状態や立地、需要などが大きく影響します。

誤解3:「中古物件は一律で耐用年数が大幅に短くなる」

- 実際は?

中古物件でも、法定耐用年数から築年数(経過年数)を差し引いた残存年数を用いるか、「簡便法」で計算した年数を使うかの2パターンが多いです。必ずしも大幅に短くなるわけではなく、構造や築年数などによって結果が変わります。築古でも実質的に残存年数がまだ長いケースや、逆に思ったより短くなるケースもあります。

誤解4:「修繕やリフォームをすれば、その分だけ耐用年数が延長される」

- 実際は?

通常の補修や修理程度の工事(修繕費)の場合、耐用年数は延長されません。ただし、大幅な増改築や建物価値を高めるような改修工事(資本的支出)を行った際には新たな耐用年数が設定される可能性があります。ただし、税務上の判断は複雑なため、専門家に相談しましょう。

誤解5:「建物と設備をまとめて同じ耐用年数で計上しても構わない」

- 実際は?

建物本体と付帯設備・構築物・機械装置などは、それぞれ法定耐用年数が異なります。本来は正しく区分して計上しなければなりません。一括で建物として計上すると、税務上のトラブルに発展する場合があるだけでなく、短い耐用年数で償却できるはずの設備を損してしまう可能性もあるため要注意です。

よくある質問(Q&A)

Q1. 「減価償却を終えた建物でも貸し出して収入を得られるの?」

A.

もちろん可能です。物理的に建物として機能している限り家賃収入を得ることはできます。法定耐用年数を超えたからといって建物の賃貸ができなくなるわけではありません。ただし、減価償却費の計上は基本的にできなくなるため、収支計画や税金対策に変化が出る点を考慮しましょう。

Q2. 「中古物件の残存年数はどう計算するの?」

A.

大きく分けて2つの計算法があります。

- 新築時の法定耐用年数から築年数(経過年数)を差し引く方法

(残存年数) = (法定耐用年数) – (経過年数)

残存年数が1年未満になる場合、別途規定が適用されます。 - 簡便法

(法定耐用年数) – (経過年数) × 0.2

小数点以下は切り捨てるなどのルールがあります。物件の状態や税務上の取り扱いによって異なるため、必ず税理士などの専門家に確認してください。

Q3. 「リフォームしたらまた減価償却できる?」

A.

ケースバイケースです。リフォーム内容が「修繕費」と判断される程度ならば、その年の経費として一括計上できる場合が多いです。一方、建物の価値を高めるような大規模な増改築(資本的支出)であれば、その部分に対しては新たに設定される耐用年数に応じた減価償却が発生する場合があります。ただし実務上の判断は複雑なので、専門家へ相談することをおすすめします。

Q4. 「用途が変わると耐用年数も変わるって本当?」

A.

はい。建物の用途や種類によって法定耐用年数は異なります。例えば、同じ鉄筋コンクリート造(RC造)でも、居住用と事業用で法定耐用年数が異なるケースがあります。中古物件を取得して用途を転用する場合などは、どれを適用すべきか慎重に判断することが大切です。

Q5. 「耐用年数が短いほど得なの? 長いほど得なの?」

A.

どちらが得かは投資の目的や状況によります。

- 短い場合:毎年の減価償却費を多く計上できるため、短期的に課税所得を圧縮しやすく、キャッシュフローを高める効果が期待できます。ただし、帳簿上の建物価額が早く下がるため、将来的に売却益(譲渡所得)が膨らむ可能性があり、売却時の税金が増える場合があります。

- 長い場合:1年あたりの減価償却費が少なくなる反面、帳簿価額の下落ペースがゆるやかなので、売却時に譲渡益が小さくなる可能性があります。また、長期間にわたって安定した費用計上が可能です。

要するに、短期の節税効果と長期的な譲渡税負担のバランスを総合的に考える必要があります。

まとめ

- 法定耐用年数は建物などの固定資産を減価償却するために必要な期間を定めたものであり、実際の物理的寿命とは異なる点に注意が必要です。

- 新築物件は、構造ごとに定められた耐用年数をそのまま適用します。一方、中古物件の場合は経過年数などを考慮して残存年数を計算する方法(簡便法など)を使います。

- 付帯設備や構築物なども個別の耐用年数があり、区分して計上しないと税務上の問題が生じる可能性があるため注意が必要です。

- 耐用年数の違いによって、減価償却費や売却時の譲渡所得が大きく変動するため、投資戦略の中でも非常に重要な要素となります。

- 具体的な計算や最適な税務処理方法はケースバイケースです。必ず税理士などの専門家と連携して適切な減価償却を行いましょう。

耐用年数を正しく理解し、不動産投資の長期的な収益構造を考えながら計画を立てることが、安定したキャッシュフローと節税効果の最大化につながります。投資先物件の築年数や構造をしっかりと確認し、最適な戦略を練るよう心がけましょう。

関連記事

-

キャッシュフロー2025-01-13Cash Flow(英)はお金の流れのことです。また資金繰りとも言います。不動産......

キャッシュフロー2025-01-13Cash Flow(英)はお金の流れのことです。また資金繰りとも言います。不動産...... -

アプレシエーション2024-03-01不動産などの資産価値が時間とともに上昇すること。需要の増加や周辺環境の改善などに......

アプレシエーション2024-03-01不動産などの資産価値が時間とともに上昇すること。需要の増加や周辺環境の改善などに...... -

借地権割合2024-03-01借地権割合(しゃくちけんわりあい)とは、土地の評価額の何割が借地権の評価額となる......

借地権割合2024-03-01借地権割合(しゃくちけんわりあい)とは、土地の評価額の何割が借地権の評価額となる...... -

リフォーム2024-03-01リフォームとは、不動産の改修や改装を行うこと。物件の価値を向上させたり、居住性を......

リフォーム2024-03-01リフォームとは、不動産の改修や改装を行うこと。物件の価値を向上させたり、居住性を...... -

資産運用2024-03-01資産運用(しさんうんよう)とは、資産を効果的に管理し、収益を最大化すること。不動......

資産運用2024-03-01資産運用(しさんうんよう)とは、資産を効果的に管理し、収益を最大化すること。不動...... -

資本金2024-03-01資本金とは会社を始めるときに、その元手となる金額のことです。 株式会社では、出資......

資本金2024-03-01資本金とは会社を始めるときに、その元手となる金額のことです。 株式会社では、出資......