2024年9月29日

不動産投資でフルローンはできるのか?メリット・デメリットは?

不動産投資を行う際に、フルローンを利用することで、頭金をほとんど用意することなく賃料収入を得ることが可能です。

しかし、安易にフルローンを選択してしまうと、思わぬ失敗を招く恐れがあります。

この記事では、不動産投資におけるフルローンのメリット・デメリットについて詳しく解説します。また、フルローン投資の特徴やシミュレーション例、実際にフルローンを利用した方々の体験談も紹介しますので、フルローンを利用して不動産投資を検討している方はぜひご覧ください。

| 【この記事で分かること】 ・フルローンとオーバーローンの違いが分かります。 ・「頭金0」と「頭金30%」でキャッシュフローがどのように変わるのか、返済額などを一覧表にまとめました。 ・フルローン投資の主なメリット・デメリット(リスク)を解説しています。 ・実際にフルローン投資をしている3名の方の状況を紹介しています。 |

頭金ゼロで行うフルローン投資の特徴

フルローン投資とは、自己資金を全く準備せずに、投資用不動産の購入代金を全額ローンで賄う不動産投資の手法の一つです。

フルローン投資を利用することで、自己資金が限られていても物件を取得することが可能となります。

不動産投資の面で見るフルローンの危険性

フルローンは、不動産の購入代金全額を借り入れるためローン返済額が高額になるという危険性があります。

それによって毎月の返済負担額の方が賃料収入を上回ってしまい、キャッシュフローがマイナスとなることも少なくありません。

オーバーローンとのちがい

オーバーローンとは、物件の購入価格を超える金額を借り入れることです。

例えば、3,000万円の物件を購入する際に、諸経費を考慮して3,300万円を借り入れる場合がオーバーローンに該当します。

このように、購入価格を上回る金額で借り入れることで、登記費用や火災保険代などの支出に充てることが可能です。

しかし、借り入れ額の増加によって、返済の負担や利子の負担が増えるため注意が必要です。

関連記事:住宅ローン、アパートローン、プロパーローンの違いについて解説

新着物件情報

家賃相場急上昇中エリアでの物件が新たに発売に!

もっと新着物件情報を知りたい・先行で情報を受け取りたい方はLINE登録(無料)がおすすめ!

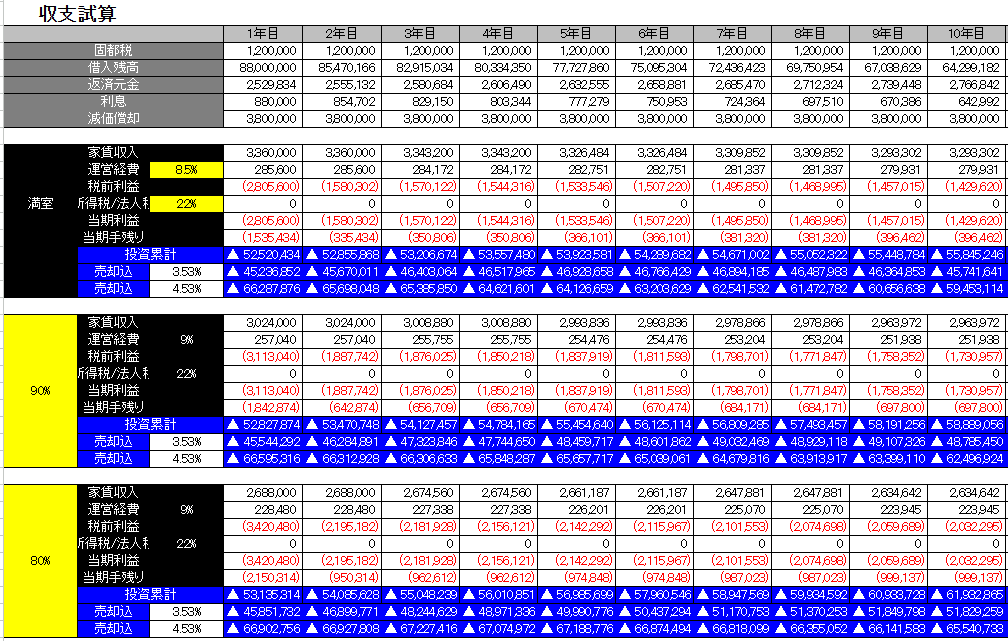

不動産投資でフルローンを組むとキャッシュフローが少なくなる

不動産投資においてフルローンを利用すると、キャッシュフローが悪化する可能性があります。

本章では、フルローン投資と頭金を用意した場合のシミュレーションを通じて、フルローンによるキャッシュフローの状況を詳しく説明します。

フルローン投資のシミュレーション例

まずは、フルローン投資のシミュレーションです。8世帯の一棟アパートを例にしてみていきましょう。

条件は以下の通りです。

- 物件購入価格:5,000万円

- 融資割合:100%

- 金利:3%(全期間固定) ※返済方法は元利均等返済とする

- 返済期間:30年

また、入居率は80%と想定し、家賃は5年間変動しないものとします。

シミュレーション結果(単位:円)

| 1年目 | 2年目 | 3年目 | 4年目 | 5年目 | |

| 満室賃料収入 | 6,000,000 | 6,000,000 | 6,000,000 | 6,000,000 | 6,000,000 |

| 実質賃料収入(入居率80%) | 4,800,000 | 4,800,000 | 4,800,000 | 4,800,000 | 4,800,000 |

| 運営費 | 1,200,000 | 1,200,000 | 1,200,000 | 1,200,000 | 1,200,000 |

| 純営業利益 | 3,600,000 | 3,600,000 | 3,600,000 | 3,600,000 | 3,600,000 |

| ローン返済額 | 2,529,624 | 2,529,624 | 2,529,624 | 2,529,624 | 2,529,624 |

| 純利益 | 1,070,376 | 1,070,376 | 1,070,376 | 1,070,376 | 1,070,376 |

| 累計CF | 1,070,376 | 2,140,752 | 3,211,128 | 4,281,504 | 5,351,880 |

上記シミュレーションから分かるように、ローン返済負担が純営業利益の約7割となっています。手残り金が低く、購入代金を回収できる損益分岐点に達するまでに長い年月がかかってしまいます。

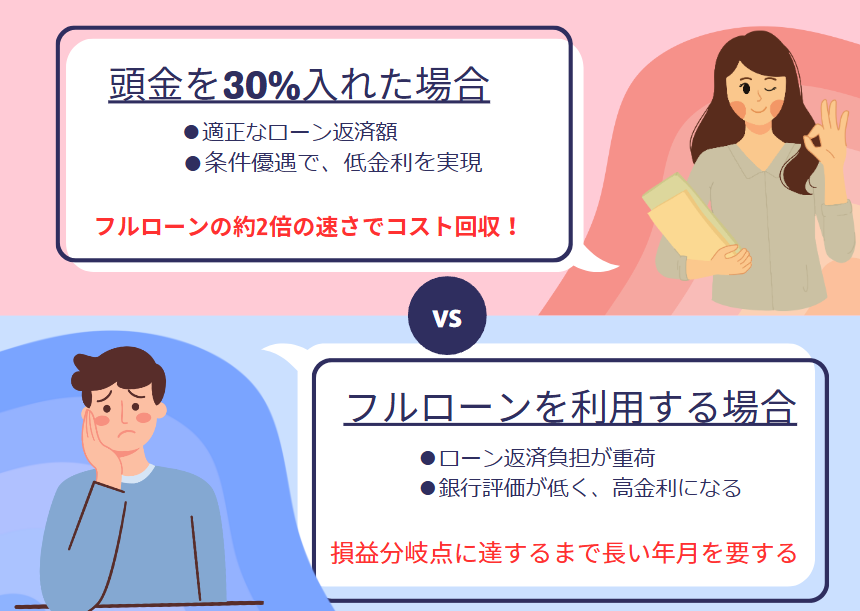

頭金を入れたシミュレーション例

次に、頭金を用意してローンを組んだ場合のシミュレーションをします。

条件は以下の通りです。

- 物件購入価格:5000万円

- 融資割合:70%(3,500万円)

- 金利:1.8%(全期間固定) ※返済方法は元利均等返済とする

- 返済期間:30年

今回も同様に入居率を80%とし、家賃は5年間変動しないものとします。

シミュレーション結果(単位:円)

| 1年目 | 2年目 | 3年目 | 4年目 | 5年目 | |

| 満室賃料収入 | 6,000,000 | 6,000,000 | 6,000,000 | 6,000,000 | 6,000,000 |

| 実質賃料収入(入居率80%) | 4,800,000 | 4,800,000 | 4,800,000 | 4,800,000 | 4,800,000 |

| 運営費 | 1,200,000 | 1,200,000 | 1,200,000 | 1,200,000 | 1,200,000 |

| 純営業利益 | 3,600,000 | 3,600,000 | 3,600,000 | 3,600,000 | 3,600,000 |

| ローン返済額 | 1,510,728 | 2,529,624 | 2,529,624 | 2,529,624 | 2,529,624 |

| 純利益 | 2,089,272 | 1,070,376 | 1,070,376 | 1,070,376 | 1,070,376 |

| 累計CF | 2,089,272 | 4,178,544 | 6,267,816 | 8,357,088 | 10,446,360 |

上記の通り、融資割合を70%とすることで、純営業利益に対する返済負担は50%以下になります。また、30%の頭金を入れたことにより金利条件も優遇され、キャッシュフローはフルローンの2倍に!フルローンのおよそ2倍の速さで購入代金が回収できる試算になります。

関連記事:不動産投資とは?利益が出る仕組みやメリット、押さえておくべきポイントについて

フルローンで不動産投資を行うメリット

不動産投資では頭金の有無や割合で、ローン返済額やキャッシュフローに大きな影響を与えます。資金計画が重要な不動産投資において、フルローンは危険という声が多くあります。

では、フルローンで不動産投資を行うメリットは何でしょうか。

- すぐに不動産投資をスタートできる

- 自己資金を手元に残せる

- レバレッジ効果を最大限に発揮できる

以下では、それぞれのメリットについて解説します。

1.すぐに不動産投資をスタートできる

フルローンを活用することで、頭金を用意する必要がなく、迅速に不動産投資を始められます。不動産投資で融資を受けるには、物件価格の20~30%程度の頭金が必要と言われており、数百万円を必要とされる場合が多いです。

短期間で数百万円を準備するのは困難な人が多いですが、フルローンを利用すればすぐに物件を購入できます。

不動産は巡り合いなので、適切なタイミングで物件を取得することで、不動産投資の良いスタートが切れるでしょう。

2.自己資金を手元に残せる

フルローンを利用することで、自己資金を手元に保持することが可能です。

頭金を準備する必要がないため、手元に多くの資金を確保でき、修繕や空室によるキャッシュフローの悪化に対処することができます。

3.レバレッジ効果を最大限に発揮できる

1. フルローンを活用することで、自己資金が少なくても高額な不動産を取得することが可能となり、大きな投資を行うことができます。

また、レバレッジ効果を最大限に活かして投資を行うことで、高いリターンを得る機会がある点もフルローンの魅力の一つです。

フルローンで不動産投資を行うデメリット

フルローン投資はさまざまなメリットがありますが、同時にデメリットやリスクの高さにも注意すべきです。

一般的にフルローン投資には、3つのデメリットがあります。

- 金融機関の審査が厳しくなる

- 毎月のキャッシュフローが悪化する

- 金利上昇のリスクの影響が大きい

1.金融機関の審査が厳しくなる

フルローンを利用する際には、頭金を準備する場合と比較して、金融機関による審査がより厳格になります。

頭金を用意しないことにより借入額が増加し、一定の年収に加えて、資産の保有状況を厳しく見られます。この厳格な審査に通過しないと融資を受けられず、フルローンは借入のハードルが高くなるでしょう。

2.毎月のキャッシュフローが悪化する

先にシミュレーションした通り、フルローンを利用すると、毎月のキャッシュフローが悪化します。

フルローンは、借入金額の増加や金利条件の悪化によって返済の負担が増大し、家賃収入に対する返済の割合が高くなるため、最終的に手元に残る資金が減少します。

3つのうち最も危険なリスクであり、不動産投資の失敗へと繋がる要因です。

3.金利上昇リスクの影響が大きい

フルローンを利用することにより、金利上昇リスクが顕著になります。借入金額が大きくなるため、金利が上昇した際には多額の利息を支払う必要が生じます。

したがって、金利の上昇によって総返済額が大幅に増加する可能性があることに留意する必要があります。

関連記事:フルローンを借りたい!どうやったらいいの?リスクは?

実際にフルローンで不動産投資を始めた人の声

最後に、実際にフルローンで不動産投資を始めた方の声を3つ紹介します。

ケース①年収500万円、金融資産500万円

もともと不動産投資には興味がありましたが、フルローンで始めたことを今では後悔しています。

自己資金を使わずに投資できる魅力に引かれ、当時はまだ金融機関の融資も現在ほど厳しくなく、年収・金融資産もギリギリで審査に通過できました。

しかし、月々の返済が大きく、物件の修繕費用や空室リスクなどの想定外の出費もあり、精神的な負担が大きいです。資産運用のために始めたはずが、今ではローン返済に追われる日々です。

ケース②年収800万円、金融資産1,000万円

リスクは知っていたものの、金融資産もあるので価格が安いワンルームをフルローン投資で始めました。家賃収入が返済額をわずかに上回っているものの、空室や予想外の支出が重なると赤字になり、思ったほど利益が出ない月もあります。

物件価値が上がるのを期待してはいるものの、将来的にどうなるかはまだ分からず、不安を抱えながらの日々です。

ケース③年収1,200万円、金融資産2,000万円

金融資産が3,000万円あり、自己資金で物件を購入することも考えましたが、フルローンを選択しました。年収1,200万円と十分な収入があったため、ローン返済には特に不安は感じていません。しかし、フルローンが可能なのは自分のように高い年収と十分な資産があってこそだと感じています。手持ちの資金は他の投資に回してリスク分散を図ることができましたが、この余裕がなければ、同じ決断は難しかったかもしれません。

まとめ

フルローンは、手元資金を抑えながらレバレッジを効かせて投資できるため、収益面でのメリットがあります。しかし、物件の利回り次第ではローン返済の金利を賄えないリスクもあり、慎重な判断が求められます。各物件ごとに綿密なシミュレーションを行うことが不可欠です。

フルローンで安定して利益を出せる物件は非常に希少です。そんな物件を見つけたい方は、TSONの「不動産AI研究所」にぜひご登録ください。事前登録して頂くことで、フルローン投資で利益を出せる希少な物件情報に出会える可能性が高まります。

関連記事:不動産投資の基本戦略◇都⼼部⼀棟の魅⼒

会員限定情報

関連記事

-

不動産クラウドファンディングとは?仕組みから投資方法まで解説2024-03-26不動産クラウドファンディングは不動産特定共同事業法に基づく小口化商品の1つです。......

不動産クラウドファンディングとは?仕組みから投資方法まで解説2024-03-26不動産クラウドファンディングは不動産特定共同事業法に基づく小口化商品の1つです。...... -

オーナーチェンジ物件の注意点◇不動産投資の基本戦略2024-03-27中古の投資物件を探している人が遭遇する「オーナーチェンジ物件」。 一般的には区分......

オーナーチェンジ物件の注意点◇不動産投資の基本戦略2024-03-27中古の投資物件を探している人が遭遇する「オーナーチェンジ物件」。 一般的には区分...... -

借地借家法・賃借権の仕組みとトラブル事例2024-03-24資産形成のための手段として、不労所得を得られる不動産投資はとても賢い選択です。し......

借地借家法・賃借権の仕組みとトラブル事例2024-03-24資産形成のための手段として、不労所得を得られる不動産投資はとても賢い選択です。し...... -

所有権とは?民法上の意味や動産・不動産の違いを解説2024-03-24所有権は、特定の物を自由に使用・収益・処分できる権利です。これは物を直接的・排他......

所有権とは?民法上の意味や動産・不動産の違いを解説2024-03-24所有権は、特定の物を自由に使用・収益・処分できる権利です。これは物を直接的・排他...... -

ローンの仕組みと活用方法を学ぼう【不動産投資】2025-08-28不動産投資を始めるにあたって、多くの人が最初に直面するのが「ローン」の問題です。......

ローンの仕組みと活用方法を学ぼう【不動産投資】2025-08-28不動産投資を始めるにあたって、多くの人が最初に直面するのが「ローン」の問題です。...... -

区分所有とは?マンション投資のポイントや登記簿の特徴も解説2024-03-24区分所有とは、分譲マンションのように1棟の建物の中で区分けされた「専有部分」を所......

区分所有とは?マンション投資のポイントや登記簿の特徴も解説2024-03-24区分所有とは、分譲マンションのように1棟の建物の中で区分けされた「専有部分」を所......